Tout est toujours une question de perspective. Un peu comme la Tour CMA CGM. Selon l’endroit d’où on la convoite, sa structure métallique zippée n’offre jamais le même point de vue.

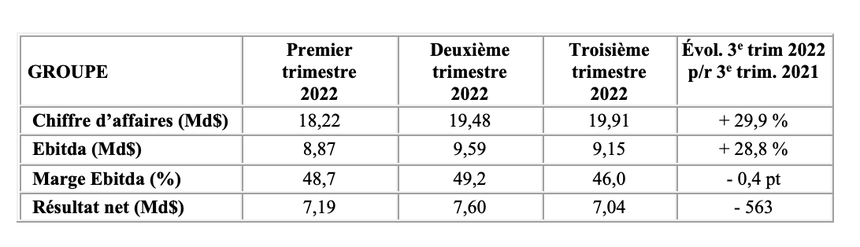

Les résultats financiers n’échappent pas à la loi de l’optique. Vu du troisième trimestre 2021, le chiffre d’affaires du groupe aura augmenté de près de 30 % au troisième trimestre 2022 (+ 5 Md$), l’Ebitda de 29 % (+ 2 Md$), le résultat net de 1,4 Md$ mais avec une marge Ebitda en baisse de 0,4 point (effet activité logistique). Mais si l’observateur se place à hauteur du deuxième trimestre 2022, les revenus d’exploitation sont certes en hausse de 2,2 % (+ 0,44 Md$) – effet volumes transportés –, mais l’Ebitda se replie de 4,6 % (- 0,4 Md$) et le résultat net est moins performant de 563 M$ en trois mois.

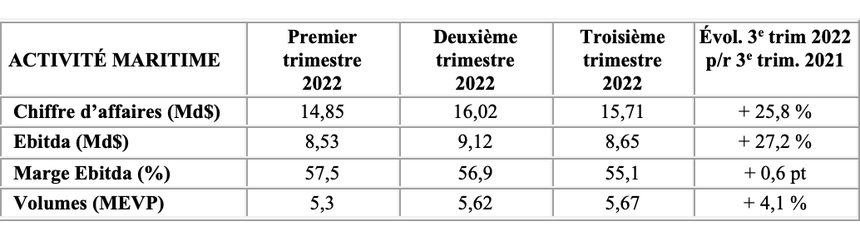

L’activité maritime du groupe de transport maritime et de logistique, qui représente encore 79 % des recettes commerciales du groupe, est à l’avenant. Par rapport à l’an dernier, même période, les revenus ont flambé (+ 25,8 %, + 3,22 Md$), l’Ebitda a bondi de 27,2 % (+1,85 Md$) et la marge s’est améliorée de 0,6 point. Mais entre le deuxième et le troisième trimestre, le chiffre d’affaires se contracte de 310 M$ (16,02 Md$ vs 15,71 Md$), l’Ebitda dégonfle (- 5,1 %, - 0,47 Md$) et la marge s’érode de 1,8 point.

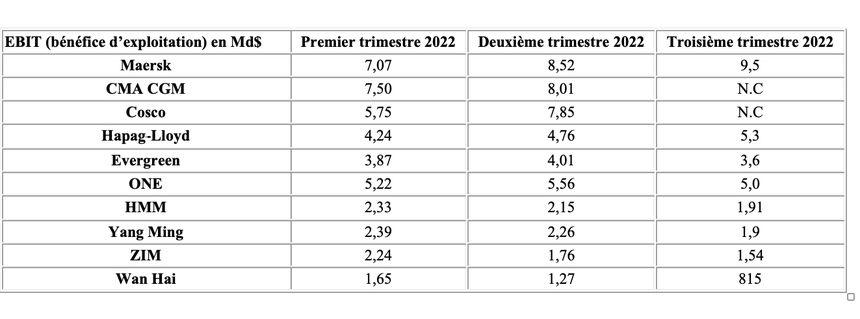

Le deuxième trimestre restera incontestablement le meilleur cru de l’année 2022, et ce, pour la plupart des transporteurs maritimes logés au sein du Top 10 de la ligne conteneurisée.

Résultat d'exploitation avant déduction des charges, des produits d'intérêt et des impôts pour les principaux transporteurs de conteneurs hors MSC qui ne publie pas ses comptes (sur la base de leurs résultats publiés ©JMM)

Endettement en millions de dollars

Sur l’ensemble de l’année, le troisième armateur mondial de porte-conteneurs a donc réalisé un résultat net de 21,83 Md$ et un Ebitda de 27,61 Md$. Ses deux concurrents européens directs – Maersk (numéro deux mondial) et Hapag-Lloyd (numéro cinq) –, ont déclaré respectivement un résultat net de 24,34 et un Ebitda de 30,27 Md$ pour le groupe danois et de l4,66 et 16,64 Md$ pour l’Allemand. Quant au chinois Cosco, numéro trois mondial, il fait état d’un résultat net de 17,6 Md$.

Si les résultats de CMA CGM ont marqué le pas entre juillet et septembre, ils restent cependant à des niveaux records par rapport aux précédentes années. Le chiffre d’affaires du groupe s’est élevé à 19,9 Md$, porté majoritairement par les activités de transport maritime. L’Ebitda (résultat d'exploitation avant intérêts, impôts et amortissement) a atteint 9,15 Md$ (CMA CGM ne publie pas son Ebit) avec une marge d’Ebitda de 46 %.

L’entreprise marseillaise, qui a mis à profit son aisance financière pour se désendetter ces deux dernières années, a encore dégraissé de 5,3 Md$ par rapport au 30 juin. Incroyable, les armateurs, dont l’endettement ne se mesurait qu’en milliards de dollars, voisinent désormais dans la sphère des millions. En l’occurrence, pour CMA CGM, la dette nette n’est plus que de 78 M$ (« après prise en compte des placements financiers à moins d’un an »). Elle flirtait, avant la pandémie, avec un niveau proche de 20 Md$.

Résultats du groupe CMA CGM sur les trois trimestres (compilation ©JMM)

Résultats de l’activité maritime de CMA CGM sur les trois trimestres (compilation ©JMM)

Retour des volumes

Locomotive du groupe, les revenus de l’activité maritime (15,7 Md$) ont été portés par les volumes transportés en hausse (5,67 MEVP) et non plus par les taux de fret spot (en baisse). Depuis le début de la pandémie, les recettes d’exploitation sont tirées par le revenu moyen par EVP et non par les flux qui ont été limités par la congestion. Une normalisation de ce point de vue donc.

CMA CGM a enregistré un revenu moyen par EVP de 2 771 $ au troisième trimestre (2 850 $ il y a trois mois), dans la fourchette basse du secteur (à l’ordinaire). L’Ebitda de l’activité ressort à 8,65 Md$.

CMA CGM : un résultat net de 7,6 Md$ au deuxième trimestre 2022

Logistique contractuelle en redressement lent mais réel

Appelée à contribuer davantage à l’ensemble mais encore marginale, la logistique (incarnée par Ceva Logistics, commissionnaire de transport en difficulté acquis en 2018) a apporté 4,34 Md$ à l’édifice financier contre 3,8 Md$ au cours du précédent trimestre. Le redressement est lent mais réel. Les bénéfices d’exploitation avant charges sont croissants, passés de 270 à 359 M$ sur un an, mais la marge reste faible (8,3 %) et s’est dégradée de plus d’un point.

CMA CGM n’est jamais pas très prolixe sur le redressement de la logistique contractuelle, qui se conçoit pourtant comme un axe de diversification majeure pour Rodolphe Saadé. Sous sa houlette, CMA CGM a multiplié les opérations de croissance externe. En 2021 et 2022, le groupe français a ainsi absorbé les activités logistiques du grossiste américain en matériel informatique Ingram Micro CLS, les spécialistes français du dernier kilomètre, Colis Privé, et de la logistique automobile Gefco, dont l’acquisition finalisée fin juillet « a contribué au chiffre d’affaires du segment Logistique à hauteur de 750 M$ », précise le groupe.

Atterrissage, normalisation, stabilisation

« Nous observons actuellement une baisse de la demande qui conduit à une normalisation des échanges économiques internationaux et une baisse significative des taux de fret, notamment sur les grandes lignes Est-Ouest », reconnait Rodolphe Saadé, le PDG du groupe CMA CGM, dans le communiqué diffusé à l’issue de son conseil d’administration, qui s’est tenu à Marseille le 25 novembre.

Les résultats du groupe français reflètent cet environnement. « Tensions géopolitiques, contexte géopolitique, pressions inflationnistes, ralentissement de la consommation des ménages, rééquilibrage post-Covid de la consommation en faveur des services s’accélère », énumère le groupe.

Entre juillet et octobre, ce qui devrait prendre la forme d’un « atterrissage en douceur » des taux de fret, s’est apparentée, sous l’effet du ralentissement économique généralisé à l’ensemble des grandes économies mondiales, à une descente en piqué.

L’indice de référence du secteur, le Shanghai Containerized Freight Index (SCFI), composé des taux spot pour les conteneurs au départ de la Chine, a atterri à 1 307 points. Il a plongé en moyenne de 9 % chaque semaine en septembre. Passé sous la barre des 4 000 points dès la deuxième quinzaine de juillet, « il n'a fallu que six semaines supplémentaires pour passer sous la barre des 3 000 points [début septembre] et quatre semaines de plus pour passer sous la barre des 2 000 points », résume Alphaliner. Et ce n’est pas terminé. Les taux de fret entre Shanghai et l’Europe du Nord, par exemple, ont baissé de 20,7 % dans la semaine du 15 novembre après deux semaines consécutives de repli de 16 %.

C’est dire que pour acheminer un conteneur depuis le premier port mondial chinois vers le range nord-européen, les prix sont passés de 15 600 $ par conteneur de 40 pieds (FEU) – pic atteint le 14 janvier – à 2 350 $ le 18 novembre. Sanctuaire encore préservé, la Méditerranée est encore perchée à 4 000 $/FEU malgré la distance de navigation plus courte. Entre Shanghai et la côte ouest-américaine, les taux au comptant sont passés de leur sommet de 8 100 $/FEU en février à 1 550 $ la semaine dernière.

Super-profits mais des marges d'exploitation en baisse

Tributaire des coûts de l’énergie

Sur le plan de l’exploitation, le groupe a vu ses coûts flamber en raison des prix de l’énergie plombant les dépenses unitaires liées au soutage, qui lui avaient déjà coûté 1,1 Md$ de plus au premier semestre par rapport à la même période il y a un an. La facture pour le troisième trimestre s’est élevée à 822 M$.

Á ce niveau, CMA CGM anticipe le maintien à un niveau élevé des coûts de l’énergie, qui pèsent aussi sur celles des ménages, dont dépendent ses activités, faut-il rappeler. « Ce contexte inflationniste, couplé aux politiques monétaires, pèse sur les perspectives de croissance économique, malgré les mesures de soutien de la consommation », mentionne le communiqué.

En guise de perspectives, le groupe français, qui anticipe une baisse des volumes de l'ordre de 7 à 9 %, s’attend à un nouvel environnement où l’inflation, la décélération de la consommation et les incertitudes macroéconomiques auront leur mot à dire.

Il n’est plus question d’« atterrissage en douceur des taux de fret », de normalisation ou de stabilisation mais d’une sémantique offerte dans son plus simple appareil : la « baisse des taux de fret au quatrième trimestre » et « donc une baisse de la profitabilité », peut-on lire dans le communiqué de CMA CGM. Avec toutefois une solide assise financière pour aborder le nouveau contexte. Fin septembre, la compagnie disposait de 19 Md$ de liquidités et d'investissements à court terme, contre 14,5 milliards fin juin.

Adeline Descamps

{{ENC:1}}