Les signaux faibles pleuvent comme à Gravelotte. Le changement est dans l'air, indiquent toutes les tours de contrôle de la planète. Depuis le début du second trimestre de cette année, la Banque mondiale, le Fonds monétaire international (FMI), l’Organisation de coopération et de développement économiques (OCDE), l'Organisation mondiale du commerce (OMC) et d’autres institutions financières remettent l’ouvrage sur le métier et réajustent leurs projections de croissance économique pour l’année, abandonnant la sphère des 4 à 5 % initialement programmés pour celle entre 2,5 et 3 %, selon la dernière actualisation en date.

L’OMC a encore tout récemment indiqué un énième ralentissement des échanges commerciaux qui « resteront probablement faibles tout au long au second semestre ». Quant à l’activité manufacturière, les indices PMI relatifs aux perceptions des directeurs d'achats des grandes entreprises ont témoigné d'un nouveau recul durant le mois d'août dans la zone euro après celui enregistré en juillet qui s’inscrit désormais à 49,2 points, soit son niveau le plus bas depuis dix-huit mois.

Vents obliques

Dégringolade de la consommation mondiale, affaiblissement des importations conteneurisées en Europe (pas encore aux États-Unis), inflation généralisée des biens de consommations, des énergies, des matières premières, annulations de commandes par les plus grands détaillants mondiaux (Walmart, Target…), tensions géopolitiques en Ukraine, stratégie maritime agressive de Pékin en mer de Chine…, le monde est en sens dessus dessous. Dans ce contexte, les détaillants puisent, prioritairement, dans leurs stocks avant de procéder à de nouvelles commandes. Un mauvais signal pour le transport maritime de conteneurs.

« Depuis quelques semaines, les tensions inflationnistes se traduisent par un ralentissement de la consommation des ménages et donc une modération de la demande de transport maritime. Ces évolutions se traduisent dans certaines régions par une baisse des taux de fret spot », reconnait Rodolphe Saadé, le PDG du groupe CMA CGM, à l’occasion de la présentation des résultats financiers pour le second trimestre, publiés le 2 septembre à l’issue de son conseil d’administration.

Explosion des coûts opérationnels

Outre la conjoncture économique et le contexte géopolitique, le groupe de transport maritime et de logistique a, à l’instar de ses pairs, vu ses coûts opérationnels flamber en raison de l’explosion des prix de l’énergie plombant les dépenses unitaires liées au soutage (+ 75 % sur le premier semestre 2022, soit 1,1 Md$ de plus par rapport à la même période il y a un an).

La généralisation du phénomène de congestion, qui se traduit par un rallongement des temps de transit des navires, a contraint les volumes transportés (5,62 MEVP, en baisse de 1,3 % par rapport au deuxième trimestre 2021 mais en hausse par rapport aux 5,3 MEVP au premier trimestre) et lesté les autres postes d’exploitation, notamment les coûts de manutention portuaire et d'affrètement des navires (près de 54 % des 583 navires de CMA CGM sont affrétés). Les coûts opérationnels ont ainsi augmenté de plus de 22 % par rapport à la même période en 2021.

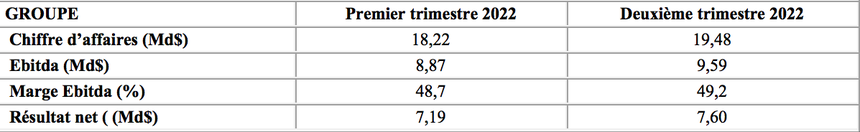

Résultats financiers du groupe CMA CGM, premier et deuxième trimestre 2022 (©JMM)

Performances financières exceptionnelles

Les performances financières du deuxième trimestre n’en sont plus que remarquables. Entre avril et juin, le chiffre d’affaires du groupe s’est élevé à 19,48 Md$, assuré majoritairement par l’activité de transport maritime (16,3 Md$). En un an, le groupe marseillais a engrangé 7,2 Md$ de recettes supplémentaires.

Le résultat d'exploitation avant intérêts, impôts et amortissement (Ebitda) a dégagé 9,6 Md$, soit une marge de 49,2 %. CMA CGM a quasiment doublé son bénéfice d’exploitation. À 7,6 Md$, son résultat net a augmenté de plus de 4 milliards par rapport au deuxième trimestre 2021. Le troisième armateur mondial de porte-conteneurs joue dans la même catégorie que le numéro deux de la ligne régulière, Maersk, qui a présenté un chiffre d’affaires de 21,3 Md$ et un Ebitda de 10,32 Md$ pour la période avril-juin.

Gorgé de liquidités, le groupe peut dégraisser. L’endettement net s’est encore réduit d’1,5 milliard par rapport au 31 mars, s’établissant désormais à 5,4 Md$ (30 juin 2022). Il n'était pas loin des 20 milliards avant la pandémie.

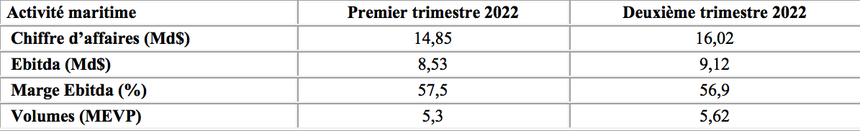

Résultats financiers pour l’activité maritime, premier et deuxième trimestre 2022 (©JMM)

La seule activité maritime, dont les revenus sont passés de 9 à 16 Md$, a généré un bénéfice d’exploitation de 9,1 Md$, soit celui du groupe (vs 4,32 Md$ au second trimestre 2021). La marge Ebitda, qui a bondi de 43,2 à 56,9 %, a été tirée par un revenu moyen par EVP de 2 850 $.

En redressement continu, le chiffre d’affaires de l’activité logistique (incarnée par Ceva Logistics, commissionnaire de transport en difficulté acquis en 2018) s’est établi à 3,8 Md$ tandis que l'Ebitda atteint 340 M$. CMA CGM n’est pas très bavarde sur les comptes d’exploitation de la logistique contractuelle, appelée à contribuer de plus en plus aux résultats du groupe. Rodolphe Saadé a multiplié les opérations de croissance externe dans ce secteur. En 2021 et 2022, le groupe français a absorbé les activités logistiques du grossiste américain en matériel informatique Ingram Micro CLS, les spécialistes français du dernier kilomètre, Colis Privé, etde la logistique automobile Gefco, qui était passé sous actionnariat russe et qui a été rapatrié en France. « Ingram Micro CLS et Colis Privé ont respectivement contribué au chiffre d’affaires du segment Logistique à hauteur de 375 et 64 M$ », est-il assuré.

Rodolphe Saadé, PDG de CMA CGM, au Sénat : à bon entendeur

Baisse des taux de fret ?

La conjoncture n’a impacté qu’à la marge le transport maritime conteneurisé au premier semestre, notamment parce que les taux de fret contractuels, à la hausse, ont compensé les prix négociés au comptant, qui eux se sont repliés de 35 % sur un an. Certains transporteurs, dont CMA CGM, ont cherché à verrouiller une grande partie de leur fret dans des contrats à long terme assortis de taux plus élevés. Mais la semaine dernière, les tarifs de long terme ont également enregistré un premier recul, de 8 %, que les analystes ajoutent aux nombreux signes suggérant le retour à des « conditions plus normales ».

Les dernières données sur les taux spot publiées par le World Container Index de Drewry indiquent clairement une accélération de la tendance à la baisse. Entre Shanghai et Los Angeles, les taux ont diminué de 5 et 6 % ces deux dernières semaines et ont plongé de 41 % sur un an (6 521 $) alors qu’il leur a fallu cinq semaines pour qu’ils se replient de 10 % ces derniers temps. Entre Shanghai et Rotterdam, il faut payer 8 430 $ pour acheminer une boîte de 40 pieds, en recul de 9 % ces quinze derniers jours, alors que les prix étaient en retrait précédemment de 10 % mais en huit semaines.

Au final, selon l'indice composite du consultant britannique, le transport maritime d’un conteneur de 40 pieds a perdu 40 % de sa valeur (6 224 $) par rapport à septembre 2021, où il coûtait 10 377 $. L’autre thermomètre du secteur conteneurisé, le SCFI (Shanghai Containerized Freight Index), qui mesure les prix au comptant du fret conteneurisé au départ de Shanghai vers une vingtaine de destinations mondiales, vient d’encaisser la descente la plus spectaculaire de son histoire (275 points). Il a encore cédé près de 10 % dans la semaine qui se clôture le 3 septembre pour s’établir à 2 847,62 points contre 5 109,6 en janvier.

Inflation : CMA CGM baisse à nouveau ses tarifs

Et le second semestre ?

Si le second semestre devrait marquer le pas, il ne devrait pas mordre pour autant les bénéfices. Tous les analystes en conviennent : « malgré le fléchissement des taux au comptant, la volatilité de la demande et les problèmes persistants de la chaîne d'approvisionnement, les principaux transporteurs mondiaux restent sur la voie d'une nouvelle année record en termes de bénéfices » (Xeneta).

Comme en 2021, cette année devrait encore consacrer des « super profits », comme il sont désormais qualifiés. Ils pourraient dépasser 200 Md$ en cumulé, ce qui ferait du transport maritime de conteneurs l'une des industries les plus rentables au monde après des années interminables avec des taux de fret au plancher. Il est en tout cas, selon eux, peu probable que les taux de fret reviennent aux faibles niveaux qui ont précédé la pandémie, car « le secteur a appris à gérer les capacités pour maintenir les taux de fret élevés ».

Rodolphe Saadé convient « d’une régularisation des flux qui fera baisser les taux de fret ». Point de baisse brutale, « plutôt un atterrissage en douceur », concédait-il devant les sénateurs, où il était auditionné alors que les bénéfices colossaux de certains grands groupes ont ravivé en France les débats sur les « super profits » et l’instauration d’une taxe sur les bénéfices exceptionnels, proposition finalement écartée par le Parlement.

Stigmatisés, CMA CGM et TotalEnergies (bénéfice net de 5,6 Md$ au deuxième trimestre 2022, un montant qui a plus que doublé sur un an) ont répondu par des gestes commerciaux, en accordant des ristournes sur les taux de fret pour le premier (une réduction de ses taux de fret rehaussée à 750 € par conteneur 40 pieds vers la métropole et les Outre-mer, après l’avoir initialement fixée à 500 €) et des remises carburant jusqu'à la fin de l'année dans toutes ses stations-service pour le second.

Le communiqué de presse diffusé à l'issue du conseil d'administration glisse entre deux lignes que « 90 % des bénéfices sont réinvestis dans le développement ». Devant les sénateurs, le PDG du troisième armateur mondial de porte-conteneurs, non coté et encore familial (73 %) , en aura fait une méthodique démonstration.

Adeline Descamps