Panalpina proposera à ses actionnaires le 9 mai la nomination de Thomas Kern comme nouveau président du conseil d'administration, pour succéder à Peter Ulber, lequel avait annoncé l'an dernier qu'il ne briguerait pas de nouveau mandat ni de représentation au sein du conseil d'administration. Le logisticien suisse est en passe d'être racheté par le danois DSV.

Thomas Kern est l'homme qui a murmuré à l'oreille des actionnaires d'accepter l'offre du logisticien danois DSV, le n°7 mondial du secteur, qui aura relevé son offre à deux reprises (soit 26 francs suisses de plus par rapport à la proposition initiale) pour ravir le n°6, dont le principal actionnaire (la fondation Ernst Göhner) était particulièrement réticent à passer dans le giron du géant scandinave, qui a fait preuve d’une persévérance au long cours.

Membre de l'organe de surveillance de Panalpina depuis 2015 après avoir été directeur général (CEO) de Flughafen Zurich et de Globus (Suisse), Thomas Kern avait été chargé par le groupe de l'évaluation des options stratégiques et a ainsi conduit à l'acceptation de l'offre d'acquisition par DSV.

Fusion via une offre publique d'achat

Pour rappel, Panalpina et DSV ont fini, après moult échanges, à se mettre d'accord début avril sur les conditions d'une « fusion via une offre publique d'achat ». La fondation Ernst Göhner, qui contrôle Panalpina à hauteur de 46 %, a finalement cédé et donné son feu vert à l'opération, alors que les autres actionnaires, notamment Cevian (12,3 %) et Artisan (9,9 %) y étaient favorables d’emblée et en conflit avec le principal actionnaire.

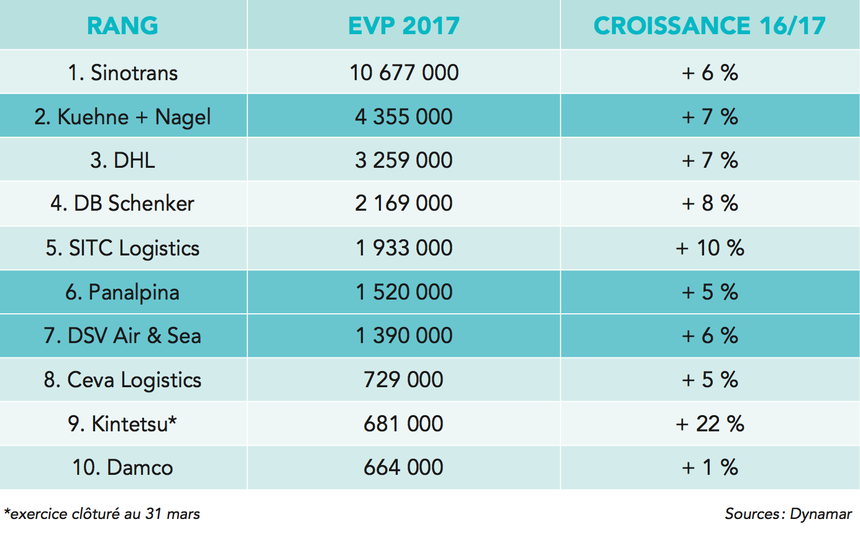

La transaction prévue valorise Panalpina à hauteur de 4,6 milliards de francs suisses (4,1 Md€). Au final, l’action Panalpina ressort à 195,8 CHF (173,3 €). Aux termes de la transaction, l’ensemble se hissera au 4e rang mondial de la logistique, derrière DHL Logistics, avec un chiffre d'affaires pro forma de 18,2 Md CHF (16,11 Md€), 60 000 employés et une présence dans plus de 90 pays*. L'opération doit être finalisée au 4e trimestre. Le nouveau groupe devrait s’appeler DSV Panalpina A/S, sous réserve de l'approbation de l'assemblée des actionnaires. Il sera coté uniquement à Copenhague, Panalpina disparaissant donc de la Bourse SIX à Zurich. La fondation Ernst Göhner en sera le principal actionnaire, à hauteur de 11 %.

Impasse sur le versement d'un dividende pour 2019

« L'offre de DSV est très attractive », relevait alors Peter Ulber, cité dans le communiqué d'annonce. De son côté, Kurt Larsen, le président de DSV estimait que le regroupement permettra « d'accroître encore son avantage concurrentiel dans la branche ».

Tandis que les deux parties s’étaient accordées, il y a quelques jours, pour un versement de dividende représentant environ 15 % du bénéfice net, le conseil d'administration du groupe bâlois annonce ce 10 avril qu’il renonce à proposer un dividende pour 2019. Un dividende aurait un effet dilutif et nécessiterait d'adapter le rapport d'échange d'actions entre les deux groupes, indique le communiqué.

Cette opération s'inscrit dans le cadre de la consolidation du secteur de la logistique, encore très fragmentée. DSV a déjà effectué plusieurs acquisitions ces dernières années tandis que CMA CGM vient de finaliser l'acquisition de Ceva Logistics dans une stratégie d'intégration verticale.

A.D

* DSV emploie 47 000 employés (contre 14 500 pour Panalpina), pour un chiffre d'affaires de quelque 12 milliards de francs suisses (contre 6,04 MdCHF pour le Bâlois).

Panalpina-DSV : Kuehne & Nagel ne fera pas de contre-offre

CMA CGM solde le compte de Ceva