Le transport maritime est en salle d'urgence géopolitique, la mer militarisée à plusieurs endroits du globe, mais les réveils insurrectionnels n'ont pas porté préjudice au conteneur jusqu'à présent. Loin de là.

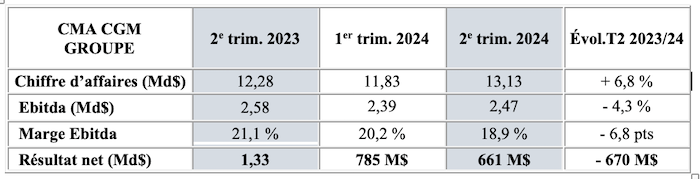

Entre avril et juin, CMA CGM a fait mieux que le trimestre précédent au niveau de son chiffre d’affaires et de son bénéfice d’exploitation mais est en deçà du second trimestre 2023 sur la plupart des paramètres financiers clés. Ce dernier avait pourtant mordu sévèrement dans tous les ratios avec des revenus réduits de 37 % en glissement annuel, un résultat d'exploitation avant intérêts, impôts et amortissement (Ebitda) dégradé de 73 %, une marge érodée de 21 points et un résultat net amputé de quelques milliards.

Un an plus tard, le résultat opérationnel s'est encore effrité, de 4,3 % sur un an, à 2,47 Md$. La marge a encore perdu 7 points, pour passer en dessus des 20 %, ligne Maginot de la rentabilité. Le bénéfice net a été divisé par deux, passant de 1,3 Md$ à 661 M$ entre le deuxième trimestre de 2023 et 2024. C’est même moins que le premier trimestre (785 M$).

Le groupe termine donc son exercice semestriel sur un résultat net de 1,4 Md$, avec un sérieux revers de 57,6 % par rapport aux six premiers mois de 2023, malgré un chiffre d'affaires stable de 24,9 Md$.

« Le résultat net a été impacté, précise le rapport d'activité, par la contribution de CMA CGM au fonds de dotation lancé avec Bpifrance pour la décarbonation de la filière maritime française [200 M€, NDLR], la dotation au projet de Hub portuaire aux Antilles, et le financement de Kyutai », laboratoire de recherche européen dédié à l’intelligence artificielle, dont CMA CGM est un des actionnaires aux côtés de Free (Xavier Niel) et de Schmidt Futures, entreprise créée par l’ex-patron France de Google.

Volumes transportés en hausse

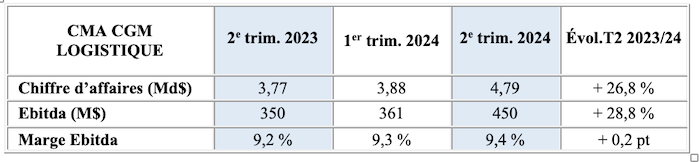

En revanche, CMA CGM voit son chiffre d’affaires rebondir de près de 7 %, à 13,13 Md$, tiré par des volumes transportés en hausse de 6,8 % mais aussi par son activité logistique qui bondit de près de 29 %, avec 4,79 Md$, soit 36,5 % du chiffre d’affaires total du groupe (32 % à l'issue du premier trimestre). Effet Bolloré Logistics, intégré dans les résultats du groupe marseillais à partir du 29 février mais de façon complète au cours du second trimestre.

Avec 450 M$, en hausse de 100 M$ sur un an, l'Ebitda des activités terrestres ne pèse cependant que 18 % du bénéfice d’exploitation global. Et la marge opérationnelle est encore à moins de 10 % quand celle du maritime est à 24 %.

Le numéro trois mondial dans le conteneur, qui partage avec Maersk, une stratégie dite de « logistique intégrée » pour s’affranchir des effets de yo-yo du maritime, semble réussir bien mieux que son challenger direct, qui peine à donner de la consistance à ces objectifs sur ce segment : 10 % de croissance son chiffre d'affaires de plus de 6 % de son Ebit. Or, sa trajectoire est actuellement inverse, avec une baisse de 13 % des revenus et une marge Ebit de seulement 2,6 %.

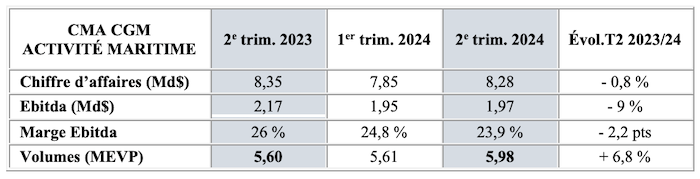

Ebitda en baisse de 9 % dans le maritime

Sur la partie maritime, outre ses volumes bombés par la conjoncture perturbée, le chiffre d’affaires (8,28 Md$) est stable à la baisse (- 0,7 %), l’Ebitda plonge de 9 %, tout en étant encore proche de 2 Md$ et la marge reste dans des sphères enviables (23,9 %) mais en repli de 2,2 points. Le revenu moyen par EVP ressort à 1 385 $, en baisse de 7,1 % par rapport à la même période en 2023.

« Dans un contexte de demande soutenue, notre groupe affiche une performance solide au deuxième trimestre, avec une activité maritime dynamique et un pilier logistique en croissance. Nous avons su nous adapter en redéployant nos capacités pour faire face aux défis opérationnels causés par des perturbations majeures sur les principales routes maritimes [en raison des tensions géopolitiques en mer Rouge, NDLR] », fait valoir Rodolphe Saadé, le PDG du groupe marseillais, à la sortie du conseil d’administration qui s’est tenu ce 25 juillet.

La hausse des volumes transportés par rapport à la même période en 2023 mais aussi comparé au premier trimestre 2024 « s’explique par un commerce mondial de biens et une demande de transport de marchandises dynamiques, portés notamment par une consommation des ménages soutenue alors que l’inflation s’est ralentie sous l’effet des politiques monétaire et la poursuite de la reconstitution des stocks », peut-on lire dans le communiqué de presse.

Conjoncture inédite

La crise en mer Rouge et dans le golfe d’Aden, qui sévit depuis la fin de l’année dernière, sans manifester le moindre signe d’essoufflement ni de volonté de trêve, est actuellement le cynique carburant du secteur. En dissuadant les exploitants de navires de transiter par leur itinéraire traditionnel, via le canal de Suez, où s’abattent les tirs de drones et de missiles, les Houthis ont mis les taux de fret endormis sur orbite. Si le pic tarifaire semble avoir été atteint, le deuxième trimestre aura été celui de son escalade.

Tout s'y prête. La disponibilité limitée des navires et l’absence de tonnages à l’affrétement, associés à une demande de transport alimentée par des effets d'anticipation sur la reconstitution des stocks, combinés à la réapparition de la congestion dans des ports clés où les armateurs sont contraints de transborder faute de ne plus pouvoir effectuer des escales ordinaires, ont mis le secteur en surchauffe.

Demande artificielle

L’allongement des milles, engendré par le détournement d’une très grande part de la flotte mondiale de porte-conteneurs par le continent africain, a asséché les capacités. Cette demande « artificielle » absorbe à elle seule environ 5 à 6 % de la flotte mondiale en termes de slots. Bien que l’équivalent de 1,5 MEVP ait déjà été livrée depuis le début d’année (et autant doit l'être d'ici la fin d'année), les membres des trois principales alliances manquaient toujours de 36 navires à la mi-mai pour assurer leurs 25 services Asie-Europe (tous détournés) qui en requièrent 376 en principe, d’après Alphaliner.

Avec seulement 77 porte-conteneurs commercialement inactifs (hors des entretiens), le secteur est revenu au niveau de la période prospère de la pandémie.

Symptomatiques, les prix du transport ont dépassé les 7 500 $ en juin entre Shanghai et Los Angeles alors que cette route n’est précisément pas affectée par les désordres. Ils ont quasiment quintuplé par rapport à l'année précédente.

Quel horizon ?

« La volatilité du contexte macro-économique et géopolitique pourrait continuer à impacter la fluidité du transport maritime et de la logistique », indique le transporteur en guise de perspective, qui ne s’aventure pas sur le terrain trop aléatoire des pronostics. La deuxième partie d'année peut s'avérer plus compliquée si les tensions en mer Rouge, qui absorbent les surplus, trouvent une solution. Auquel cas, les armateurs seront rattrapés par leurs vieux démons : la surcapacité.

Dans l'immédiat, selon les analystes, la demande devrait rester très soutenue en juillet, en particulier sur le trade Asie-Europe du Nord. Vers la Méditerranée, la détente dans les taux s'observe déjà tandis que l’injection de capacité (+ 16 % en juillet selon Sea-Intelligence) sur la route transpacifique contribue à calmer le jeu tarifaire. Mais la demande y est toujours vive : les importations conteneurisées à Los Angeles et Long Beach ont bondi de près de 20 % sur un an en juin et de 15 % en un mois, alimentées certes par des effets de panique des chargeurs américains à l’approche de la haute saison, mais aussi par l'instauration de droits de douane promis par Joe Biden sur des produits chinois et la perspective de l’arrivée de Donald Trump au pouvoir, chantre du protectionnisme.

Hausse des taux FAK

Plusieurs compagnies ont d’ores et déjà annoncé des hausses de taux en août, à l'instar de CMA CGM dont les taux FAK vont s’établir, à partir du 1er août, à 6 500 $ par conteneur vers l’Europe du Nord et la Méditerranée. Le transporteur n'est pas isolé dans cette pratique.

Pour mémoire, à l'issue des trois premiers mois de l'année, la marge d'exploitation moyenne des neuf plus grandes entreprises du secteur déclarant un bénéfice avant intérêts et impôts (Ebit) – donc sans CMA CGM –, est redevenue au vert, à + 11,4 % versus à -3 ,8 % au dernier trimestre 2023. Les tarifs moyens des transporteurs étaient, eux, supérieurs de 14 à 48 % durant les trois premiers mois de l'année. Le deuxième trimestre devrait confirmer le tir.

Adeline Descamps

>>> Lire sur ce sujet

La marque Bolloré Logistics va disparaître pour se fondre dans celle de Ceva

CMA CGM : un résultat net trois fois supérieur à celui de Maersk au premier trimestre 2024

CMA CGM : la Logistique pèse désormais 32 % du chiffre d'affaires du groupe

Acquisition de BFM et RMC : CMA CGM devient un puissant groupe de presse plurimédias

Le résultat net de CMA CGM a quitté la sphère des milliards au troisième trimestre 2023

Déroutements : des impacts plus importants que prévu sur toute la chaîne

Afrique du Nord - Moyen-Orient : des ports diversement traités par la crise en mer Rouge

Augmentation spectaculaire des taux de fret en mai

« Les autres activités de CMA CGM »

Le chiffre d’affaires des autres activités (terminaux portuaires, CMA CGM Air Cargo, CMA Media*) s’est inscrit en hausse de 23,8 % pour atteindre 601 M$ et un bénéfice opérationnel de 48 M$, en chute de 25,5 %. Le 2 juillet, le groupe a finalisé l’acquisition de RMC-BFM.

* La Provence, Corse Matin, La Tribune, La Tribune Dimanche, RMC BFM