En indiquant d’emblée qu’il ne commenterait pas « les rumeurs de presse concernant ses activités de transport et de logistique », le principal intéressé a désamorcé toute possibilité d’établir un plan de ses intentions et n’a laissé à « la presse » que l’exposé de ses questionnements, ce qui n’est à proprement pas son rôle.

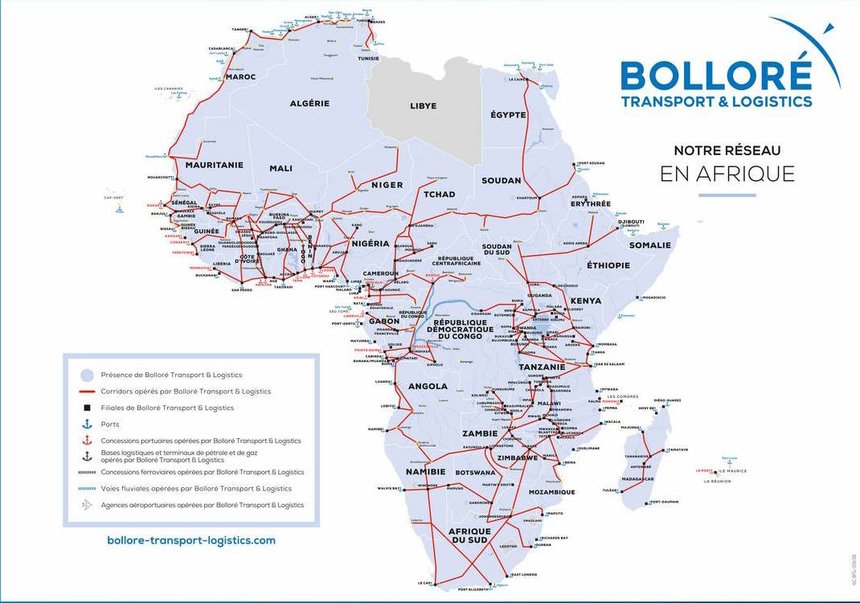

Le retrait de Bolloré en Afrique a animé l’actualité de la fin de semaine dernière suite aux révélations concomitantes du Monde et du Nouvel Obs indiquant que la banque Morgan Stanley avait été mandatée pour identifier des candidats intéressés à reprendre tout ou partie de ses activités sur le continent. Il s’agit de tout ce qui était historiquement désigné sous l’appellation de Bolloré Africa Logistics (BAL), fondue depuis 2014 dans le cadre de la réorganisation du groupe, au sein du pôle Bolloré Transport & Logistics.

« De quoi parle-t-on ? Qu’est-ce qui est à vendre ?»

« De quoi parle-t-on ? Qu’est-ce qui est à vendre ? Les terminaux, les agences, les réseaux intérieurs, les ports secs, toute la logistique, incluant celle de O&G Africa [Oil&Gaz, activité autour du fuel, NLDR] qui a sa vie bien à part ? », réagit un connaisseur du groupe dont les activités lui imposent l’anonymat. « Les terminaux portuaires sont nettement les plus simples à vendre et à valoriser d’autant que pour le reste, les effectifs, africanisés, sont pléthoriques mais ont construit la solidité des réseaux de la commission et du transit de Bolloré. Les 16 terminaux maritimes ont une valeur transactionnelle qui peut atteindre plusieurs milliards, y compris la dette contractée sur le TC2 [deuxième terminal en cours de construction, NDLR] à Abidjan. »

Un empire qui s’est construit sur quelques décennies

Bolloré est en effet un empire qui s’est construit en plusieurs décennies pours’étendre du Gabon (Owendo International Port) au Cameroun (Douala, Kribi) en passant par la Guinée (Conakry), la Côte d’Ivoire (Abidjan) et le Sénégal (Dakar).

Vincent Bolloré a engrangé, dès 2004, ses premiers succès dans le secteur portuaire africain, où le ticket d’entrée est pourtant cher (de 100 à 300 M$), en emportant les concessions de Douala et d’Abidjan. Ensuite, tout est allé très vite, accumulant les coups de maîtres en Afrique francophone dans les activités portuaires, logistiques, ferroviaires et agricoles. Mais c’est aussi aux ports africains qu’il doit, assez rapidement également, ses démêlés judiciaires et litiges, à l’instar de Douala, l’une de ses premières concessions, dont il a été évincé en 2019, dès le début de l’appel d’offres de renouvellement du terminal de Bonabéri après l’avoir géré pendant quinze ans.

Et c’est aussi dans ce secteur que l’endurance du groupe français a été éprouvée par la concurrence, à l’heure de la massification des flux. Lui qui avait eu la préscience de s’installer, avant tout le monde, sur les quais africains, conscient de leur rôle stratégique en tant qu’uniques portes d’accès au commerce mondial pour le continent.

Le groupe français a ainsi pu saisir toutes les occasions offertes par la vague de privatisation qui s’est emparée du continent dans les années 2000 et pour lesquels les bailleurs de fonds recommandaient vivement les partenariats public-privé. Tant et si bien qu’en dix ans, BAL revendique y avoir investi quelque 4 Md$.

Multiplication des acquisitions

Bolloré a pris pied en Afrique dès la fin des années 80 avec la Socopao, qui était dans la corbeille des actifs rachetés à Suez (société SCAC, Société commerciale d’affrètement et de combustible). Cette acquisition a notamment permis de prendre pied dans le transit et la manutention portuaire en France et en Afrique. Le groupe devient armateur à la fin des années 80 en achetant la Société navale caennaise lui permettant de sécuriser une quote-part de manutentions en Afrique. En 1991, Delmas-Vieljeux rejoint l’ensemble (non sans risques financiers pour le groupe) et complète son maillage sur la côte ouest-africaine. Le réseau de la commission de transport et celui des opérations terrestres en Afrique sont alors fédérés sous une même entité : SDV. Entre 1997 et 2000, le français devient progressivement actionnaire de Saga à 100 %. SDV et Saga assurent toujours aujourd’hui le transport multimodal aérien, maritime, terrestre et express avec 605 agences dans 105 pays.

La reprise du groupe français de logistique Necotrans en 2016-2017, présent sur la manutention du vrac aux ports de Libreville et de Port-Gentil, s’inscrit dans la cadre d’un redéploiement stratégique vers les terminaux spécialisés.

Aujourd’hui (en 2020), l’Afrique contribue au chiffre d’affaires du conglomérat à hauteur de 2,1 Md$ et il y emploie 20 600 personnes. L’entreprise de Puteaux est présente dans 42 ports dont 16 terminaux à conteneurs, principalement en Afrique de l’Ouest, soit 4,93 MEVP manutentionnés, et sept terminaux ro-ro. Elle a été en outre retenue pour exploiter trois concessions ferroviaires (Camrail au Cameroun, Sitarail en Côte d’Ivoire et au Burkina Faso, Benirail au Bénin) totalisant 2 700 km de voies ferrées. Elle administre 35 ports secs et le spécialiste logistique y a semé 280 entrepôts totalisant 909 000 m2.

En quelques décennies, le groupe s’est donc donné le temps et les moyens de maîtriser l’ensemble des maillons de la supply chain, disposant de ses portiques et maîtrisant la logistique terrestre de façon à contrôler l’hinterland et avoir accès aux produits les plus stratégiques en Afrique : cacao, coton…

À la découpe ou d’un seul tenant ?

À la découpe ou d’un seul tenant ? « Il serait plus intéressant de vendre d’un seul bloc mais on pourrait assister à un scénario à la Necotrans où l’on saucissonne en vendant aux plus offrants, les meilleurs morceaux aux plus offrants, les miettes aux plus aventuriers… », ajoute cette source anonyme. « Bolloré est un homme d’affaires qui sent que c’est le (très) bon moment de faire un gros coup de business en se départissant de sa vache à lait historique, mais qui est de plus en plus contestée, par TIL/MSC notamment ». Le professionnel fait référence au fait que les projets portuaires pharaoniques en Afrique ont créé il y a quelques années un appel d’air pour les plus grands armateurs internationaux en quête d’intégration verticale, parfois en s’associant d’ailleurs avec Bolloré. Mais non sans rogner ses marges alors qu’il opérait en quasi monopole.

Si l’autre « canard », qui circulait il y a quelques semaines encore, prêtant à Cyrille Bolloré, président du groupe Bolloré et PDG de Bolloré Transport & Logistics, un désintérêt total pour l’Afrique, alors, le moment est effectivement opportun pour vendre

Qui pourrait acheter ?

Les candidats pourraient être nombreux. Tous ceux qui y sont aujourd’hui investis : à part CMA CGM et Maersk, que la banque d’affaires dit avoir approché selon Le Monde, il pourrait donc y avoir MSC, l’opérateur portuaire émirati DP World, le chinois China Merchants Port ou encore le philippin ICTSI, l’un des dix leaders mondiaux de la gestion de terminaux à conteneurs (terminal polyvalent de Kribi mais qui avait renoncé à Lekki en 2017). Voire Hapag-Lloyd qui vient de mettre la main sur la dernière « petite » compagnie très présente en Afrique NileDutch. Lors de la dernière conférence de presse, interrogé sur ses investissements portuaires (encore rares), alors que le transporteur allemand vient de reprendre la participation de APMT (Maersk) dans un terminal à conteneurs allemand, Rolf Habben Jansen, son directeur général, avait indiqué qu’il voulait investir dans... 12 ou 15 « endroits dans le monde » de façon à contrôler son transbordement.

Maersk, MSC et CMA CGM sont sans conteste les plus introduits sur le continent africain, tant en termes de prises de participation dans les terminaux (à l’époque pour diversifier lerus activités alors que les taux de fret étaient au plancher) que de capacités déployées : ils totalisent à eux trois 70 % des capacités déployées en Afrique de l’ouest et du centre et 75 % en Afrique de l’est et du sud, selon les données de la Fondation Sefacil, centre de ressources sur l’Afrique maritime et portuaire.

CMA CGM, préparer le terrain pour Ceva ?

En tout cas, les armateurs ont les liquidités gonflées par plus d’une année de taux de fret au zénith. CMA-CGM pourrait être intéressé à préparer le terrain pour sa filiale logistique Ceva sur le continent, laquelle n’a manqué ces derniers temps de marquer son intérêt avec une prise de participation majoritaire dans un prestataire logistique tiers, AMI Worldwide, présent dans douze pays d’Afrique orientale et australe.

L’armateur français, qui s’était désinvesti de la manutention portuaire, pourrait réinvestir l’activité à cette occasion. Le transporteur, alors en quête de cash, avait conclu fin 2019 un accord China Merchants Ports, son associé dans la coentreprise Terminal Link (51 % pour CMA CGM/ 49 % pour le chinois), pour lui céder les participations de CMA Terminals, sa filiale à 100 %, dans dix terminaux (seuls deux terminaux – Gemalink de Cat Lai (Cai Mep) au Vietnam et Adani CMA de Mundra en Inde – n’auront pas été cédés).

DP World entend investir 1 Md$ en Afrique

L’exploitant émirati DP World, qui opère notamment à Dakar (900 000 EVP manutentionnés) au Sénégal et à Berbera (150 000 EVP) au Somaliland vient d’annoncer la création d’une plateforme commune d’investissement doté de 1,72 Md$ pour financer des projets portuaires et logistiques.

Occasion pour les Asiatiques de prendre pied

Seuls les Asiatiques sont étrangement absents de la manutention portuaire en Afrique, excepté China Merchants. Inévitablement, Cosco est celui vers lequel tous les cous vont se tordre pour guetter une marque d’intérêt. Mais aussi vers le premier manutentionnaire mondial, le singapourien PSA, pour lequel le continent ne semblait pas offrir les conditions nécessaires jusqu’à présent pour qu’il s’y intéresse. Le numéro deux, le hongkongais Hutchison, a l’emprise également très limitée.

La sympathie de Pékin pour le continent africain n’est plus à prouver. L’Afrique est essentielle à son grand dessein de réinitialiser les routes de la Soie en perlant l’antique route d’infrastructures routières, portuaires, aéroportuaires…

La Chine, ce grand bâtisseur en Afrique

Les sociétés d’État chinoises sont à l’œuvre en Afrique depuis la création du Forum sur la coopération sino-africaine (Focac) en 2000. La plupart des projets portuaires construits ex nihilo ont été financés par des capitaux chinois. La Chine est un acteur majeur du financement de (toutes) les infrastructures africaines, ayant apporté un quart des investissements engagés (estimé à 25,7 Md$ selon la Revue Banque). Et ses entreprises de BTP, telle China Harbour Engineering Company (CHEC), construisent les infrastructures que Pékin finance. L’Afrique représente 35 % des marchés de construction chinois à l’étranger.

Les entreprises chinoises ont notamment érigé les infrastructures où opère Bolloré, comme à Kribi (Cameroun), concédé à Bolloré et CMA CGM, un investissement de 365 M€ dont 316 M€ financé par la Chine avec un prêt de l’Exim Bank. Pour le deuxième terminal à conteneurs d'Abidjan, exploité par Bolloré et APM Terminals, c’est aussi CHEC qui est maître d’ouvrage. Idem à Pointe-Noire où Congo Terminal, société détenue par Bolloré Transport & Logistics (BTL), APMT/Maersk et la Société congolaise de transport (Socotrans), est concessionnaire depuis 2009.

Au-delà des intérêts géostratégiques de certains ou de la prise de parts marché pour d’autres, la logique peut être purement spéculative. Dernièrement, le plus grand gestionnaire de fonds de pension privé du Canada a acquis, auprès de Oaktree Capital Management, Ports America, qui opère dans 33 ports aux États-Unis.

Adeline Descamps