Après avoir affronté des temps difficiles pendant dix-huit mois, les armateurs de pétroliers, pour ceux qui avaient publié leurs résultats à l’issue du semestre, ne sont pas encore sortis d’affaire mais ont présenté, pour le deuxième trimestre, des tendances plus accommodantes dans le sillage de la guerre entre la Russie et l’Ukraine. Ils ont bénéficié entre avril et juin de plusieurs paramètres favorables. L’anticipation des sanctions a conduit à une réorientation des flux de pétrole brut vers du long-courrier.

Dans le même temps, la demande a particulièrement résisté au cours du second trimestre à la flambée du brut, dopé par les craintes de pénurie dans un marché en manque de pétrole russe. L’envolée des cours a atteint des niveaux plus vus depuis la crise financière de 2008 avec le baril de Brent de la mer du Nord, référence de l'or noir en Europe, culminant le 7 mars à 139,13 $ le baril et le WTI américain à 130,50 $. Elle s’est encore accélérée après l’annonce des sanctions, celles des États-Unis et du Royaume-Uni ayant précédé la décision fin mai des Vingt-Sept de réduire de quelque 90 % leurs importations de pétrole russe d'ici la fin de l'année.

Petit soulagement pour le marché

Après avoir résisté pendant des mois aux appels de pied pressants des Occidentaux, les pays de l'Organisation des pays exportateurs de pétrole (Opep) ont en outre consenti une ouverture des vannes alors que les économies du Golfe tirent des bénéfices juteux d'un baril bien au-delà de 100 $.

Les représentants des treize membres de l’Opep, menés par Ryad, et leurs dix partenaires conduits par Moscou (Opep+), qui pompent ensemble environ la moitié du pétrole mondial, ont convenu en juin d'augmenter la production de juillet à 648 000 barils par jour (b/j). Bien que la hausse soit marginale (216 000 b/j), le cartel n'avait jusqu’alors jamais dévié de sa ligne actée au printemps 2021 consistant à retrouver graduellement les niveaux d'avant la pandémie. Depuis l’attaque russe, la volonté du cartel de 23 membres est de ménager la Russie afin de préserver l'accord de 2016 par lequel ils ont convenu de se concerter pour ajuster leur offre et réguler les cours du baril.

Réorientation des flux de brut de l’Asie vers l’Europe

Dans ce contexte, les VLCC (very large crude carrier, d'une capacité de 2 millions de barils) sont de retour dans le jeu. C’est du moins ce que soutient le courtier Gibson dans sa note hebdomadaire en date du 19 août alors que les super pétroliers avaient gagné dans la semaine du 15 au 19 août plus de 40 000 $/jour après avoir passé près de 20 mois avec des TCE (mesure qui détermine le bénéfice ou la perte d’exploitation d'un navire par jour) négatifs ou inférieurs aux coûts d'exploitation fixes (estimés à 28 000 $/j pour un VLCC).

« Les VLCC ont vu leurs schémas commerciaux se modifier et ont été de plus en plus employés sur des voyages des Amériques et de l'Afrique vers l'Europe, les affréteurs cherchant à optimiser leurs coûts d’exploitation, notamment dans le sillage des marchés haussiers des aframax et des suezmax. Bien que ces volumes soient faibles, ils ont créé de nouvelles opportunités commerciales dans le bassin atlantique », indique le courtier. Les exportations de brut américain ont en effet atteint le record de 5 millions de barils par jour (Mb/j) ces derniers jours, la décote du WTI (d'environ 6,80 $) par rapport aux références internationales rendant le brut américain encore plus attractif. Les États-Unis, premier producteur mondial avec 12 Mb/j, utilisent traditionnellement ce pétrole sur le marché intérieur. Les VLCC ont également connu une augmentation de la demande de transport de brut vers l'Europe, les importations s'élevant en moyenne à 900 000 b/j depuis avril.

Un phénomène durable

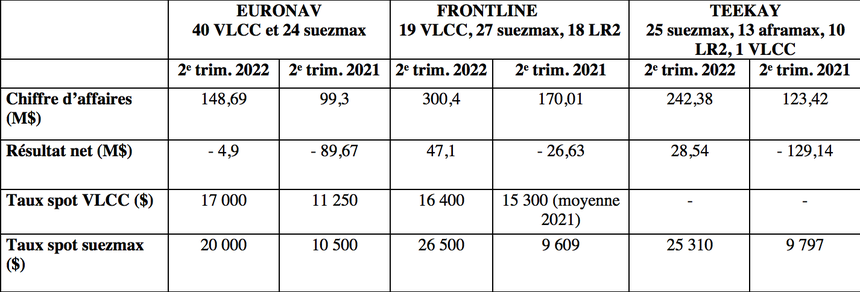

Selon certains exploitants de VLCC, qui l’ont fait valoir à l’occasion de la présentation de leurs résultats pour le deuxième trimestre (Euronav, Fontline, Teekay), la modification des flux mondiaux de pétrole brut en lien avec la guerre entre l'Ukraine et la Russie va s’inscrire dans la durée.

« La guerre entre la Russie et l'Ukraine a été le principal moteur des marchés des pétroliers depuis la fin du premier trimestre. L’Europe réoriente ses importations de brut e Russie vers l'Atlantique et le Moyen-Orient. Cette tendance actuelle a encore de beaux jours devant elle et devrait s'étendre à mesure que d'autres pays diversifient leurs sources d'approvisionnement en brut. Cela devrait entraîner une augmentation des tonnes-milles, car le brut devrait voyager plus loin, ces deux facteurs absorbant une capacité supplémentaire de navires à l’avenir », a indiqué Hugo De Stoop début août. Le PDG de l’exploitant de pétroliers Euronav s’attend à ce que davantage de brut russe se dirige vers l'Inde et la Chine et que plus de pétrole du bassin atlantique et du Moyen-Orient se réoriente vers l'Europe pour pallier le brut de l’Oural, frappée d’interdiction par voie maritime dès le 5 décembre et par oléoduc dès le 5 février 2023.

Avant l'attaque russe, la Russie exportait vers l’Europe quelque 4 Mb/j sur une base annuelle. Pour l’heure, il y a encore peu de changement : entre 700 000 et 1 million de barils par jour auraient changé de destinations. Et seuls les suezmax (capacité de 1 million de barils) et aframax (capacité de 750 000 barils) auraient été impactés car les terminaux russes ne sont pas dimensionnés pour accueillir les VLCC.

Euronav s'attend aussi à ce que l'effet de guerre profite aux VLCC, notamment en raison du transbordement sur le trafic Russie-Asie. « Nous avons vu des aframax ou suezmax qui se chargent en Russie et transfèrent la cargaison sur des VLCC. Nous avons également observé des cas où des cargaisons déchargées en Libye et en Égypte étaient transbordées sur des navires plus grands », explique Hugo De Stoop. Pour le dirigeant, les deux marchés – suezmax et VLCC – sont vraiment interconnectés. Actuellement, selon Clarksons, les tarifs des suezmax sont supérieurs de 30 % à leur niveau d’il y a un an.

Resserrement du marché à l'approche de l’hiver

Pour autant, Euronav, dont la flotte est majoritairement composée de VLCC (40) et de suezmax (24), le second trimestre a encore été en perte nette de 4,9 M$, certes considérablement réduite par rapport aux 89,7 M$ au deuxième trimestre 2021. L'Ebitda s’est établi à 74,9 M$ (22,6 M$ au deuxième trimestre 2021).

Les VLCC de l’armateur belge ont gagné en moyenne 17 000 dollars par jour ($/j) sur la période avril-juin. Au début du mois d’août, 47 % des VLCC, exploités dans le cadre du Tankers International Pool, avaient été affrétée à un taux moyen de 12 700 $/j pour le troisième trimestre et 49 % des suezmax à 23 900 $/j. « Ces dernières semaines, les taux de fret ont été nettement supérieurs à ceux du troisième trimestre, ce qui indique un resserrement du marché à l'approche de la saison d'hiver », ajoute l’armateur.

Signe de vie de l’affrètement

L'activité d'affrètement à temps commencerait à montrer quelques signes positifs de vie : « plus de quinze affrètements à temps de VLCC d'une durée de 12 mois ou plus ont été conclus jusqu'à présent en 2022 selon Bloomberg, contre seulement 10 en 2021. Les taux récents ont été fixés entre 35 et 38 000 $/j, la durée d'affrètement augmentant également vers trois ans », signale Hugo de Stoop, architecte de la fusion en cours avec le transporteur de pétrole brut Frontline (flotte de 19 VLCC, 27 suezmax et 18 LR2).

Le transporteur norvégien vient de présenter des résultats mieux positionnés que le belge avec un résultat net de 47,1 M$ pour le deuxième trimestre et un taux de fret spot de 16 400 $/j pour les VLCC, 26 500 $/j pour les suezmax et un incroyable 38 600 $/j pour les LR2. Pour le troisième trimestre de 2022, 73 % de ses VLCC et de ses suezmax disponibles ont été réservés à 28 100 $ et à 45 000 $ respectivement tandis que 62 % des LR2 ont été contractés à 46 200 $.

« La flotte des LR2 a occupé le devant de la scène au deuxième trimestre 2022, période au cours de laquelle nous avons réalisé un TCE trimestriel jamais enregistré sur cette classe de navires. Les sanctions sur le pétrole et les autres produits russes ont perturbé les routes maritimes pour les produits raffinés à l'échelle mondiale, entraînant à la fois une hausse des marges des raffineries et des taux de fret », justifie Lars H.Barstad, PDG de Frontline.

Teekay Tankers – qui possède une flotte de suezmax (24) d'aframax (11) et de LR2 (9) –, a déclaré pour sa part un bénéfice net de 28,5 M$ pour le deuxième trimestre 2022, contre une perte nette de 129,1 M$ au deuxième trimestre 2021. Les suezmax de Teekay ont été négociés au comptant à 25 310 $/j sur la période avril-juin. Jusqu'à présent, au troisième trimestre, la société a réservé 43 % de ces pétroliers disponibles à l’affrètement à un taux moyen de 29 600 $/j.

Fondamentaux bien orientés

Si tous les indicateurs de croissance suggèrent un net ralentissement de la croissance économique dans l’ensemble des grandes régions du monde, Gibson estime néanmoins favorables les fondamentaux à court terme. « La demande chinoise de brut est en train de se redresser. En outre, les prix du pétrole américain devraient rester attractifs pour les acheteurs internationaux, en particulier si les réserves de pétrole se délient encore et si la consommation des raffineries diminue pendant la saison d'entretien d'automne. Parallèlement, l'Europe devra pallier des volumes encore plus importants de brut russe d’ici l’entrée en vigueur de l’embargo sur les importations maritimes le 5 décembre. » Selon le courtier, le durcissement des sanctions impactera aussi les acheteurs asiatiques qui dépendent d'assurances souscrites en Europe, au Royaume-Uni et aux États-Unis, ce qui pourrait contraindre les gros acheteurs de pays comme la Chine à éviter les barils russes et à reporter une partie de la demande sur les VLCC.

Pour sa part, l'AIE s'attend à ce que la demande du premier consommateur de pétrole, la Chine, passe de 14,6 Mb/j à 15,7 Mb/j entre le deuxième et le troisième trimestre puis à 15,9 Mb/j au cours des trois derniers mois de l’année avec une demande moyenne de 16,2 Mb/j (+ 5,2 %).

« L'offre de navires affiche également une dynamique favorable. Le nombre de VLCC disponibles au Moyen-Orient a récemment atteint son niveau le plus bas depuis deux ans, ce qui indique une tension croissante sur les principaux marchés des pétroliers », ajoute l’Agence internationale de l’énergie dans une de ses dernières notes.

Un pétrole bon marché

À plus long terme, le ratio entre le carnet de commandes et la flotte (4,9 % pour les VLCC, 3,9 % pour les suezmax), à son plus bas niveau depuis plusieurs années, milite en faveur d’une reprise durable. Quand le carnet de commandes actuel aura d’ailleurs épuisé ses livraisons à la fin de 2023, date de l’entrée en vigueur des nouvelles réglementations (EEXI), 14 % des VLCC auront plus de 20 ans et 29 % plus de 15 ans.

La demande de brut est également soutenue par le passage du gaz au pétrole en raison des prix élevés du gaz et de la récente baisse des prix du brut. Le contrat à terme du TTF néerlandais, référence du marché européen du gaz naturel, a atteint le prix extrême de 295 € le mégawattheure (MWh). En comparaison, le brut semble désormais « bon marché » : le cours du baril de Brent est à nouveau repassé sous la barre des 100 $, à 95 $, celui du WTI sous les 89 $, intégrant « de façon prématurée » selon les analystes le ralentissement économique mondial.

Les marchés du pétrole brut, qui devraient être mis plus fortement sous pression afin de se conformer aux objectifs d'émissions stipulés par l'accord de Paris sur le climat et par la volonté de souveraineté énergétique des pays, voient l’étau se desserrer à court terme. Un sursis.

Adeline Descamps

{{ENC:1}}