On ne compte plus le nombre de mentions dans la presse de l’expression « problèmes de la chaîne d’approvisionnement », souvent associés au « risque » et à la « menace » qu’ils font peser sur les « livraisons de Noël » à cette période stratégique de l’année pour le secteur de la distritution. Selon un décompte de la Bank of America, rapporté par Reuters, l’évocation du phénomène par les directeurs généraux des entreprises outre-Atlantique à l’occasion de la présentation de leurs résultats a augmenté de 412 % en un an.

Seuls les mois à venir permettront de mesurer les effets prolongés sur l’économie mondiale de ces tirages dans une mécanique d’approvisionnement bien huilée. Mais certains analystes évoquent déjà le « scénario toxique de stagflation » quand d’autres n’y voient que des obstacles sur le chemin de la reprise postpandémique.

Trois événements clefs

Avec un total de 2 366 401 EVP (10 % de la flotte de conteneurs) et 181 635 500 tpl (20 % de la flotte de vraquiers), actuellement en attente dans le monde, « la situation est profonde à bien des égards et ne s'est pas encore calmée alors que nous approchons du milieu du quatrième trimestre et de la période précédant Noël », amorce VesselsValue qui, dans une récente analyse, a cherché à évaluer l'impact potentiel des perturbations du transport maritime de 2021 sur 2022.

Il attribue manifestement les cahots (et chaos) de l’année à trois événements en particulier, dont un, fondateur, qui ne fait pas débat (le Covid qui, en plus de générer des reports de consommation, en a modifié les usages), un second d’ordre structurel (la guerre commerciale entre la Chine et l’Australie) et l’autre de courte durée (le blocage du Canal de Suez) mais de très longue portée en termes de répercussions sur le chapelet portuaire.

Brouille diplomatique et différends commerciaux

« L'embargo sur le charbon entre la Chine et l'Australie nous rappelle à quel point les marchés du transport maritime sont réactifs aux différends géopolitiques et à la demande de matières premières », justifie VesselsValue.

Il a suffi que la diplomatie se froisse en effet entre Canberra et Pékin, dès l’automne 2020, pour que cela chiffonne les matières premières. La brouille entre les deux pays, suite aux indélicatesses australiennes à propos de la toute-puissance de Huawei sur la 5G, et les mesures de rétorsion chinoise qui s’en sont suivies, ont fait de nombreuses victimes : les importations de boeuf, d’orge, le vin et le charbon, tous sanctionnées par des droits de douane prohibitifs.

Si les tensions commerciales ne sont jamais bénéfiques pour le commerce mondial, elles ne stressent pas les PIB des pays de façon égale. Le charbon, mais aussi toutes sortes de minerais, restent les produits d'exportation les plus précieux de l’Australie. La Chine s’y achalande en grands volumes. La suite de l’histoire montrera pourtant que le segment du vrac sec en est ressorti plutôt gagnant dans la mesure où le repositionnement des flux maritimes a été favorable aux tonnes-milles, la Chine cherchant à s'approvisionner dans des endroits plus éloignés, comme l'Afrique du Sud.

Pour autant, au cours des six premiers mois de 2021, les capesize et néo-panamax ont effectué 17 % de voyages en moins sur la route entre Océanie et Asie, et ont transporté 14 % de volumes en moins, par rapport à la même période en 2020. Malgré cela, les navires n’ont jamais cessé d’affluer si bien que des centaines de vraquiers australiens ont constellé les côtes chinoises. Si certains ont fini par dérouter vers le Japon, l'Inde et la Corée du Sud, d’autres ont « patienté ». Un terme bien léger pour désigner l’imperturbabilité du Topas (92 700 tpl) qui aura passé au total plus de huit mois au large de Jingtang…

Congestion et retard s'ancrent dans le glossaire du transport maritime

6 % de la flotte de vraquiers au mouillage

Fin août, le Lloyd's List Intelligence estimait à 5,7 % la part de la flotte mondiale des vraquiers (11 850 navires, 917,3 millions de tpl) en attente dans les ports. Un embouteillage monstre mobilisantt un tonnage de 52,7 Mtpl. Toujours selon le Lloyd’s, le point d'étranglement le plus critique se situait alors au nord de la Chine, là où se situent les terminaux céréaliers et charbonniers de Jingjiang, Tianjin, Qinhuangdao et Jinhou. 238 vraquiers (16,3 Mtpl) y étaient à l’ancre.

Par une singulière pirouette dont l’Histoire a le secret, le nombre de vraquiers australiens en attente au large de la Chine a diminué d'environ 50 % récemment, selon VesselsValue, non pas parce que les différends se sont aplanis mais parce le pays est confronté à des pannes d’électricité géantes provoquées par des pénuries de charbon, qui assure toujours 60 % de sa production électrique. Contre toute attente, Pékin a ainsi libéré du charbon australien des stockages bloqués sous douane depuis près d'un an.

Fauteur de troubles

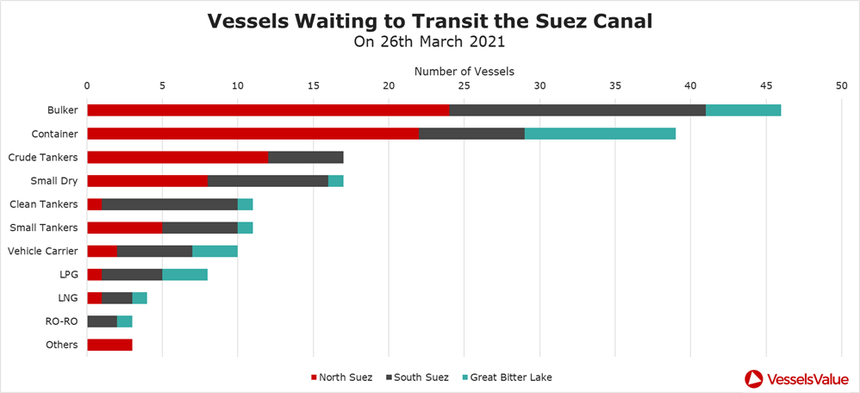

Pour VesselsValue, la congestion phénoménale dans le secteur du conteneur a un responsable : le canal de Suez dont le blocage pendant une semaine par l'Ever Given « a eu des ramifications pendant une bonne partie du deuxième trimestre de 2021 » et notamment aux deux extrémités de la chaîne, là où se concentre la production (la Chine) et se condense la consommation (Los Angeles et Long Beach par où transitent 40 % des importations conteneurisées des États-Unis).

L’engrenage, par lequel le retard alimente le retard, est connu et le fournisseurs de données décortique à nouveau certains des mécanismes qui ont conduit aux dénommés « goulets d’étranglement », autre expression devenue virale dans le langage commun : « pendant les périodes de forte congestion, les ports utilisent autant de terminaux et de postes d'amarrage que possible pour maximiser les volumes traités, mais cela ajoute une pression supplémentaire sur les opérations portuaires et augmente la durée des escales, entraînant une nouvelle augmentation des temps d'attente. L’incapacité portuaire à débiter et les problèmes de la chaîne d'approvisionnement en aval pour dégager les conteneurs des ports signifient que les ports d'origine manquent de conteneurs à remplir de marchandises, ce qui entraîne des retards supplémentaires et une augmentation des coûts. »

Les effets devraient encore se ressentir pendant un certain temps, 46 porte-conteneurs étant actuellement en route pour Long Beach/Los Angeles dans les deux prochaines semaines alors que 72 navires étaient encore bloqués au large de la baie de San Pedro la semaine dernière, guère moins que le record de 80, établi le 17 octobre. Les deux ports californiens « vivent » toujours avec un arriéré de 222 000 EVP.

Désormais trop tard pour importer des marchandises à temps pour les fêtes de fin d'année

D’autres analystes soutiennent que la demande pourrait se replier, du moins temporairement, étant donné qu'il est désormais trop tard pour importer des marchandises à temps pour les fêtes de fin d'année. Le pic de la haute saison semble être passé.

Le PDG de Maersk, Soren Skou, n’est pas vraiment de cet avis. Dans une récente conférence de presse, il indiquait « que la logistique à terre sur les marchés américains et britanniques, fortement importateurs, ne suit pas le flux de marchandises en provenance d'Asie. L'ensemble du système est devenu un gigantesque goulet d'étranglement », évoquant les centaines de ses navires servant d'entrepôts flottants. « Une trop grande partie de notre capacité est immobilisée à l'extérieur des ports. » Comprendre : un navire inactif est un capital qui dort.

Décélération

Des indicateurs plaident néanmoins en faveur d’une atténuation des problèmes. À commencer par les taux de fret qui semblent s’assagir. Si les taux spot sont toujours historiquement élevés, ils commencent en effet à plafonner. L'indice composite World Container de Drewry a baissé de 4,9 % à 9 195,41 $ par conteneur de 40 pieds la semaine dernière, soit la plus forte baisse des prix spot au niveau mondial depuis plus de 12 mois.

Selon le WCI, qui mesure les taux négociés pour moins de 30 jours, les tarifs pour transporter un conteneur de 40 pieds entre Shanghai et Los Angeles se sont infléchis de 1 119 $ pour atteindre un niveau de 9 857 $. C'est la première fois depuis juillet que les taux sont inférieurs à 10 000 $ par conteneurs de 40 pieds. Une tendance similaire est observée entre Shanghai et la côte est-américaine, avec la perte de 887 $ à 12 667 $. Un niveau inférieur à 13 000 $ n’avait pas été enregistré depuis juillet. Les replis sur la ligne Asie-Europe sont beaucoup plus modestes. Les prix du transport entre Shanghai et Rotterdam n’ont baissé « que » de 264 $ la semaine dernière. La perte est plus prononcée entre Shanghai et Gênes (- 430 $ par conteneurs de 40 pieds).

Les vraquiers fixés à plus de 80 000 $ par jour

Indice mondial des livraisons

Même apaisement sur le front des vraquiers. Le Baltic Dry Index, indice qui fournit une évaluation du prix à payer pour transporter les principales matières premières sur 26 routes maritimes, a diminué d'un tiers après avoir atteint en octobre leur plus haut niveau depuis 2008. Selon le courtier maritime Alibra Shipping, l’affrètement d’un capesize pour une durée de six mois dans les bassins Atlantique et du Pacifique coûtent respectivement 54 000 $ et 52 500 $ par jour. Sur 12 mois, il revient à 36 000 $/j, puis à 26 000 dollars sur deux ans. Ils étaient fixés à plus de 80 000 $/j en octobre.

L'indice mondial des délais de livraison est un autre indicateur éclairant. Il s’est considérablement détérioré en octobre, tombé à 34,8 (inférieur à 50, il indique que les livraisons prennent plus de temps), soit le plus bas niveau jamais enregistré.

Les pénuries s'intensifiant, la demande se déplaçant vers les services, les stocks pourraient alors se reconstituer et inévitablement influer sur les goulets d'étranglement. C’est la théorie de Jefferies. Le ratio commandes/stocks dans la zone euro a déjà diminué. Certains fabricants se prépareraient même à ce que les pénuries... se transforment en surplus.

Adeline Descamps