Une année bien étrange. Demander à un analyste du secteur de résumer en quelques mots ce que vit le transport conteneurisé depuis plusieurs mois et il répondra sans une once d’hésitation « Blank sailings and scrubber retrofits ».

Les départs à blanc ont en effet jalonné l’année, reflétant les efforts des transporteurs pour mieux gérer les capacités sur les principales routes maritimes. Un outil qui remplit d’ordinaire son office pour compenser les baisses saisonnières de la demande de fret (telle la Golden Week chinoise). Mais force est de reconnaître son échec en tant que stratégie durable face à la faiblesse de la demande. Cette orthodoxie a eu peu d’effets pour endiguer la baisse des taux de fret au comptant, qui s’établissaient à 594 $/EVP au 25 octobre, contre 761 $/EVP à la même date l’an dernier. C’est d’autant plus décourageant qu’une plus grande discipline dans leurs capacités avait permis aux transporteurs de maintenir à flot les taux au second semestre de 2018.

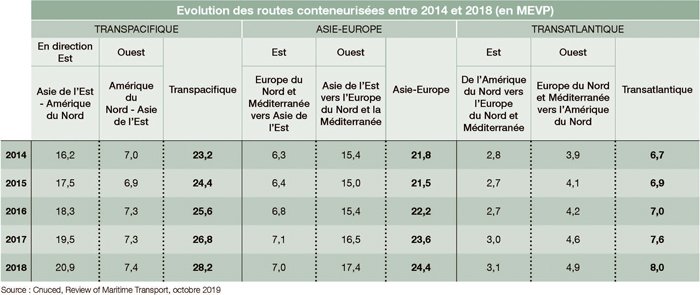

Les traversées à blanc ont touché toutes les routes, quelles que soient les saisons. Ainsi, en mai, Ocean Alliance a surpris lorsque, sans un murmure, l’une des trois principales alliances maritimes a annulé trois départs transpacifiques au début de la haute saison, ce qui aurait été considéré comme une hérésie il y a quelques années encore. HMM l’avait précédé en annonçant que plusieurs trajets ne seraient pas honorés sur son service PS1 au départ de Shanghai vers Los Angeles. Depuis novembre 2018, les taux de fret au comptant sur ces routes n’ont cessé de baisser pour atteindre 1 294 $/EVP à l’orée de l’été.

Au tour de l’Asie-Europe

Dès juin, le trade Asie-Europe du Nord était contaminé par l’épidémie. Durant l’été, THE Alliance a commencé à fermer les robinets en retirant 67 700 EVP, suivi par Ocean Alliance. Seul 2M ne semblait alors pas faiblir, contrairement à 2018 où les deux partenaires Maersk et MSC avaient suspendu AE-2/Swan pendant douze semaines de septembre à début décembre.

Bien que la capacité hebdomadaire totale sur le marché ait été réduite, les taux au comptant SCFI sur cette route ont poursuivi leur descente vers les profondeurs, encaissant un repli de 20 % par rapport à leur niveau de la même période l’an dernier (autour de 810 $/EVP).

Selon les données du spécialiste des lignes régulières Alphaliner, un total de 42 départs ont été annulés au cours des trois premiers trimestres de cette année. Les transporteurs ont davantage souffert sur le marché Asie-Europe parce que la nécessaire diète, à laquelle le secteur doit s’astreindre, y fut moins apparente que sur les routes transpacifiques, où la prudence a prévalu. Ce fut d’ailleurs une première depuis 2009, aucun nouveau service n’y avait été annoncé pour l’année, jusqu’à ce que 2M et Zim introduise un nouveau service en août alors que Cosco, Maersk et MSC réinvestissaient des navires supplémentaires. La baisse des taux de fret au comptant avait pourtant été en grande partie contenue sur les côtes Est et Ouest américaines à respectivement 10 % et 20 %.

Impossible modération

Sur le marché Asie-Europe, la décrépitude plus prononcée des taux de fret est en lien avec l’augmentation de capacité de 6 %. En juillet, MSC a ainsi introduit les premiers mégamax-24 EVP de 23 700 EVP et cinq autres unités ont été livrées au cours des trois derniers mois. Vingt-quatre autres navires de ce type rejoindront la flotte mondiale avant la fin de l’année 2020. Tous ces navires sont destinés au trafic Asie-Europe du Nord, où la taille moyenne des navires devrait atteindre 17 000 EVP d’ici septembre 2020, indique Alphaliner.

Il est d’ailleurs à noter que la décision du transporteur israélien Zim de retirer son service Asie-Med ZMP en mars et celle du Sud-Coréen HMM de suspendre son service Asie-Europe du Nord AEX en septembre a soldé le sort des derniers navires de 4 200 à 5 500 EVP encore en service sur cette voie commerciale. Y règnent désormais des unités quatre fois plus grandes que celles qui les précédaient au milieu des années 2000.

La capacité totale de la flotte mondiale de porte-conteneurs a franchi la barre des 23 MEVP en septembre. En revanche, la mise au rebut, découragée par un marché d’affrètement en hausse (+ 30 % en septembre, voire + 50 % pour les unités au-delà de 5 000 EVP), est restée faible avec seulement 165 000 EVP depuis janvier.

L’accélération des livraisons a toutefois apporté un certain soulagement aux capacités gelées pour être mises en conformité avec la réglementation de l’OMI sur le soufre. Car cette dernière a eu pour effet de contribuer à la pénurie de grands navires et de sous-tendre dangereusement la demande de tonnage. Suppressions de traversées et retraits des tonnages ont mis au chômage une bonne centaine d’unités pour un total de 1 122 725 EVP au 28 octobre, soit quelque 3 % de la flotte mondiale. 86 unités étaient alors dans les chantiers pour être équipées de scrubbers, tandis que 14 autres navires étaient en attente d’un créneau disponible. Avec plus de 500 porte-conteneurs qui doivent « jeter l’ancre » au cours des douze prochains mois, l’engorgement des chantiers va rapidement devenir problématique.

D’incorrigible défaut, l’appétit vorace des transporteurs pour les EVP pourrait se révéler une opportune qualité.