Les compagnies maritimes de la ligne régulière vont devoir thésauriser sinon elles risquent d’être rapidement à court de superlatifs pour commenter les exceptionnels trimestres qu’elles enfilent comme des perles.

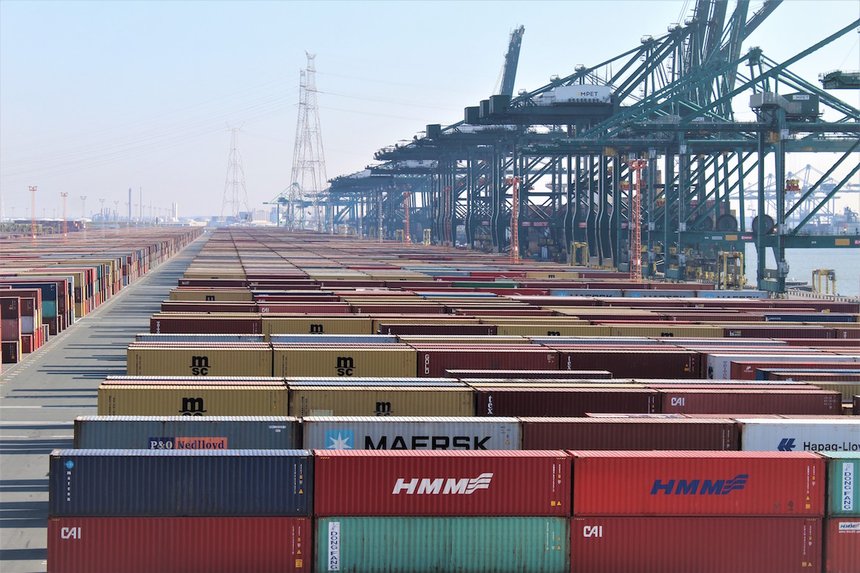

Dans l’ordre classique du porté à connaissance, Hapag-Lloyd succède à Maersk pour annoncer, lui aussi, un résultat « extraordinairement fort » pour 2021. Comme pour ses pairs, le transporteur allemand ne le doit absolument pas à la croissance des volumes, quasiment identique pour ce qui le concerne à son exercice annuel précédent (11,9 MEVP pour 11,8 MEVP en 2020). À l’instar de ses pairs, mais à un « exceptionnel » niveau des taux de fret moyen, en l’occurrence pour le numéro cinq mondial a gagné 1 000 $/EVP en un an (à 2 003 $ en 2021 versus 1 115 $ en 2020). Ce qui rend l’année d’autant plus remarquable au sens littéral du terme.

Hapag-Lloyd : x 4

Sur la base des chiffres préliminaires (résultats définitifs le 10 mars), Hapag-Lloyd a donc quadruplé son résultat d'exploitation avant intérêts, impôts, dépréciation et amortissement qui a approché les 11 Md€ l’an dernier contre 2,7 Md$ en 2020. Le bénéfice avant intérêts et impôts (Ebit) dépasse les 9 Md$ (9,4 Md€). En dépit d’une augmentation « significative » de ses coûts d’exploitation (en lien avec la congestion), la compagnie encaisse tout de même 22,3 Md€ de chiffre d’affaires.

Maersk : x 3

L’armateur danois de porte-conteneurs doit publier les résultats de ses exercices trimestriels et annuels définitifs le 9 février mais d’après ses performances non auditées, il terminera l’année sur un notable bénéfice d’exploitation avant charges de 24 Md$ (21,34 Md€), un Ebit de 19,8 Md$. L’armateur a facturé 18,5 Md$ rien que sur le quatrième trimestre, bien que les volumes aient diminué de 4 %. Les bénéfices auront donc presque triplé par rapport à son précédent exercice qui s’était matérialisé par un Ebitda de 8,2 Md$.

ONE : x 5

La comptabilité japonaise étant décalée, ONE, compagnie née de la fusion des activités conteneurs des trois grandes compagnies japonaises Mol, NYK et K-Line, vient de présenter les résultats de son troisième trimestre qui correspond aux trois derniers mois de l’année civile 2021. Il se traduit par un bénéfice (4,9 Md$) et un chiffre d'affaires, cinq fois supérieurs à ses ratios observés à période équivalente en 2020. Une performance réalisée avec des volumes en baisse de 8 % à 2,93 MEVP. Les conteneurs transportés ont cependant augmenté de 3 % par rapport à l'année précédente sur la route Asie-Amérique du Nord et de 6 % entre Asie et Europe.

Bien que son exercice annuel, clôturé en mars, sera impacté par la baisse de régime du secteur en lien avec le Nouvel An chinois, qui s’accompagne traditionnellement d’un ralentissement général de l’activité, la compagnie nippone s’attend à un résultat net de 15,4 Md$. Il s'agirait alors d'une augmentation de 31 % par rapport au résultat de l'entreprise en 2020. Elle projette un Ebitda de 16,9 Md$, ce qui marquerait un envolée de 28 % par rapport à 2020.

Evergreen : x 3

La société taïwanaise Evergreen n'a pas encore publié ses résultats du quatrième trimestre, mais selon ses données préliminaires, son résultat d’exploitation devrait s’établir à 5,6 Md$ pour le quatrième trimestre, soit plus du triple que le quatrième trimestre 2019.

Cosco/OOCL : x 9

Le groupe de transport maritime chinois Cosco, avec ses deux compagnies CoscoSL et Orient Overseas Container Line (OOCL), projette un bénéfice de 14 Md$, soit neuf fois plus que les bénéfices de 2020.

OOCL a déclaré pour sa part des revenus en hausse de 101 % au quatrième trimestre de 2021, à 4,88 Md$. Chaque trimestre, la pépite hongkongaise, qui n’a jamais déçu son actionnaire depuis son acquisition en 2018, a monté d’un cran : 3,03 Md$ au premier trimestre, 3,47 milliards au second, et 4,31 milliards au troisième.

Et pour elle aussi, c’est la même équation : la congestion a considérablement contraint les flux à transporter si bien qu’elle accuse une baisse des chargements de 16,9 % – de 25 % sur la route transpacifique – au quatrième trimestre par rapport à la même période de 2020. Le revenu par EVP s’est en revanche enflammé de 142 % à l'échelle mondiale pour atteindre 2 625 $ par EVP, et de 136 % dans la région transpacifique, à 3 668 $ par EVP.

Pour l'ensemble de l'année, OOCL a déclaré un chiffre d’affaires de 15,68 Md$, en hausse de 110 % par rapport à 2020, avec 7,59 MEVP transportés (+ 1,7 %) et un taux de fret moyen en hausse de 107 %, à 2 067 $/EVP.

190 Md$ en 2021, 200 Md$ en 2022

Il y a peu d’analystes pour dire que 2022 ne sera pas de la même teneur. Au contraire. La plupart des banques et institutions financières se projettent à l’horizon 2023 pour entrevoir une normalisation.

Drewry a pour sa part revu une fois de plus à la hausse ses prévisions annuelles pour le secteur du conteneur en 2021, estimant désormais à 190 Md$ les bénéfices engrangés avec une marge d'environ 43 %.

Le consultant britannique estime que 2022 sera une troisième année de forte croissance avec des revenus en hausse de 15 % et un chiffre d’affaires consolidé de 500 Md$ en 2022. Le résultat d’exploitation du secteur devrait s’établir autour de 200 Md$ (marge de 37 %).

Xeneta, société de données sur les transports basée en Norvège, rejoint Drewry dans l’idéé que l’année 2022 « sera bonne » pour la seule raison que les transporteurs ont couvert une grande partie de leurs volumes par des contrats longs et à des niveaux particulièrement élevés. La société estime à une moyenne de 9 000 $ ceux qui se négocient actuellement contre 3 400 $ en janvier 2021.

En attendant le Nouvel an lunaire et les JO

Pour l’heure, la lecture des événements est brouillée. La conjonction du Nouvel an chinois avec les Jeux olympiques de Pékin, impliquant une période de vacances plus longues que d’habitude, pourrait entraîner un ralentissement des exportations asiatiques plus marqué que les autres années. La décélération pour la troisième semaine consécutive des taux de fret au comptant refléterait cet attentisme.

Aux États-Unis, marché le plus critique au niveau mondial, la nappe formée par la congestion portuaire s'est encore étendue à de nouvelles portes d'entrée. Les porte-conteneurs s’amoncellent au large des côtes d'Oakland (une quinzaine), en Californie, et à Charleston (une vingtaine), en Caroline du Sud, où la variante Omicron clairseme les effectifs portuaires. Le process est rodé : l'afflux d'importations engorge les terminaux, laissant peu d'espace pour décharger les conteneurs entrants.

À Charleston, huitième port américain pour les importations, le nombre de boîtes en attente d'enlèvement depuis plus de 15 jours a dépassé les 7 000 la semaine dernière, selon project44 qui suit en temps réel les flux de conteneurs, soit une augmentation de 40 % par rapport au mois précédent. Selon la direction portuaire, il faudrait six semaines pour résorber l'arriéré. À Oakland, un millier de conteneurs vides attendent un repositionnement vers l’Asie.

« Schématiquement, plus la congestion durera, plus les taux de fret et les bénéfices des transporteurs resteront extrêmement élevés », résume Drewry, qui estime toutefois à 4,6 % la croissance du nombre de boîtes manutentionnées en 2022 et non plus à 5,2 % comme il l’avait d’abord envisagé.

Adeline Descamps