Manifestement, la santé financière des armements de la ligne régulière, recouvrée à la faveur de taux de fret élevés, perturbe les analystes financiers. Deux questions les taraudent : que vont-ils faire de leurs abondantes liquidités ? Si tant est qu’ils cèdent à l’envie consumériste de nouvelles constructions, ces commandes pourraient-elles entraver leur rentabilité ?

La fortune inattendue des compagnies de la ligne régulière est dérangeante. L’usage qu’ils vont faire de cette manne est intrigante…du moins pour les analystes. Le solde de trésorerie global des 14 premiers transporteurs mondiaux s'élevait à 21 Md$ à la fin septembre 2020, soit à peu près le même montant qu'à la fin 2019, mais le très profitable quatrième trimestre devrait garnir les caisses. Leur dette cumulée atteignait les 80 Md$ à l’issue des neuf premiers mois de l’année, en baisse d’à peine 2 Md$ par rapport à la fin de 2019.

Alphaliner n’entend pas se fier aux apparences. En dépit du déluge de commandes en fin d’année portant notamment sur des très gros porteurs, les compagnies maritimes n’utiliseront pas les profits d’une année 2020 bénie par des taux de fret qui flambent et une demande de transport qui ne faiblit pas depuis sept mois, pour se lancer dans des dépenses inconsidérées. Non, affirme sans réserve le spécialiste des lignes régulières, les transporteurs vont utiliser – et le font déjà – leurs revenus pour réorganiser leur structure de capital et réaménager leur dette, un compagnon de longue date. Et de citer les cas de Hapag-Lloyd, qui a augmenté son bénéfice net de 80 % au cours des neuf premiers mois de l'année et a remboursé en novembre 150 M€ de ses obligations à 5,125 % arrivant à échéance en 2024. « Un cash-flow opérationnel positif et le remboursement des dettes financières pour le financement des navires ont permis au groupe de réduire la dette nette de près de 13 % à 5,13 Md$ entre janvier et septembre, soit une réduction de 747 M€ ».

CMA CGM obtient un prêt garanti par l'État de 1,05 Md€

Traiter la dette

Même logique chez CMA CGM, qui serait selon la Lettre A, en train de rembourser par anticipation le prêt de 1,05 Md€ garanti par l'État à hauteur de 70 % obtenu en mai 2020 auprès de BNP Paribas, HSBC et Société générale. Celui-ci comportait une échéance initiale d'un an avec une option d'extension jusqu'à cinq années additionnelles.

Entre le 1er janvier et le 30 septembre, l’armateur français a réduit ses emprunts et ses dettes de location de 19,5 à 18,5 Md€. Le transporteur a émis 525 M€ d'obligations non garanties à un prix d'émission de 97,85 % afin de refinancer celles à échéance cette année.

Le leader mondial de la ligne régulière Maersk est engagé depuis un certain temps dans un programme de rachat d'actions de longue date, visant à distribuer la valeur des actions Total reçues dans le cadre de la vente de Maersk Oil. La dernière tranche de ce programme ne s'achèvera pas avant février 2022. Disposant d’un flux de trésorerie de 3 Md$, la compagnie est aussi en position de rembourser sa dette, tombée à 10,8 Md$ fin septembre, contre 11,7 milliards en janvier 2020.

L’israélienne ZIM, qui vient d’entrer en bourse, a lancé une offre de rachat d'obligations arrivant à échéance en 2023. La société propose environ 0,60 $ sur la valeur nominale d'un prêt de 100 M$. En cas de succès, la compagnie israélienne économiserait 40 M$.

Jugés par les marchés selon deux critères

« Le cours des actions de Maersk, HMM, Evergreen, Yang Ming, Wan Hai, Cosco et Hapag-Lloyd a augmenté de plus de 170 % entre le 1er janvier et le 31 décembre, Evergreen, Yang Ming et HMM affichant même une hausse spectaculaire de plus de 200 % », indique pour sa part Drewry.

Cadeau de l’année pandémique : le rendement du capital investi (RCI), mesure clé de la performance et de la santé financière, s’est redressé alors qu’il avait tendance à être inférieur au coût moyen pondéré du capital (CMPC, taux moyen qu'une entreprise paie pour financer ses actifs). « Dans certains cas comme celui de Hapag-Lloyd, le RCI a même dépassé le CMPC », relève le consultant britannique.

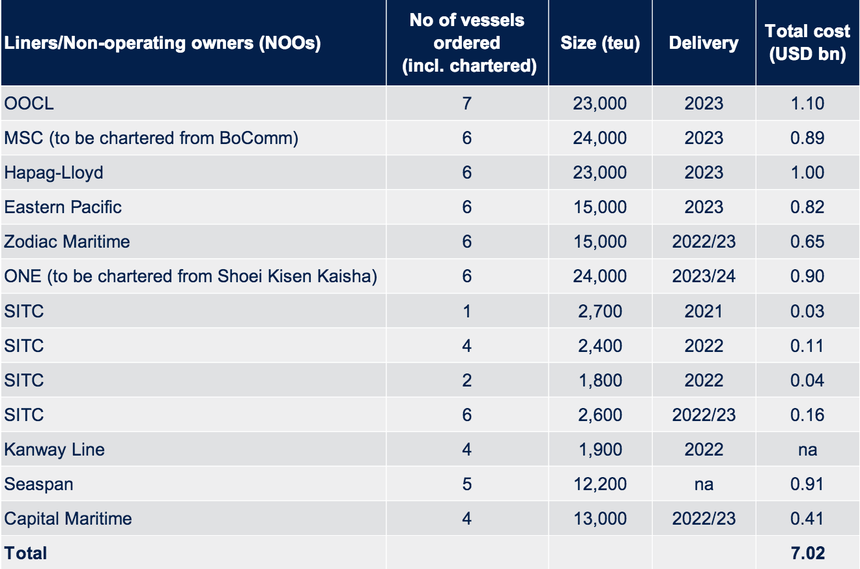

Selon lui, les compagnies seront jugées par les marchés financiers à l’aune de deux attitudes : une nouvelle frénésie de commandes qui mettra en péril l’équilibre du marché ou l’allocation utile de leurs bénéfices. Certains transporteurs ont manifestement choisi. Depuis novembre, les commandes totalisent 7,2 Md$ (cf. tableau). HMM déboursera en outre 20,6 M$ pour l'achat de 43 000 conteneurs et 1 200 reefers, dont la livraison est prévue pour le premier semestre 2011.

Total des commandes passées depus novembre 2020 ©Drewry

Bégaiement de l’Histoire ?

Drewry craint un bégaiement de l’Histoire et le diktat de la fatalité qui veut qu’une phase de profit soit nécessairement suivie d'une frénésie de commandes de navires. « Entre 2006 et 2015, il y a eu un boom des commandes qui a freiné la reprise des taux, ce qui a entraîné une baisse de la rentabilité de l'industrie. Cette phase a été marquée par des niveaux d'endettement élevés, alors que les autres modes de financement, y compris les capitaux propres, devenaient difficiles ».

Toutefois, le secteur pourrait cette fois tenir ses vieux démons en respect. D’une part, la consolidation du secteur en aurait réduit la nécessité. « L'importante activité de consolidation depuis 2010 a contribué à la baisse du carnet de commandes, car elle réduit la nécessité d'acheter de nouveaux navires pour augmenter la capacité. Maersk n'a pas investi dans de nouveaux navires suite à son rachat de Hamburg Sud. Hapag-Lloyd s’est abstenu depuis son l’intégration d'UASC ». Du moins jusqu'à la fin de 2020 et ses six grands porte-conteneurs de 20 000 EVP.

La transition énergétique, frein à l’investissement

Par ailleurs, les nouvelles exigences environnementales refroidissent les ardeurs. « Les investisseurs ne sont pas si inquiets du prix. L'argent liquide est bon marché en ce moment, relève Martin Stopford, le président de Clarksons Research. Ils s'inquiètent de savoir comment commander un navire, qui ne sera pas obsolète dans dix ans. C'est le problème majeur, car cela oblige les armateurs à prendre des décisions techniques qu'ils ne sont pas vraiment en mesure de prendre. »

La réglementation IMO2020 sur la teneur en soufre des carburants marins avait déjà suscité un coup de frein aux investissements qui engagent une flotte. Les exigences de l’OMI sur les émissions carbone, qu’il va falloir éradiquer en l’espace de trois décennies rendent encore plus frileux et attentistes les propriétaires de flotte alors que les technologies radicalement efficaces restent en bibliothèque.

La pandémie a fait dérailler la livraison des navires dans les délais initialement prévus, ajoute pragmatique Drewry. « Toute nouvelle commande passée aujourd'hui entraînera une augmentation de la congestion dans les chantiers navals et une diminution de la capacité des nouvelles commandes en 2021 et 2022. Par conséquent, malgré une vague de nouvelles commandes de navires de grande taille, les chantiers navals mettront deux ans à les livrer. »

Adeline Descamps