Dans un contexte difficile pour les transporteurs maritimes, l’armateur français de porte-conteneurs a obtenu une nouvelle source de financement de 1,05 Md€. La compagnie, lestée d’une dette importante, est engagée depuis quelques mois dans une quête aux liquidités pour sécuriser le financement de ses nouveaux navires au GNL et absorber le choc de l’acquisition de Ceva Logistics.

Renforcer sa trésorerie. Absorber de la liquidité. Alléger sa dette. Depuis quelques mois, le 4e transporteur mondial s’y emploie. Il annonce ce 13 mai avoir obtenu un prêt de 1,05 Md€, garanti à 70 % par l’État, auprès de son pool bancaire historique composé de BNP Paribas, HSBC et la Société Générale. Il s’agit bien d’un prêt qui entre dans le dispositif mis en place fin mars 2020 pour faire face à la crise pandémique. Pour rappel, l’exécutif a prévu une enveloppe de 300 Md€ de crédits octroyés par les banques et bénéficiant d'une large couverture publique. Hormis les « gros porteurs » qui ont saisi le contribuable, tel Air France pour un prêt de 7 Md€ ou Fnac-Darty pour 500 M€, 90 % des bénéficiaires des 24 Md€ pré-accordés au 15 avril sont des TPE, mais qui ne représentent toutefois que 54 % du total, les plus solvables obtenant les plus gros montants.

« Ce prêt a une échéance initiale d’un an avec une option d’extension jusqu’à cinq années additionnelles », indique le groupe dans un communiqué. « Ce nouveau financement [sans aide directe de l’État, NDLR] permet à CMA CGM de continuer à renforcer sa trésorerie pour faire face aux incertitudes sur la conjoncture mondiale nées de la crise sanitaire et des mesures de confinement dans un grand nombre de pays. »

Rodolphe Saadé esquisse une vision de « l'après Covid »

Nouvel engagement

Cité dans le communiqué, Rodolphe Saadé, le PDG du groupe, salue le bien-fondé de la mesure « efficace et rapide » tout en soulignant que ce financement témoigne de la « confiance des banques dans le modèle économique et la stratégie du groupe ». Opportunité lui est donnée de renouveler ses engagements pour la troisième fois consécutive quant à la nécessité de repenser les échanges internationaux – pour ne pas l’appeler la mondialisation – dans une logique fondée sur un autre principe que l’intensité.

« Dans ce contexte de crise inédite, la maîtrise de la chaîne logistique est devenue essentielle. Notre expertise, notre mobilisation et notre agilité ont permis l’acheminement de plusieurs centaines de millions de masques et de matériel médical indispensables pour répondre à l’urgence sanitaire. Demain, nous mettrons ce même savoir-faire au service de la relance de l’économie française et internationale. Cette crise nous conforte dans l’idée de repenser la mondialisation en la fondant sur des échanges économiques plus équilibrés et plus respectueux de l’environnement. »

CMA CGM fait de la Suisse Ceva une entreprise française

Dette récurrente

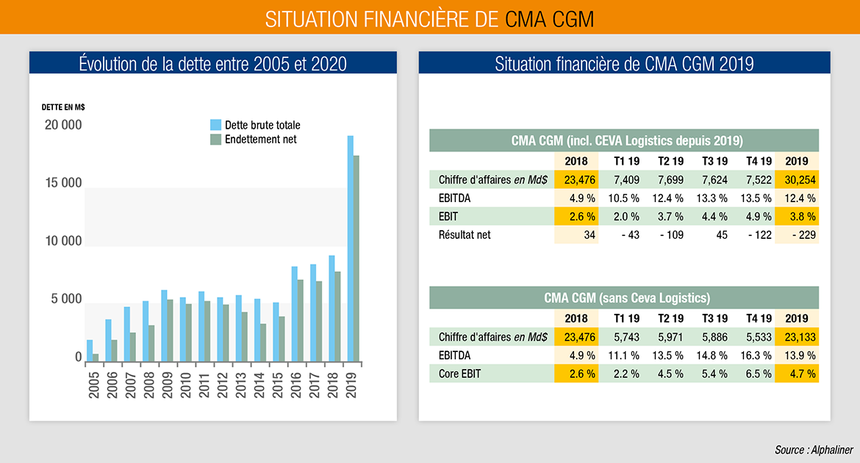

Le prêt ne relève pas de l’accessoire pour l’armateur français. La récession qui touche son secteur mais dont l’impact devrait être limité selon lui qu’à 10 % de son activité en année glissante au premier semestre 2020 va inévitalement affecter les flux de trésorerie de l’entreprise, déjà lestée par une dette récurrente (19,5 Md$ à fin décembre 2019). L’acquisition de Ceva Logistics, pour laquelle elle a déboursé 1,7 Md$, n’aide pas. Le commissionnaire a enregistré une nouvelle perte nette de 161 M$ en 2019. L’affaire a d’ailleurs fait baisser la note de crédit de CMA CGM, passée de B1 à B2 en septembre dernier, toutes deux classées comme « hautement spéculatives ». Dégradation que l’agence de notation avait alors justifiée par « l'affaiblissement significatif du profil de liquidité de CMA CGM au cours des douze derniers mois, conséquence de l'acquisition de Ceva Logistics et d’un programme d'investissement important dans un environnement de marché difficile pour le transport maritime par conteneurs. »

La faible position de liquidité de CMA CGM apparaît en contraste de ses emprunts de 5,3 Md$ qui doivent être remboursés au cours des deux prochaines années, sans compter les dettes de location qui s'élèveront à 1,8 Md$ en 2020 et à 1,54 Md$ en 2021.

Résultats financiers : CMA CGM a retrouvé en 2019 de la marge opérationnelle

En quête de cash

Pour se renflouer, la société s’est délestée d’une partie de son portefeuille de terminaux qu’elle détenait avec China Merchants Ports dans leur coentreprise Terminal Link, dont elle devrait tirer 760 M$ et 208 M$ de nouvelles liquidités en deux temps. La compagnie a également procédé à des opérations de vente et de cession-bail de navires pour 110 M$, à la cession de sa plate-forme logistique en Inde pour 85 M$ et attend 100 M$ d'un programme de titrisation des créances clients de Ceva. D’ici la fin du premier semestre, c’est donc 1,26 Md$ qui doit entrer dans ses caisses. Elle a également obtenu une prolongation de trois ans pour 535 M$ sur les 705 M€ de facilités de crédit renouvelables qui arriveront à échéance cette année.

CMA CGM : La liste des 10 terminaux cédés

Sécuriser ses financements de commande

Le carnet de commandes des navires qui doivent lui être livrés d’ici à 2021 comprenait 2,82 Md$ d’engagements de trésorerie fin 2019. Il s’établissait pour les navires en propriété et affrétés coque nue à 23 navires pour une capacité totale de 365 000 EVP, dont les 9 porte-conteneurs de 23 112 EVP au GNL d’un montant de 1,4 Md$ (les quatre dernières unités seront livrées en 2021). Alphaliner estime le montant des paiements en souffrance à 1,16 Md$ pour les navires en propriété, avec un financement garanti de seulement 1,02 Md$.

Indépendamment de l’environnement dégradé, qui a conduit le transport maritime conteneurisé à corseter l’offre pour maintenir les taux de fret à flot et préserver leur marge, la situation financière du transporteur reste donc extrêmement fragile. Dans une de ses publications, Alphaliner citait d’autres gisements de liquidités : « La vente des actifs non grevés restants de navires et d'équipements évalués à environ 400 M$, celle des 17 actifs de terminaux restants qui n'ont pas été vendus à China Merchants Ports [CMA CGM contrôle 45 installations via deux sociétés, CMA Terminals et ses 32 terminaux, détenue à 100 % par CMA CGM, et Terminal Links contrôlé à 49/51 % avec China Merchants Port, NDLR] ou encore la vente d'une participation minoritaire dans Ceva Logistics ».

L'ITF invite les pouvoirs publics à ne pas renflouer un secteur endetté

Jusqu’à présent, CMA CGM a toujours soutenu que « céder une participation minoritaire dans Ceva » ne faisait pas partie de ses plans mais que « la réalisation du plan stratégique du groupe n'est pas subordonnée au maintien d'une participation à 100 % ».

Adeline Descamps