L’Histoire va-t-elle encore bégayer ? Depuis au moins trois décennies, le secteur du conteneur est entraîné dans une spirale infernale alternant des phases de croissance et de récession. Pour gérer ces montagnes russes de la croissance et de la décroissance, les bons gestes d’économie sanitaire n’ont pas été vraiment respectés.

L’histoire enseigne shématiquement qu’en période de forte croissance macroéconomique, lorsque les taux de fret s’envolent, les exploitants de porte-conteneurs s’empressent de réinvestir leurs bénéfices pour inonder les chantiers navals de commandes. Puis, inexorablement, l’économie se grippe, la demande s’enraye et les taux de fret dégringolent. Les opérateurs se retrouvent perclus de dettes et lestés de navires dont ils ne savent plus que faire. Va-t-il y avoir cette fois une répétition de cet immuable enchaînement ?

Le cabinet de conseil en stratégie Alix Partners pose, dans une étude (Carriers have a chance to break the cycle. Will they take it ?), la question qui doit animer bien des discussions, tant chez les armateurs que chez les chargeurs et les transitaires. Commet les compagnies vont-elles gérer dans la durée la descente alors que, depuis un an, elles tiennent la discipline et gardent la ligne sur les taux grâce à une gestion au cordeau de leurs capacités.

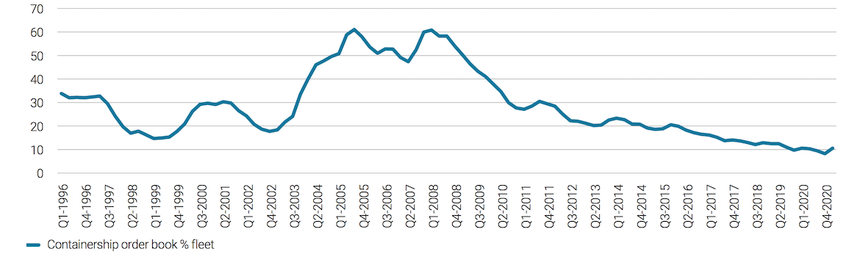

Évolution des commandes depuis 1996 (Alix Parners, étude Carriers have a chance to break the cycle. Will they take it ?)

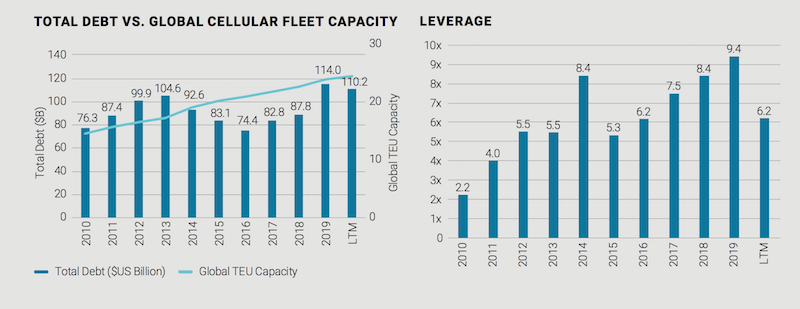

Yo-yo entre bénéfices et dettes

« La récession provoquée par l'éclatement de la première bulle Internet en 2001 a entraîné une chute soudaine de la demande suivie d'une longue période de faibles taux de fret. Les navires commandés lorsque la conjoncture était bonne – à partir de 1999 et jusqu'aux premiers mois de 2001 –, ont été livrés au moment où la demande et les taux commençaient à baisser », indique le consultant.

Toute l’histoire du transport maritime de ces dernières décennies repose sur ces récidives de l’Histoire : « en 2009, après plusieurs années de hausse des tarifs, des bénéfices et de la capacité, la demande s'est effondrée. Les tarifs ont chuté de plus de 50 % en 2009 puis, après un bref rebond, à nouveau de 50 %, la reprise faisant défaut en 2010. Bien que les opérateurs aient réduit la capacité et ralenti de 10 % la vitesse des navires, ces mesures ont été bien trop tardives pour contrer l'augmentation record de la capacité de 2004 à 2008. Plusieurs compagnies ont alors fait faillite ou ont été rachetées ensuite dans le cadre d'une vague de consolidation lancée en 2013 », indique Alix Partners.

5000 $ par conteneur de 40 pieds

Le coronavirus – le dernier d'une série de chocs externes survenus au cours de la dernière décennie – a ouvert une période prospère avec des taux de fret dépassant les 5 000 $ par conteneur de 40 pieds en février 2021 après avoir grimpé en flèche et de manière constante depuis la fin de l’été 2020. La conjoncture est de surcroît aidée par un coût du carburant faible malgré les réglementations visant à réduire les émissions de soufre, prélude à d'autres mesures destinées à décarboner le secteur.

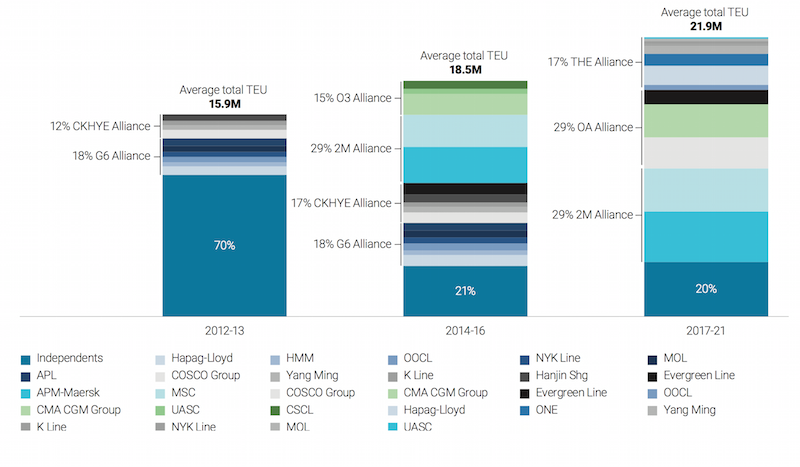

Jusqu’à présent, les transporteurs assagis observent une stricte discipline. La règle de bénédictin est toutefois en train de s'effilocher, un certain nombre de transporteurs ayant récemment passé d'importantes commandes de très grands navires. « Tout ajout à la capacité de la flotte pourrait sérieusement diluer le pouvoir de tarification que les transporteurs ont pu établir ces derniers mois », avertit le consultant alors que « sept transporteurs mondiaux contrôlent désormais chacun au moins 5 % du marché, et que trois alliances ont contribué à accroître le levier tarifaire. »

Évolution de la dette depuis 2010 (Alix Parners, étude Carriers have a chance to break the cycle. Will they take it ?)

Congestion portuaire ouest-américaine : les transporteurs se réorganisent

Productivité et contraintes de capacités

Les pressions sur les volumes, qui ont provoqué des niveaux historiques de congestion à des points d'accès comme Los Angeles-Long Beach, entraînant des retards critiques dans les expéditions et une flambée sans limites des tarifs maritimes, ont constitué l’un des principaux sujets du grand rendez-vous américain du secteur, le TPM21 qui s’est tenu du 25 février au 3 mars.

Entre deux échanges convenus sur les causes désormais bien identifiées de l’explosion de la demande – privés de loisirs, les consommateurs américains ont déplacé leur revenu disponible vers des biens de consommation – d’autres propos ont émergé.

Au cours d’une table ronde, le PDG de Hapag-Lloyd, Rolf Habben Jansen, a donné le ton, soulignant des « contraintes structurelles de capacité dans ce pays [États-Unis, NDLR] auquel il faudra remédier dans une certaine mesure. » Les ports chinois travaillent 24h/24, 7j/7, tandis que les ports américains sont à 17h/j, 5j/7, glisse-t-il.

L'Asie a depuis longtemps investi dans les infrastructures portuaires en agrandissant les terminaux et en ajoutant des grues, a renchéri Jérémy Nixon, le dirigeant de la compagnie japonaise One. « La productivité y est en général de 50 % supérieure par rapport aux américains », explique-t-il. Selon lui, la productivité serait plafonnée à 112 heures par semaine sur les quais nord-américains et tombe à 88 heures une fois que les navires atteignent les terminaux.

Oakland, port doublure de Los Angeles et Long Beach

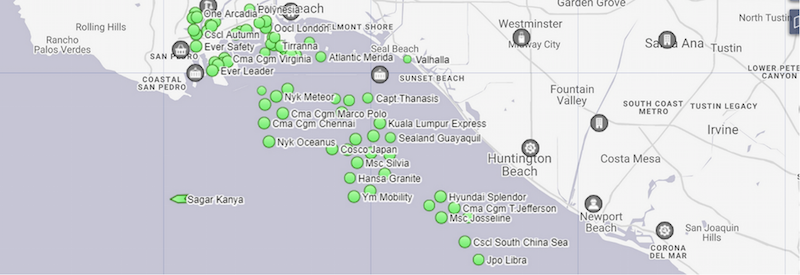

Baie de San Pedro le 10 mars (©Marine Traffic)

Temps moyen d’attente de huit jours à Los Angeles

« Si nous ne faisons rien, nous aurons encore des navires à l'ancre en plein été », avait lui-même reconnu le directeur exécutif du port de Los Angeles, Gene Seroka, lors d'une conférence de presse en février alors que 62 navires, dont 20 porte-conteneurs, s’étendaient sur 20 km le long de la côte californienne. En février, le temps de mouillage était de huit jours pour 85 % des navires à destination de Los Angeles.

« Le temps de séjour des conteneurs sur les terminaux est d'environ cinq jours, soit le double de ce qu'il était l'été dernier. Le temps d’attente à l'espace d'entreposage est désormais de 7,6 jours pour un conteneur de 40 pieds ». Le directeur du port californien rappelle également que 800 dockers sur 15 000 sont en arrêt en raison de maladies ou d'une mise en quarantaine. C’est pour cette raison que le port californien s’est résigné à laisser son fret partir vers d’autres ports, comme Oakland, avec la bénédiction de la Fédéral maritime Commission (FMC), l’autorité de régulation américaine du transport maritime.

Hapag-Lloyd a ainsi réorganisé onze traversées, CMA CGM a déplacé un service accéléré vers Oakland et un autre service d'Asie du Sud-Est vers le nord-ouest du Pacifique.

Évolution des parts de marché des alliances maritimes (Alix Parners, étude Carriers have a chance to break the cycle. Will they take it ?)

43 heures de retard

La fiabilité des porte-conteneurs a ainsi chuté au niveau record de 35 % en janvier 2021, selon IHS Markit. Hapag-Lloyd a vu son retard moyen à l'arrivée passer de 43 heures en janvier 2020 à 125 heures cette année.

« Aujourd'hui, le temps d'attente du conteneur atteint le double de ce qu'il est normalement. Le navire peut patienter une semaine au mouillage. Le déchargement des conteneurs prend ensuite deux ou trois jours et avec les problèmes du côté du rail, on perd facilement une semaine ou deux avant de récupérer la boîte », expliquait encore Rolf Habben Jansen lors du TPM. « Dans certains ports, la priorité est donnée aux cargaisons chargées, ce qui signifie que les navires finissent par repartir en Asie sans être entièrement remplis ».

D’où les pénuries de conteneurs, autre entrave au bon fonctionnement de la chaîne d'approvisionnement. « Nous récupérons les boîtes ultérieurement alors nous avons besoin de plus de conteneurs qu'il n'en faut normalement pour transporter la même quantité de marchandises ». Hapag-Lloyd a ainsi déployé 52 navires pour ramener des conteneurs vides supplémentaires et ajouté 300 000 EVP de capacités sur les lignes Asie-Europe et transpacifique.

Jusqu’à quand ?

La consommation ne manifeste aucun signe d’essoufflement. Les volumes portuaires ont avoisiné les 730 000 EVP à Los Angeles en février et sont estimés autour de 775 000 EVP en mars, ce qui représenterait une augmentation de 72 % par rapport à 2020 (année d’effondrement qui ne peut pas vraiment servir de comparaison).

Le port de Long Beach a déclaré 771 735 EVP en février, « la plus forte augmentation annuelle sur un seul mois de toute l’histoire du port. [110 ans, NDLR] » Les importations ont augmenté de 50,3 %, à 373 756 EVP, contre 248 592 en février 2020.

Mais c'est le nombre de conteneurs vides qui retient surtout l’attention. Il a augmenté de 69,6 % en février pour atteindre 278 563 EVP, dont 265 431 EVP transportés vers l'Asie.

Les ratios stocks/ventes sont toujours à des niveaux inférieurs à la moyenne, indicateur traduisant une phase de réapprovisionnement imminente, ce qui stimule la demande de services de transport maritime. La National Retail Federation (NRF) vient de relever ses prévisions pour le premier semestre 2021 concernant les conteneurs entrants dans les principaux ports américains, qui devraient augmenter de 23 % par rapport au premier semestre 2019.

« Les détaillants importent d'énormes quantités de marchandises pour répondre à la demande. Le ralentissement de la chaîne d'approvisionnement que nous observons habituellement après les fêtes de fin d'année ne s'est jamais vraiment produit cet hiver, et les importations recommencent déjà à augmenter », s’étonne Jonathan Gold, vice-président de la chaîne d'approvisionnement et de la politique douanière du NRF.

Vaccination, à double tranchant pour la demande de conteneurs

La persistance des pics et des embouteillages fait craindre à certains détaillants américains que les marchandises de Pâques n'arrivent pas à temps alors qu’ils ont toujours du mal à maintenir leurs niveaux de stocks, la demande absorbant tout à une rapidité déconcertante.

Tous souhaitent enfin une accélération des campagnes de vaccination pour retrouver un semblant de normalité n’oubliant pas sans doute qu’elles représentent une arme à double tranchant pour la demande de détail. « À mesure que les personnes se feront vacciner et que les loisirs retrouveront un cours normal, les dépenses des consommateurs pourraient alors à nouveau se déplacer sur les services, ce qui finirait par faire baisser la demande de conteneurs », indique l’étude d’Alix Partners. Et alors l’Histoire pourrait se répéter comme une ritournelle entêtante.

Adeline Descamps