Dans la masse des marchandises maritimes et plus spécifiquement dans le conventionnel, un trafic retient plus particulièrement l’attention parce qu’il n’est pas seulement piloté par le marché mais est aussi influencé par des contraintes plus politiques, celles qu’imposent les États dans leur commerce international. Le conflit russo-ukrainien a rappelé à quel point l’interpénétration des économies est forte. Et elle l’est a fortiori dans ce segment.

Quintessence de l’industrie lourde, la sidérurgie mondiale a vécu ces deux dernières années au rythme de la crise sanitaire. La production mondiale s’était légèrement tassée en 2020 de 0,9 %. Une performance au regard du contexte qui a mis l’activité industrielle mondiale sous cloche. La Chine a permis de limiter la casse car assez rapidement sortie d’un confinement strict, la seconde puissance économique mondiale et premier importateur mondial de quantité de matières premières avait gardé de la dynamique (+ 5,2 %). Tous les autres grands acteurs de ce marché ont marqué le pas face à une demande ralentie. En 2021, tout s’est inversé avec une croissance remise sur les rails (+ 3,6 %), portée notamment par la dynamique de l’UE (+ 11,6 %) et de l’Inde (+ 17,8 %), mais un recul notable de la Chine (– 3 %).

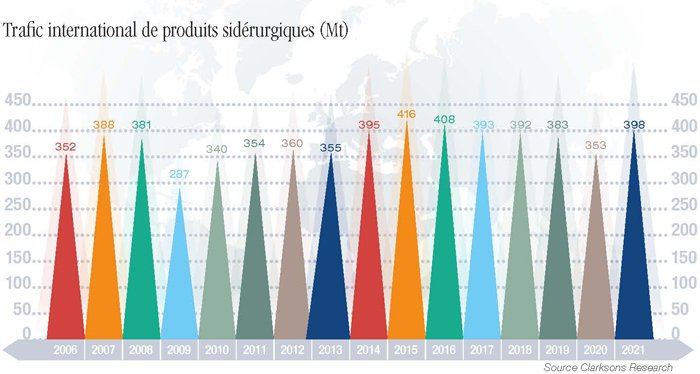

Un trafic de près de 400 Mt

Actif en termes de débit de produits sidérurgiques – 9,2 Mt en 2021 (+ 31 % à l’export et + 27 % à l’import) –, le port d’Anvers est un thermomètre du commerce de l’acier. De même des ports dotés d’aciéries comme Dunkerque et Brême ont témoigné de la forte croissance de l’activité enregistrée l’an dernier.

Moins identifiés que les vracs d’approvisionnement (fer, charbon coke), les échanges d’acier sous différentes formes représentent autour de 400 Mt par an. Le commerce maritime de ces produits semi-finis et finis est au diapason de la demande métallurgique et de secteurs clés comme la construction automobile.

Selon Clarksons Research, le commerce maritime des produits sidérurgiques a baissé de 5 % en 2020 (353 Mt) et progressé de 12,7 % en 2021 (398 Mt). Ce qui correspond bien au tempo économique des deux années de crise sanitaire.

Les échanges sidérurgiques ont connu un zénith en 2015 avec un trafic maritime historique de 415 Mt. Depuis, il décline progressivement, reflet des rapports de force sur l’échiquier mondial où les notions de souveraineté et d’approvisionnements stratégiques se sont affirmées: une partie du monde ne veut plus être envahie par les produits chinois liés à une surproduction manifeste.

De 110 à 62 Mt exportées par la Chine

En 2015, la Chine a ainsi exporté son maximum, 110 Mt, soit un quart du marché mondial. Si ses voisins asiatiques – de Corée du Sud et de l’Asie du Sud-Est ont maintenu leurs importations – le bloc occidental, et notamment l’UE et les États-Unis, ont instauré des mesures antidumping contre l’acier chinois.

En 2019, les exportations chinoises ont été ramenées à 62 Mt, la crise accentuant la baisse en 2020 avec 54 Mt, mais la reprise de 2021 a ramené les tonnages autour de 67 Mt. L’Asie du Sud-Est concentre désormais 28 % des exportations chinoises et la Corée, 12 %. Le Pakistan, l’Inde et les pays du golfe Persique comptent aussi dans ces échanges. L’Europe n’est pas absente du marché des produits sidérurgiques. Au contraire.

En 2020, elle a importé 21,2 Mt de produits finis et a exporté 17,7 Mt, accusant cette année-là un repli de 16 %. Mais l’association Eurofer annonce un retour en 2022 aux jauges d’avant Covid à l’import comme à l’export.

La Turquie représente le premier partenaire sidérurgique en produits finis de l’UE avec 20 % de parts de marché à l’import comme à l’export. En dehors de l’espace européen, la Chine, la Corée du Sud, l’Inde et Taïwan demeurent les principaux fournisseurs.

Pallier l’absence du duo en guerre

Les statistiques témoignent aussi de l’importance du duo Ukraine-Russie, ce qui n’est pas sans poser une problématique de plus pour les approvisionnements européens, contrariant la production et les exportations de l’un et stoppant celles de l’autre. En ce qui concerne les produits finis en 2021, l’Ukraine a exporté 1,2 Mt vers l’UE et la Russie, 3,1 Mt. Ce qui est valable pour les grains et les engrais l’est aussi dans le secteur des produits sidérurgiques: le marché va être en toute vraisemblance perturbé a minima cette année. Les deux pays comptent pour 7 % du commerce mondial sidérurgique, mais ils sont surtout stratégiques pour l’Europe et la Turquie ainsi que dans certains sous-produits.

En 2021, la Russie a exporté 31 Mt de produits sidérurgiques, dont 28,5 Mt via ses ports, à 16,8 Mt en produits finis et 13 Mt en semi-finis tandis que l’Ukraine en a respectivement expédié 9 Mt et 6,5 Mt.

Les flux maritimes de produits en acier vont donc être sensiblement remodelés, sans doute au profit de l’Inde. Mais l’Europe ne pourra pas non plus, du moins temporairement, faire l’économie des produits chinois. Pour le plus grand profit des armateurs, bénéficiant de l’allongement des tonnes-milles.