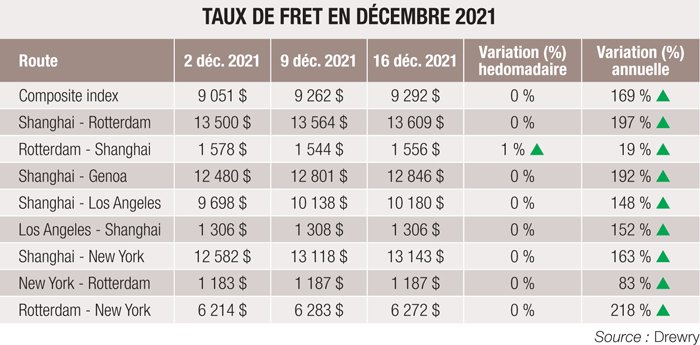

Ils sont les trois principaux phénomènes de l’année. Deux ans après le déferlement de la pandémie, les coûts du fret spot continuent de voguer à des niveaux record. En fin d’année, légèrement assagi après un passage à vide en octobre, le Shanghai Containerized Freight Index (SCFI), composé des taux spot pour les conteneurs au départ de la Chine vers la plupart des grands ports mondiaux, atteignaient les 4 894,62 points. Il avait franchi la barre historique des 4 000 points en juillet alors qu’il avait rarement dépassé les 1 000 points au cours de la dernière décennie. Sur une base annuelle, à la mi-décembre, les taux de fret spot avaient ainsi augmenté de 102,9 % en un an. Début octobre, la hausse était estimée à 240 %. Le WCI de Drewry, principalement utilisé comme référence pour les taux spot des conteneurs de 40 pieds sur les principales routes, avait encore augmenté mi-décembre pour atteindre les 9 292,39 $/FEU, en hausse de 169 % en un an. L’indice composite moyen est de 7 520 $ cette année, soit 4 751 $ de plus que la moyenne sur cinq ans (2 769 $/FEU). Les assauts sur l’offre sont devenus un des combustibles des taux de fret. Aux variations de la demande, résultant d’une consommation longtemps refoulée puis survitaminée par des plans de relance massifs (500 Md$ en Chine, 1 200 Md$ aux États-Unis), n’a pas répondu une offre contrainte par plusieurs phénomènes qui se sont cumulés. Les difficultés persistantes dans les transports (pénuries de conteneurs et de navires), la congestion portuaire, les restrictions sanitaires localisées, la modification des habitudes de consommation (télétravail, e-commerce), la demande concentrée sur certains biens manufacturés ont accentué les tensions sur les capacités de production, les prix et la disponibilité des matières premières. Les effets des achats de précaution ont en outre mis en tension les fabricants, dont les coûts de production ont augmenté (de 10 % en France et de 14 % en Allemagne). Les blank sailing, cet outil qui sert à compenser les baisses saisonnières de la demande de fret, sont un autre marqueur de l’année. Mais à la différence de 2020, les suppressions de traversées ne se justifient pas par rapport à un problème de demande (surcapacité). En 2021, elles ont servi à ne pas aggraver les retards qui ont concerné deux navires sur trois. En comparant les deux années sur la route transpacifique, elles ont été bien plus pratiquées en 2021, avec une moyenne prévue de 20 % de la capacité en EVP (des pic à près de 30 % ont été observés comme après la Golden Week) contre 12 % en 2020 selon les données de Sea-Intelligence.

Rétrospective 2021 et perspectives 2022

Volatilité, taux de fret et blank sailing

Article réservé aux abonnés