Søren Skou et Rodolphe Saadé et ne partagent pas vraiment les mêmes convictions en matière de décarbonation de leur flotte respective. Le CEO de Maersk milite en faveur des carburants de rupture (méthanol vert notamment), non disponibles à ce jour mais options radicales pour débarrasser le secteur de ses émissions de gaz à effet de serre. Le PDG de CMA CGM défend le GNL par pragmatisme car seule alternative accessible à l’échelle bien qu’imparfaite et transitoire. Le leader mondial et le numéro trois du transport maritime par conteneurs semblent en revanche adhérer aux mêmes dogmes quant à ce que pourrait être demain le transport maritime : sans couture, sans ruptures et sans frontières, la ligne d’horizon entre air et mer se confondant.

Aux analystes qui se demandent ce que les compagnies maritimes comptent faire de leurs abondantes liquidités, Maersk apporte quelques éléments de réponse. Dans plusieurs communiqués distincts mais envoyés dans la foulée les uns des autres, le groupe A.P. Møller-Maersk annonce un Ebitda de 6,9 Md$, l’acquisition du commissionnaire international de transport Senator et la commande de cinq Boeing pour sa compagnie aérienne, Star Air, qu’il avait créée en 1987 au moment de la déréglementation du ciel. Filiale de Maersk Air, Star Air avait été tenue à l'écart de la transaction en 2005 quand Maersk Air a été vendue à Sterling Airlines et avait été alors rattachée directement au groupe A.P. Møller-Maersk.

Pourquoi les compagnies maritimes investissent-elles la chaîne d'approvisionnement ?

Convergence aérienne

Dans sa volonté de renforcer son offre de fret aérien en vue de fournir un guichet unique et des capacités logistiques de bout en bout, la stratégie de Søren Skou flirte avec celle de son concurrent idéologique, Rodolphe Saadé, qui vise aussi à offrir un transport de porte-à-porte. Pour ce faire, CMA CGM a investi le tarmac avec la création de CMA CGM Air Cargo doté d’une flotte détenue en propre – quatre A330-200F et deux commandes de B777F neufs.

Sur le front aérien, Maersk a devancé l’armateur français de plusieurs décennies mais n’accompagnait pas vraiment cette activité par une remarquable mise en lumière ni ne semblait en faire un véhicule clé de son offre logistique. Compagnie tout-cargo depuis 1996, Star Air opère 15 Boeing, des B767 en majorité des versions -200F (livrés entre 2005-2006), tous basés à l’aéroport de Cologne-Bonn alors que le siège social est situé à Dragør, au Danemark, à l'aéroport de Copenhague. Elle opère des vols réguliers européens, d’abord pour le compte d'UPS, ensuite pour celui de sa maison-mère et en affrétement.

Transporter un tiers de son tonnage aérien annuel via son réseau

Le groupe danois entend manifestement lui donner une autre envergure en étoffant la flotte avec deux B777F neufs qui seront livrés en 2024 et l’affrètement de trois B767-300F, loués auprès de Cargo Aircraft Management (groupe ATSG) et opérationnels l'année prochaine. Maersk s'est engagée par la même occasion à mettre en œuvre des carburants neutres en carbone conformément aux directives de l'IATA. « Star Air exploitera et entretiendra des avions en propriété et en location pour Maersk tout en continuant à assurer le fret aérien pour ses clients actuels », précise le communiqué.

Le groupe confirme par ailleurs son intention d'acquérir Senator International, un commissionnaire de transport allemand (1 700 personnes, 64 bureaux dans 21 pays d'Europe, d'Amérique et d'Asie), fondé en 1984 par le père de l'actuel dirigeant Tim-Oliver Kirschbaum, et plutôt spécialisé dans le fret aérien (65 % de son chiffre d’affaires de 730 M$ en 2020, 30 % en maritime et 5 % en logistique et entreposage). Le transitaire hambourgeois, particulièrement établi dans l’industrie automobile et pharmaceutique, opère dix-neuf vols hebdomadaires.

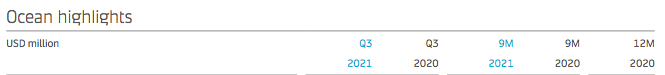

Résultats opérationnels de l’activité de transport maritime

Une transaction de 644 M$

La transaction, portant sur une valeur d’entreprise estimée à 644 M$, devrait être finalisée au premier semestre 2022 sous réserve des conditions de clôture et approbations réglementaires. En 2021, l’allemand devrait réaliser un chiffre d’affaires de 950 M$ pour un Ebitda de plus de 80 M$.

« L'ambition de Maersk est de faire transporter environ un tiers de son tonnage aérien annuel au sein de son propre réseau. Cet objectif sera atteint en conjuguant capacités en propre et affrétées sur le modèle du fret maritime », indique la direction de la compagnie maritime, qui fera appel à des transporteurs tiers et opérateurs de vols charters pour les tonnages restants.

« Nous constatons de plus en plus les effets de la pandémie dans le secteur de la logistique, avec des congestions portuaires et des problématiques de production généralisées dans le monde. D'autres facteurs, tels que le blocage du canal de Suez et les limites du transport terrestre, soulignent encore davantage le besoin de résilience et d'agilité dans les chaînes d'approvisionnement. Parallèlement à la demande croissante des consommateurs, nous avons reçu de plus en plus de demandes de clients pour des moyens alternatifs de transport de marchandises », a-t-elle aussi justifié dans un avis à sa clientèle.

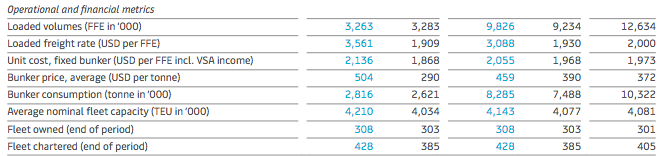

Résultats du groupe A.P. Møller - Maersk par division au 3e trimestre 2021

Abondantes liquidités

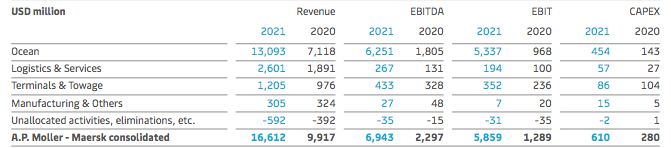

Maersk peut tout se permettre. Le leader de la ligne régulière sort du troisième trimestre avec un chiffre d'affaires en hausse de 68 % (16,6 Md$), un Ebit multiplié par près de cinq, à 5,9 Md$, et un résultat d'exploitation avant intérêts, impôts et amortissement (Ebitda) qui a triplé pour atteindre 6,9 Md$. Le rendement du capital investi (ROIC) a augmenté à 34,5 % au cours des 12 derniers mois.

Pour la seule activité du transport maritime (Ocean), dopée par des taux de fret exceptionnellement élevés (taux de fret moyen au troisième trimestre de 3 561 $ par conteneur de 40 pieds, cf.premier tableau), le chiffre d'affaires a presque doublé, passant de 7,1 à 13,1 Md$ tandis que l’Ebitda a augmenté de 4,4 Md$ pour atteindre 6,3 Md$ et l'Ebit s'est amélioré de 4,4 Md$ (5,3 Md$). Objet de convoitise des compagnies actuellement, Maersk indique que la part de contrats à long terme (sans en mentionner la durée) représente désormais 64 % des volumes transportés contre 50 % il y a un an. Les compagnies tentent de faire basculer leurs clients du marché spot (prix négociés sur une base quotidienne avec une validité de moins de 30 jours) vers le contrat pluriannuel de façon à rompre avec cette dynamique infernale de l’offre et la demande, qui tire les prix vers le bas ou le haut.

Consommation gonflée à l’hélium

Sa division Logistique et Services « a poursuivi sa dynamique positive avec une augmentation de 38 % de son chiffre d'affaires, à 2,6 Md$, nettement supérieure à celle de l'industrie, dont 33 % en croissance organique, souligne Søren Skou. Les synergies entre le transport maritime et la logistique stimulent la croissance, puisque plus de la moitié de notre clientèle dans la logistique sont des chargeurs qui ont opté pour nos solutions intégrées de bout en bout. »

Pour ce qui est de son activité de manutention portuaire, le chiffre d'affaires est passé de 816 M$ à 1 Md$ entre le troisième trimestre de 2020 et 2021. En hausse de 9,6 %, les volumes ont été sans surprise portés par la dynamique portuaire en Asie et Amérique du Nord, point de départ et d’arrivée des marchandises sous amphétamines d’une consommation inédite.

Résultats du groupe A.P. Møller - Maersk par division entre janvier et septembre

Bénéfices record cette année

A.P. Møller - Maersk réitère ses prévisions pour l'ensemble de l'année, telles qu'annoncées le 16 septembre, avec un Ebitda de l'ordre de 22 à 23 Md$, un Ebit de l'ordre de 18 à 19 Md$ et un flux de trésorerie libre d'au moins 14,5 Md$

« On s'attend à ce que la croissance de l’activité de transport maritime soit inférieure à celle de la demande mondiale de conteneurs, qui devrait augmenter de 7 à 9 % en 2021 [contre 6 à 8 % auparavant, NDLR], sous réserve de fortes incertitudes liées à la congestion actuelle et aux perturbations du réseau, modère la compagnie. Toutefois, les conditions actuelles devraient se poursuivre au moins jusqu'au premier trimestre de 2022, ce qui se traduira par un Ebitda pour le premier trimestre de 2022 en ligne avec le quatrième trimestre de 2021. »

Pour 2021-2022, les prévisions concernant les dépenses d'investissement restent inchangées, de l’ordre de 7 Md$.

Ces derniers mois, Maersk avait plutôt réservé son cash à des acquisitions de taille moyenne dans l’entreposage et la distribution. Le dernier investissement en date a pris la forme d’une prise de participation, via Maersk Growth, au capital de la start up portugaise Huub, qui propose une gamme complète de solutions logistiques pour les e-commerçants du secteur de l’habillement. Début août, il avait avalé deux entreprises de la logistique BtoC, l’américaine Visible Supply Chain Management pour 838 M€ et la néerlandaise B2C Europe Holding B.V pour 86 M€.

Adeline Descamps