L’humeur est contrastée chez les constructeurs de navires à l’issue de ces six premiers mois de l’année. Après quelques années austères et une déprime totale en 2020, la reprise impromptue de l’activité, l’explosion inespérée de la demande de transport, la montée en flèche des taux de fret, l’insuffisance criante de navires pour y répondre, la pression environnementale, le retour aux affaires des spéculateurs ont déchaîné les commandes au cours du premier semestre.

Le carnet de commandes mondial a atteint son plus haut niveau en sept ans et offre aux constructeurs une visibilité jusqu'en 2024 et au-delà dans certaines catégories de navires. Les sentiments restent néanmoins mitigés car la flambée des prix de l'acier renchérit les coûts de construction et fait peser un risque sur leur activité.

Deux acteurs dominent le monde

Les porte-conteneurs et, dans une moindre mesure les vraquiers, eux aussi portés par la bonne tenue de l'indice Baltic Dry, ont été les premiers clients des chantiersdurant le premier semestre. Les deux pays qui en détenaient déjà les clés ont encore accru leur influence.

Selon Clarksons, l'industrie mondiale de la construction navale a déclaré 24,02 millions de tonnes brutes compensées (TBC) en nouvelles commandes entre janvier et juin 2021 (8,24 millions en 2020, soit une hausse de 192 %). Mais sur ce total, les chantiers navals chinois ont raflé 10,59 millions de TBC et les Sud-coréens 10,47 millions. À eux deux, ils ont donc absorbé 21,06 millions de TBC. L'écart entre les deux rivaux se limite à seulement 120 000 tpl. L’équivalent de deux porte-conteneurs de 15 000 EVP !

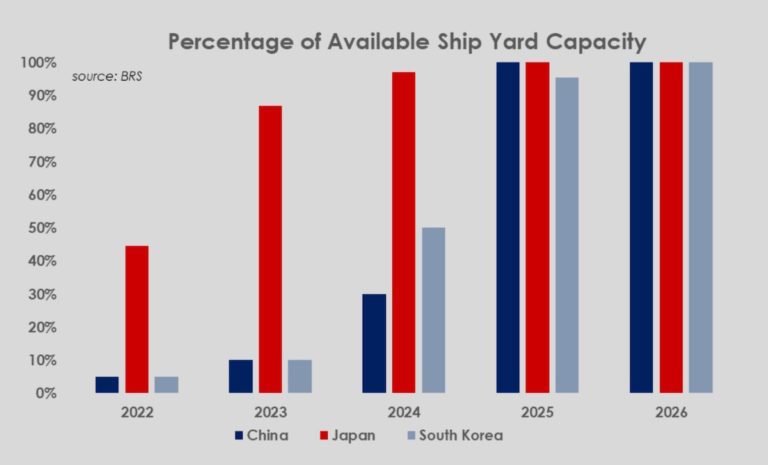

Source : BRS

Triumvirat asiatique de la construction navale

Quant au carnet de commandes mondial, il s'élève à près de 81 millions de tpl (Mtpl). Les chantiers navals chinois en détiennent 38 % et les Sud-coréens suivent de près avec 26,73 Mtpl, soit 33 % du total mondial. Le Japon reste le plus petit « faiseur » du triumvirat asiatique de la construction navale avec un carnet de commandes de 8,66 Mtpl qui lui octroie 11 % du marché.

Par rapport à l'année dernière, le carnet de commandes de la Corée du Sud a augmenté de 34 %, tandis que celui de la Chine a progressé de 8 %. En revanche, le Japon perd des parts de marché avec un repli de 21 %.

Les constructeurs sud-coréens avaient quasiment atteint leurs objectifs annuels à l’issue des six premiers mois de l’année. Le plus grand acteur chinois, China State Shipbuilding Corp., a soldé les siens en à peine six mois tout en triplant de janvier à juin ses résultats de l’an dernier. Il n’est pas le seul. Yangzijiang Shipbuilding, coté à Singapour, le principal acteur privé chinois du secteur, fait état de 7,7 Md$ de commandes à la fin du mois de juin, alors que la performance historique dont il s’enorgueillait avait été réalisée en 2008 avec 6,9 Md$.

Les porte-conteneurs ne sont pas les seuls clients des chantiers chinois. Les commandes de vraquiers ont bondi de 140 % depuis le début de l’année pour atteindre 12,4 Mtpl.

Les coûts de construction grimpent

Tout n’est néanmoins pas synchronisé. La hausse des prix des matières premières, et notamment de l’acier, rogne les marges des constructeurs. Et ce d’autant plus, a confié un cadre supérieur d'un chantier naval au Lloyd’s, que « bon nombre des contrats annoncés au deuxième trimestre de cette année étaient des options des commandes fermes signées au premier trimestre ou même avant ».

Le prix du navire n’est donc pas indexé sur la valeur actuelle de la plaque d’acier. L'indice des prix de la construction navale de Clarkson, reflétant l'évolution des prix des contrats de construction navale, est passé de 126 points à la fin de 2020 à 138,5 points à la mi-juin 2021, son plus haut niveau depuis 2014.

Le prix indicatif des VLCC (très gros transporteurs de brut) a augmenté de 14 %, celui des capesize de 26 % et celui des porte-conteneurs de 15 500 EVP de 24 %. Une nouvelle pression à la hausse est attendue, car les prix du minerai de fer, composant de l’acier, continuent de grimper en flèche dans un contexte de tension sur cette matière première, malgré les tentatives de la Chine d’encadrer pour corriger les effets spéculatifs.

Investir à prix élevé dans des technologies en devenir

Certains courtiers soutiennent néanmoins que, dans un contexte où les revenus tirés du fret dépassent l’entendement, les propriétaires de flotte seraient moins sensibles à la structure du prix. Les incertitudes pesant sur les nouvelles mesures de réduction des émissions, qui les rendaient déjà attentistes pour faire face à la réglementation IMO 2020 sur la teneur en soufre dans les carburants marins, pourraient s’en trouver exacerbées.

Investir à prix élevé dans une propulsion de rupture au futur hypothétique sans connaissance absolue des futures exigences réglementaires est pourtant de nature à doucher les ardeurs. Sur ce sujet, les armateurs se plaisent à garder la tête froide.

Adeline Descamps