Tout est toujours une question de perspective. Un peu comme la Tour CMA CGM. Selon le point de vue d’où on la convoite, sa structure métallique zippée n’offre jamais le même aspect. Les résultats financiers n’échappent pas à la loi de l’optique. Vu du troisième trimestre 2021, le chiffre d’affaires du groupe aura augmenté de près de 30 % au troisième trimestre 2022 (+ 5 Md$), l’Ebitda de 29 % (+ 2 Md$), le résultat net de 1,4 Md$, mais avec une marge Ebitda en baisse de 0,4 % – effet activité logistique –. Mais si l’observateur se place à hauteur du deuxième trimestre 2022, les revenus d’exploitation sont certes en hausse de 2,2 % (+ 0,44 Md$) – effet volumes transportés –, mais l’Ebitda se replie de 4,6 % (– 0,4 Md$) et le résultat net est moins performant de 563 M$ en trois mois.

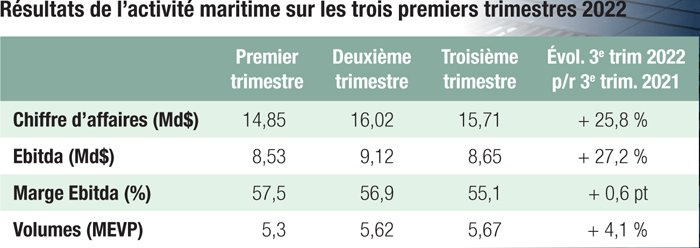

L’activité maritime, qui représente encore 79 % des recettes commerciales du groupe, est à l’avenant. Par rapport à l’an dernier, même période, les revenus ont flambé (+ 25,8 %, + 3,22 Md$), l’Ebitda a bondi de 27,2 % (+ 1,85 Md$) et la marge s’est améliorée de 0,6 %. Mais entre le deuxième et le troisième trimestres, l’Ebitda dégonfle (– 5,1 %, – 0,47 Md$) et la marge s’érode de 1,8 point. Le chiffre d’affaires reste en territoire positif (+ 1,9 %, + 0,3 Md$).

Endettement en millions de dollars?

Sur l’ensemble de l’année, le troisième armateur mondial de porte-conteneurs a réalisé un résultat net de 21,83 Md$ et un Ebitda de 27,61 Md$. Ses deux concurrents européens directs, Maersk (numéro deux mondial) et Hapag-Lloyd (numéro cinq), ont déclaré respectivement un résultat net de 24,34 Md$ et un Ebitda de 30,27 Md$ pour le groupe danois et de l4,66 et 16,64 Md$ pour l’Allemand. Quant au chinois Cosco, numéro trois mondial, il fait état d’un résultat net de 17,6 Md$.

L’entreprise marseillaise, qui a mis à profit son aisance financière pour se désendetter ces deux dernières années, a encore dégraissé de 5,3 Md$ par rapport au 30 juin. À cette date, son endettement s’était réduit d’autant. Autant dire qu’il est sur le point ou a déjà quitté l’environnement des milliards.

En revanche, sur le plan de l’exploitation, le groupe a vu ses coûts opérationnels flamber alors que les dépenses unitaires liées au soutage lui avaient déjà coûté 1,1 Md$ de plus au premier semestre par rapport à la même période il y a un an. Pour le troisième trimestre, la facture s’est encore alourdie de 822 M$.

Retour des volumes

Locomotive du groupe, les revenus de l’activité maritime (15,7 Md$) ont été portés par les volumes transportés en hausse (5,67 MEVP) et non plus par les taux de fret spot, désormais en baisse. Depuis le début de la pandémie, les recettes d’exploitation sont tirées par le revenu moyen par EVP et non par les flux, limités par la congestion. Une normalisation de ce point de vue, donc.

CMA CGM a enregistré un revenu moyen par EVP de 2 771 $ au troisième trimestre (2 850 $ il y a trois mois), dans la fourchette basse du secteur.

Appelée à contribuer davantage à l’ensemble mais encore marginale, la logistique a apporté 4,34 Md$ à l’édifice financier contre 3,8 Md$ au cours du précédent trimestre. Le redressement est lent. Les bénéfices d’exploitation avant charges sont croissants, passés de 270 à 359 M$ sur un an, mais la marge reste faible (8,3 %) et s’est dégradée de plus d’un point.

En guise de perspectives, le groupe français, qui anticipe une baisse des volumes de l’ordre de 7 à 9 %, s’attend à un nouvel environnement où l’inflation, la décélération de la consommation et les incertitudes macroéconomiques auront leur mot à dire.

Il n’est plus question d’« atterrissage en douceur des taux de fret », selon l’expression de Rodolphe Saadé, de normalisation ou de stabilisation, mais d’une sémantique offerte dans son plus simple appareil: « une baisse de la profitabilité ». Avec cependant une solide assise financière pour aborder le nouveau contexte. Fin septembre, la compagnie disposait de 19 Md$ de liquidités et d’investissements à court terme, contre 14,5 Md$ fin juin.