Votre classement vous a-t-il surpris cette année en raison des performances inattendues de certains ports?

Frans Waals: Il y a des évolutions intéressantes. En particulier au Vietnam, où le Grand Saïgon (Ho Chi Minh-Ville et Cai Mep) a réussi à dépasser le seuil des 10 MEVP. Mais il faut aussi noter la performance de Da Nang [+ 28 %] et de Qui Nhon [+ 22 %], au centre du pays, qui gagnent du terrain. Des efforts y ont été faits pour construire de nouvelles infrastructures portuaires. Quant à Cai Lan, qui ne bénéficie pas de l’envolée vietnamienne, il paie sa proximité avec Haiphong.

La croissance d’Abou Dabi (Khalifa) est également remarquable, d’autant que le nouveau terminal de Cosco n’a pas encore été mis en service.

La sous-performance de Durban (– 6 %) peut en revanche se justifier par sa congestion importante. Plusieurs pays d’Amérique du Sud n’ont pas non plus obtenu de bons résultats: l’Argentine, l’Équateur et la Colombie, notamment. Et bien sûr, il y a l’Iran, sévèrement touché par les sanctions américaines.

Quels enseignements en tirez-vous au-delà des observations mises en exergue dans votre publication?

F.W.: Une extrême volatilité portuaire, particulièrement remarquable pour les ports de transbordement, toujours à la merci des choix des compagnies et autres aléas.

Des entrées, pas de sorties cette année: comment qualifieriez-vous ce fait: logique? paradoxal? anormal?

F.W.: Le fait qu’il n’y ait pas d’abandons me surprend en réalité. Bien que certains ports s’en soient approchés: Tema, Puerto Limon, Las Palmas et Damietta

Les ports chinois sont de plus en plus nombreux à entrer dans le cénacle des ports dits millionnaires au gré de vos classements annuels mais les premières places ne cessent de s’échanger. Avec une tendance croissante des ports plus petits, dont la dynamique était déjà remarquable en 2019: Qinzhou (+ 28 %), Weihai (+ 23 %) et Zhanjiang (+ 75 %). Que peut-on en déduire?

F.W.: Il y a une tendance de longue date à ce que les ports du nord (Shanghai/Ningbo et Bohai) connaissent une croissance plus rapide que ceux du sud (Shenzhen/Hong Kong). Les taux de croissance exceptionnels affichés par les ports les plus petits s’expliquent bien souvent par la mise en service de terminaux. Mais les statistiques portuaires chinoises sont biaisées, car elles incluent le fret fluvial conteneurisé traité par les ports maritimes alors que certains ports fluviaux traitent également des conteneurs maritimes. Sans cela, certains d’entre eux pourraient ne pas pouvoir prétendre au statut de millionnaire. L’année dernière, les ports chinois ont ainsi traité 262 MEVP, dont 231 MEVP acheminés par les ports maritimes. Le poids des ports fluviaux n’est pas négligeable.

L’essor de Gdansk et des ports turcs, le développement d’Algésiras au détriment de Barcelone ne se justifieraient que par l’importance du transbordement?

F.W.: Clairement. Gdansk est une base importante de 2M et Tekirdag de MSC. En revanche, il est moins évident de lire la croissance des autres ports turcs, que je ne m’explique pas.

Le marché nord-européen (de transbordement) est aussi largement décidé entre Anvers, Rotterdam, Bremerhaven et Hambourg. Mais Le Havre n’y joue guère de rôle, d’où son déclassement. Algésiras capitalise sur la présence de Maersk. La part de transbordement de Barcelone est bien moindre.

Les ports de la côte Est américaine gagnent du terrain par rapport à ceux de la côte ouest.

F.W.: C’est une tendance que l’on observe depuis plusieurs années, à vrai dire dans les années qui ont suivi l’ouverture des nouvelles écluses du canal de Panama. Il convient de noter que les ports du sud-est des États-Unis, en particulier, traitent beaucoup de marchandises des Caraïbes et d’Amérique du Sud.

Le port canadien Prince Rupert [+ 22 %] dépend du marché américain alors que les autres ports du pays traitent des cargaisons plus locales. Prince Rupert tire son épingle du jeu car il offre une alternative compétitive aux ports nord-américains.

Quoi qu’il en soit, ils ont souffert de la guerre commerciale avec la Chine. Les importations conteneurisées sont en baisse de 2,5 % en provenance d’Extrême-Orient. Une croissance substantielle de 6,6 % en provenance du Moyen-Orient et du sous-continent indien et de 2,5 % d’Europe du nord n’ont même pas suffi à compenser.

Une conclusion sur les effets du Covid, notamment sur les ports chinois, ne serait-elle pas hâtive?

F.W.: En effet. La perte de terrain des ports chinois est inévitable. Cette année ne dit pas grand-chose sur l’avenir même si certains changements pourraient être permanents, notamment l’émergence de ports pivots.

L’avantage du transbordement est-il clair: les analystes ont eu tendance à attribuer un avantage aux plateformes de transbordement pendant la crise.

F.W.: Les ports de transbordement sont toujours dans une position difficile, à moins que les transporteurs ne détiennent des parts dans les terminaux. Dans le cas contraire, ils peuvent trop facilement se tourner vers d’autres hubs. Par exemple, Dubaï/Jebel Ali traverse actuellement une période très difficile car Cosco a emporté la concession d’un terminal à Khalifa alors que MSC y est également.

Multiplication des hubs portuaires en Méditerranée

En Méditerranée, le calabrais Gioia Tauro, qui au plus haut de sa forme a géré un trafic jusqu’à 3,5 MEVP, retrouve un peu d’aplomb après des passages à vide successifs, terminant 2019 à 2,52 MEVP (+ 8 %). Le 76e port mondial, subit de plein fouet la concurrence du Pirée, qui depuis l’investissement chinois de Cosco, brille de mille feux (+ 18 % en 2018, + 15 % en 2019). Dépassant les 5 MEVP de quelque 640 000 EVP, il s’impose en tant que hub de la Méditerranée orientale.

Valence (5,43 MEVP, + 5 %) leader en Méditerranée pour les conteneurs, Algésiras (5,11 MEVP, + 7 %) et Barcelone (3,32 MEVP, – 2 %, qui rétrograde de la 56e à la 42e place), concentrent à eux trois l’essentiel du trafic sur la côte méditerranéenne mais doivent néanmoins faire face à une concurrence qui s’est intensifiée ces dernières années. Notamment pour les ports à transbordement que sont Algésiras (88 % du trafic) et Valence (54 %). La multiplication des hubs portuaires en Méditerranée augmente les possibilités de transbordement. Dans ce contexte, les 9 MEVP de capacité offert par Tanger Med 1 et 2 mettent à mal les acquis portuaires en Méditerranée. Face à cela, les deux ports ont entrepris l’approfondissement des quais afin de permettre l’accueil des plus gros porte-conteneurs actuellement en service.

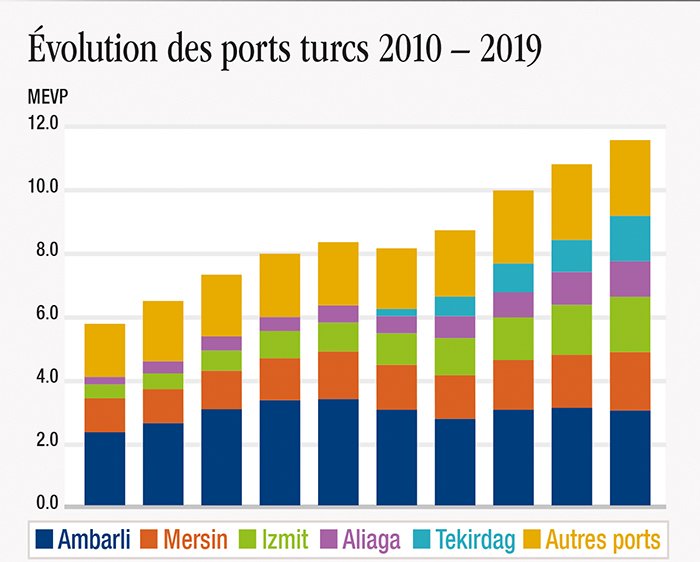

Avec 30 % de croissance, le hub turc de MSC à Tekirdag a également poursuivi sa rapide ascension qu’il doit au transbordement. Si on excluait ce trafic, sa croissance serait moins spectaculaire. En 2019, les ports turcs créent d’ailleurs la surprise. Malgré la fragilité économique du pays, ils auront traité 11,6 MEVP, soit une augmentation de 7 % par rapport à l’année précédente. Avec Aliaga (+ 20 %) qui a dépassé le seuil du million d’EVP en 2019, il y a maintenant cinq ports turcs millionnaires. Outre Tekirdag, Iskenderun connaît également ses belles heures (+ 33 %). En revanche, Antalya (– 21 %), Haydarpasa (– 22 %) et Izmir (– 11 %) glissent dans le négatif. Au cours des dix dernières années, le développement du conteneur en Turquie a été impressionnant: en 2010, la majeure partie transitait exclusivement par Ambarli et Mersin.