Le trafic dans les ports taiwanais a reculé d’à peine 1 % sur les quatre premiers mois de l’année et même de 4,95 % sur le premier semestre en ce qui concerne les conteneurs. L’île a en effet été peu touchée par le Covid-19 et la baisse est due à la réduction des échanges avec les pays dont les économies ont été paralysées par le confinement.

Les exportations ont ainsi chuté de 33,3 % sur l’Inde, son plus gros marché en Asie du Sud qui, avec l’Asie du Sud-Est et l’Australasie, focalise les attentions de Taïwan depuis 2016 et le lancement de sa New Southbound Policy. Une politique mise en œuvre suite à la détérioration des relations avec Pékin pour réduire sa dépendance vis-à-vis de son voisin.

Ainsi, en 2019, le trafic de ses ports avec la Chine a reculé de 4,59 % en volume à 101,24 Mt et de 16,29 % en conteneur à 2,49 MEVP. Ceci alors que, globalement, il a baissé de 4,85 % à 230,85 Mt et est resté quasi stable (– 0,15 %) en conteneur à 15,3 MEVP.

Principal port du pays, Kaohsiung poursuit son projet d’agrandissement, la construction du Intercontinental Container Terminal (ICT) qui comportera 19 quais en eaux profondes dont 5 avec un tirant d’eau de 18 m. Mise en service prévue en 2022 et 2023.

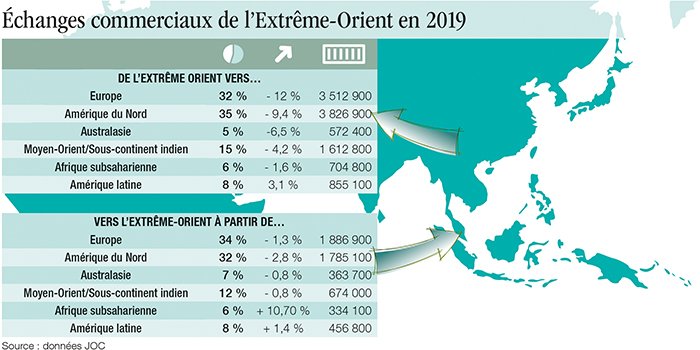

En 2019, les volumes mondiaux de conteneurs à destination et en provenance de l’Extrême-Orient (Asie du Nord et du Sud-Est) et entre les pays d’Extrême-Orient ont augmenté de 0,2 % pour atteindre 117,9 MEVP, selon les chiffres (provisoires) des statistiques du commerce des conteneurs (CTS). Alors que les exportations ont diminué de 0,6 % à 52,1 MEVP, les importations ont augmenté de 1,2 % à 23,1 MEVP. Le commerce régional massif a augmenté de 0,6 %, à 42,7 MEVP.

Le transport de conteneurs à l’exportation de l’Extrême-Orient a augmenté vers l’Europe, l’Afrique subsaharienne et l’Amérique latine, mais s’est contracté vers l’Amérique du Nord, l’Australasie et le Moyen-Orient/Sous-continent indien.

En ce qui concerne les importations conteneurisées d’Extrême-Orient, l’Europe et l’Afrique subsaharienne ont été les principales zones de croissance. L’Australasie et le Moyen-Orient/Sous-continent indien ont connu des réductions substantielles et l’Amérique du Nord et l’Amérique latine des réductions plus faibles.

En 2019, le commerce entre les États-Unis et l’Extrême-Orient a atteint 22,6 MEVP, soit une réduction de 2 % par rapport à l’année précédente. Les volumes de transport de tête vers l’est ont chuté de près de 3 % pour atteindre 16,6 MEVP, tandis que les volumes beaucoup plus faibles vers l’ouest ont augmenté d’un marginal 0,3 %. Par conséquent, le déséquilibre s’est légèrement réduit à 10,5 MEVP, soit 63 %.

Dans le commerce d’importation des États-Unis, la plupart des transporteurs ont vu leurs volumes diminuer, à l’exception d’Evergreen. Cosco/OOCL s’octroie la plus grande part du marché avec 2,8 MEVP mais en repli de 4 %. Il devance CMA CGM, qui a perdu 3 % à 2,54 MEVP et ONE, qui a traité 2,49 MEVP (– 3 %). Avec 523 000 EVP, ZIM est le plus petit transporteur du Top 10 du commerce transpacifique.

En ce qui concerne les exportations américaines, la situation est plus mitigée. Trois transporteurs sont parvenus à maintenir une croissance (CMA CGM, ONE et Yang Ming), tandis que les autres ont perdu du terrain et, pour certains, ont affiché des baisses allant jusqu’à 15 %. CMA CGM, ONE et Cosco détiennent les plus grandes parts de marché sur le trade transpacifique à l’export.