La crise est là, hurlent à l’envi les économistes. Hausse des prix et baisse du pouvoir d’achat dans les économies occidentales marquent la rentrée 2008. Cette récession économique serait installée depuis plusieurs mois dans nos murs. À lire les rapports semestriels des armateurs, elle ne semble pas avoir encore frappé à la porte des armements.

Leurs chiffres d’affaires semestriels affichent tous des hausses à un ou deux chiffres. Et cette tendance se retrouve aussi dans les commentaires diffusés par les responsables. Les navires ont enregistré une croissance des volumes transportés. Sur cette période OOCL, l’armement de Hong Kong, a transporté 2,4 MEVP, soit une progression de 9,4 %. Une hausse des volumes qui a été partiellement absorbée par une augmentation de capacité. Une analyse partagée par les dirigeants de l’armement de Singapour, APL. Avec 2,54 M EVP transportés, il affiche une croissance de 13 %. D’autres armements viennent confirmer cette tendance. K Line a chargé 859 000 EVP sur le dernier trimestre, une progression de 6,3 %. Dans ce chapitre des volumes transportés, quelques armateurs soulignent les prémices d’une baisse. En Transpacifique, K Line annonce des premières diminutions de volumes. Pour la filiale transport du groupe allemand TUI, Hapag-Lloyd, les pertes de volumes sont à rechercher sur les lignes avec l’Extrême-Orient et le Transatlantique.

Si les navires transportent plus, les taux de remplissage souffrent d’une stabilité voire d’une baisse sur certaines routes. L’équation est simple: plus de volumes pour plus de navires signifie, au final, une diminution du taux de remplissage. Une analyse que le président de l’armement de Hong Kong, OOCL, a mis en lumière dans ces commentaires sur le semestre passé.

Il apparaît alors une nouveauté parmi les majors du conteneur de déployer leurs forces sur des marchés moins porteurs que les lignes est-ouest. K Line explique dans son rapport à fin juin sa stratégie de conserver ses parts de marché sur les services est-ouest mais de renforcer sa présence sur des lignes dites « secondaires » comme les relations entre l’Asie et la côte ouest sud américaine. Plus tôt dans l’année, il est apparu des commandes spécifiques de navires pour des liaisons nord-sud, notamment vers l’Afrique. L’Eldorado serait donc au sud.

Des taux de fret en hausse

À côté des volumes, le premier semestre a démontré la remontée des taux de fret globalement. Selon l’armement singapourien NOL, le revenu moyen par boîte de 40’ a progressé de 15 % à 2 972 $. Cette évolution est confirmée par d’autres armements. K Line note une progression des frets sur les principales routes maritimes, à l’exception du segment westbound (Europe-USA) en Transatlantique. Hapag-Lloyd, confirme cette orientation. La reconnaissance collective d’une hausse globale des taux de fret ne doit pas cacher les premiers soubresauts erratiques de certaines faiblesses. Au cours du second trimestre, les taux de fret sur le Transpacifique accusent un tassement. Sur le Transatlantique, des signes de faiblesse se font jour. NYK Line attire l’attention de ses actionnaires sur la baisse programmée des taux de fret entre l’Europe et l’Asie.

Les armements épargnés par la crise…

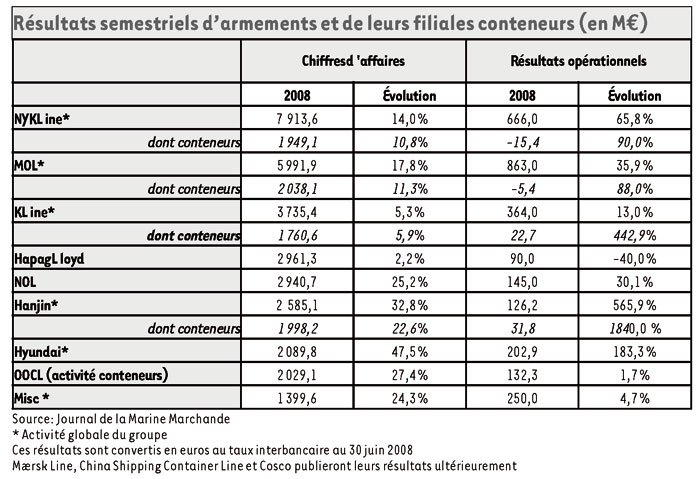

Sur la première ligne des résultats semestriels, la crise semble vraiment avoir laissé de côté les armateurs. Les armements arrivent malgré tout à tirer leur épingle du jeu. Ils demeurent, dans leur grande majorité bénéficiaires, même si certains affichent des chiffres dans le rouge. La raison de certaines faiblesses dans les résultats opérationnels provient bien évidemment de la hausse du coût du pétrole sur les derniers mois. Pourtant certains ne cachent pas leur satisfaction d’avoir pu faire admettre aux clients la progression des BAF. Les variations à la hausse des taux de change entre la monnaie locale et le dollar participent également à absorber partiellement la hausse des volumes enregistrés sur la période.

Alors, jusque-là tout va bien, mais pour combien de temps? Crise ou pas crise? Les questions demeurent et tous les armements s’entendent pour imaginer les prochains mois avec des vents contraires. Les effets de la crise immobilière et ensuite bancaire aux États-Unis devraient se faire sentir dès la fin de l’année. La haute saison arrive avec les approvisionnements des biens pour les fêtes de fin d’année. La crise économique pourrait voir les volumes se réduire. Plusieurs éléments pourraient jouer un « second effet » à la crise économique ambiante.

…Plus pour très longtemps

D’une part, l’arrivée massive de navires de grande taille va créer une surcapacité sur certaines routes. Les commandes faites pendant les années fastes de croissance arrivent sur le marché. Déjà, des navires ne trouvent pas d’emploi. Alphaliner a relevé quelque 11 navires de plus de 1 000 EVP sans emploi. D’autre part, les armements opérant sur l’Europe vont être confrontés à la nouvelle réglementation sur les conférences maritimes. Elles disparaissent le 18 octobre. D’autres façons de gérer les surcharges et les taux de fret vont se faire jour. Déjà, les sites internet des compagnies fleurissent de logiciels de calcul de surcharge. Une situation qui pourrait avoir un contre effet pour les armements. La concurrence entre les armements se fera sur des variables comme les BAF, les CAF ou les THC. Des chargeurs ou des armateurs, il est encore trop tôt pour savoir qui en sortira gagnant. Enfin, le paramètre des soutes demeure un grand mystère. Les variations du prix du pétrole toucheront encore les résultats opérationnels de ces armements. Le spectre de voir des navires restés à l’ancre comme ce fut le cas à la fin des années 1990 semble revenir.

« Si gouverner c’est prévoir, gérer, c’est anticiper », rappelle l’adage qui prendra, sur les prochains mois de l’année, tout son sens.

Les vracs sauvent les groupes

Les armateurs collectent parfois plusieurs activités dans leur groupe. Aux côtés du liner, ils ont développé des filiales dans les vracs secs et liquides. Tant MOL que NYK ou K Line affichent des résultats largement positifs sur les divisions vracs. Au cours de cette période de l’année, les taux de fret des vraquiers ont enregistré une croissance « au-delà des prévisions », annoncent les responsables des groupes. Le pétrole n’est pas en reste et les taux de fret journalier moyen de ces unités progresse toujours.