Une sécheresse. Une misère, n’hésite pas à qualifier Alphaliner qui, dans une de ses dernières notes hebdomadaires, relaie le vide absolu des ventes à la ferraille de porte-conteneurs. L’année 2021 avait déjà atteint un seuil critique avec moins de 20 navires mis au rebut. Soit à peine une capacité de 16 500 EVP. Loin des 194 500 EVP sortis du marché en 2020, année terrible de pandémie, et très loin des 655 000 EVP recyclés en 2017 et 2016.

Selon les projections de l’expert de la ligne régulière, la fin de l’année ne devrait être guère plus féconde alors que les capacités continuent de manquer, une part non négligeable étant absorbée par la congestion portuaire (entre 10 % et 12 % selon des estimations provenant de plusieurs sources).

Bien qu’en voie d’assagissement, les taux de fret et des tarifs d’affrètement à des niveaux historiquement élevés n’incitent guère les propriétaires et les exploitants de lignes régulières à condamner des actifs qui, petits ou vieillissants, rencontrent encore un écho sur le marché. Et ce n’est pas faute de propositions attractives. Les recycleurs paient plutôt correctement la tonne de ferraille actuellement, entre 600 et 700 $ par tonne de déplacement léger (Tdl) dans le sous-continent indien et entre 300 et 450 $ en Turquie. Des niveaux parmi les plus élevés de la dernière décennie.

Mais sur ce marché, les amplitudes de prix restent importantes, tributaires des fluctuations monétaires et de la demande d'acier. « Au Bangladesh, la demande d'acier provenant de navires recyclés a subi l'impact négatif des importations d'acier meilleur marché en provenance de Chine », nuance en effet Alphaliner.

La frénésie d'achats de navires est historique

Rush de navires

La situation ne risque pas de changer, au moins jusqu'à la fin de 2022 ou au début de 2023, quand interviendront les premières vagues de livraisons de navires commandés en masse en 2021. Il est attendu pas moins de 2,3 MEVP en 2023 et 6 MEVP d’ici 2024-2025.

« L'impact pourrait commencer à se faire sentir de manière plus marquée à partir du second semestre 2023, déclenchant des ventes pour démolition, jusqu’à 250 000 EVP pour l'ensemble de l'année », anticipe Alphaliner. Selon ses projections, les ventes de recyclage devraient ensuite augmenter en 2024 alors qu’une seconde phase de livraisons étoffera la flotte de 2,8 MEVP supplémentaires. Quelque 350 000 EVP pourraient alors échouer sur les plages de l’Asie du sud-est qui accaparent en quasi-exclusivité le marché de la démolition.

Quelques éléments pourraient toutefois rendre davantage de navires éligibles à la démolition. La baisse de la demande, qui pourrait rapidement verser le marché dans la surcapacité, en est un. Les premières échéances réglementaires de l’OMI en matière d'émissions de CO2 à partir de 2023 – notamment avec les indicateurs d’efficacité énergétique des navires existants (EEXI) qui sera calculé pour chaque navire et par rapport à un niveau de référence et d’intentisité carbone du navire (Carbon Intensity Indicator) dont on dit qu’une partie de la flotte n’y répondra pas en temps et en heure –, en est un autre.

Plus la demande s’affaiblira plus les unités âgées de 20 à 25 ans seront des candidats sérieux à la démolition. Ils sont estimés à précisément 806 unités. À moins, comme le soutient Drewry, que les nouvelles réglementations poussent les navires à réduire leur vitesse pour satisfaire aux exigences (solution de bon sens pour réduire la consommation de fuel et donc réguler les émissions), ce qui contribuerait également à absorber la capacité excédentaire actuelle.

Le conteneur, cette vulgaire boîte devenue si essentielle

Excédent de navires mais aussi surplus de conteneurs ?

La très bonne conjoncture du conteneur a aussi dêpéché les armateurs de porte-conteneurs sur le marché des boîtes, neuves ou d’occasion. Selon le rapport sur le conteneur (Container Census & Leasing) récemment publié par Drewry, le parc mondial de conteneurs a augmenté de 13 % pour atteindre près de 50 MEVP en 2021. C'est trois fois plus que la tendance des dernières années. Et Drewry est isolé dans cette estimation de marché par rapport à d’autres sources, qui ne mentionnent pas un tel niveau.

Prises par surprise par un boom inédit de la consommation, les compagnies se sont trouvées en défaut de navires mais aussi d’équipements. Là encore, il s’agissait moins d’une réponse à une demande réelle et effective que parce que les conteneurs se trouvaient inutilement stockés, soit à bord de navires en attente au mouillage, soit séquestrés sur les quais du fait des arriérés accumulés pendant la pandémie et de la congestion qui s’est ensuite exacerbée. Le positionnement des conteneurs vides restera le grand sujet épineux de l’année 2021. Quelles qu’en soient les raisons, la mécanique de la rotation du parc s’est bien enrayée.

Le consultant britannique Drewry estime que l'engorgement des chaînes d'approvisionnement mondiales s’est traduit par une baisse de la productivité des conteneurs de 15 à 20 % par rapport à la période antecovidienne.

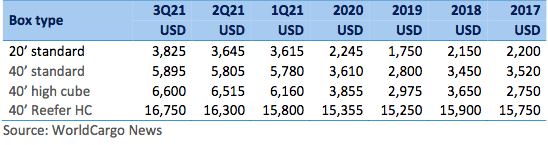

Évolution du prix des conteneurs entre 2017 et le troisième trimestre 2021 (source : Dynamar)

Trop plein de conteneurs

L'industrie extrêmement consolidée de la fabrication de conteneurs, localisée en Chine, n’aura jamais construit autant de conteneurs qu’en 2021 : 7,18 MEVP, selon Drewry, soit une hausse de 130 % par rapport à 2020 et de 62 % par rapport au précédent record en 2018.

Le prix moyen des nouveaux conteneurs approchait les 4 000 $ par EVP à la mi-2021 (à l'instar des compagnies, qui ont géré habilement la capacité des navires pour soutenir les taux de fret, les fabricants chinois ont aussi appris à maîtriser leur production pour maintenir à la hausse les prix des boîtes neuves). Quant aux prix de la location, ils ont pu atteindre, 6 500 $ à leur plus haut, au deuxième trimestre de 2021, selon les données du secteur.

Une année incroyable sur le marché de la location de conteneurs

Des locations records

En mai, Triton International, l’un des deux grands acteurs du marché de la location de conteneurs avec Textainer, a indiqué au cours d’une conférence avec des investisseurs que la production de boîtes, leurs prix ainsi que les durées et les taux d’affrètement étaient en repli tout comme le marché secondaire (lorsque les conteneurs sortent des contrats de location et sont cédés pour servir de stockage par exemple).

Le taux d’utilisation des conteneurs de Triton a atteint l’an dernier une moyenne de 99,4 % et se situait en février à 99,6 %. Le numéro un mondial a obtenu des prix de vente record de ses conteneurs d’occasion et a investi 3,6 Md$ dans son parc pour le porter à 7,3 MEVP, soit une croissance de plus de 30 % de ses actifs.

Textainer aura investi pour sa part 2 Md$ l’an dernier pour porter son parc à plus de 4,3 MEVP contre 3,77 MEVP fin 2020. Dans une économie de pénurie des boîtes, les deux grands ont pu imposer leurs conditions. Les contrats signés en 2021 l’ont été sur une durée moyenne de 12 ans et à taux fixe.

Fabrication de conteneurs : un marché oligopolistique concentré en Chine

Six millions d’EVP gérables

Il y aurait actuellement jusqu'à 6 MEVP de conteneurs excédentaires dans le parc mondial, un niveau que Drewry estime cependant gérable à long terme par l'industrie. « La production en 2022 et 2023 sera beaucoup plus faible qu’en 2021, à 3,9 MEVP cette année, et 2,4 MEVP en 2023 pour un marché de renouvellement », explique la société de conseil. « Au cours des deux prochaines années, les transporteurs maritimes seront les principaux acheteurs tandis que les bailleurs reprendront le contrôle, portant leur part à 54 % d'ici 2026 », estime John Fossey, responsable de la recherche chez Drewry, qui ne prévoit pas de décrochage des prix (entre 3 et 3 500 $ le conteneur neuf). Les loueurs, pour leur part, assurent détenir 68 % des boîtes en circulation.

Quoi qu’il en soit, après avoir été pris de court en 2020 et 2021, certains transporteurs pourraient être enclins à constituer des stocks tampons pour ne pas avoir à revivre l’angoisse du manque.

Adeline Descamps