Qu’est-ce qui caractérisait le marché transmanche hier? Qu’en sera-t-il demain?

Paul Tourret: Sur ces trafics, la grande révolution fut incontestablement l’arrivée du tunnel sous la Manche en 1994 qui a posé les bases d’un nouveau contexte concurrentiel. Néanmoins, le modèle économique du passage terrestre comme maritime est basé sur la demande et fonction de la conjoncture. Pour faire simple, quand l’économie britannique va bien, elle échange beaucoup avec le continent, mais l’aisance des Anglais se traduit par un tourisme pour des destinations lointaines et qui profite à l’avion. Quand l’économie ralentit, les flux routiers accusent le coup, mais les Britanniques optent pour l’Europe et empruntent les ferries, qui représentent 80 % de la clientèle! Il ne faut pas non plus occulter les impacts de l’arrivée massive des chauffeurs de l’Est dans les années 2000, leur forte « disponibilité » ayant permis aux sociétés de transport de faire des trajets longs depuis toute l’Europe vers Calais. Cela s’est fait aux dépens des trafics de remorques non accompagnées des ports belges et néerlandais.

Sans les secousses du Brexit, le marché transmanche semblait bien se porter ces dernières années et réussir aux acteurs français…

P.T.: La situation était globalement satisfaisante, dynamique pour le fret et correcte pour les passagers. Le seul résultat au référendum de juin 2016, par lequel le Royaume-Uni a finalement choisi de mettre fin à 43 années d’appartenance à l’Union européenne, a eu pour effet immédiat la chute de la livre sterling, dont les fluctuations impactent la demande de fret et entaillent la confiance des Britanniques en grevant leur pouvoir d’achat. À Douvres, et depuis trois ans, le trafic des camions performe, à 2,6 millions d’unités. Il était de 2 millions en 2005. Le trafic des passagers a été cette dernière année en contraction, de 10 % en dix an avant même le Brexit. Alors qu’ailleurs, dans les ports belges et néerlandais (2,2 millions de passagers) et ceux de la Manche (3 millions), les variations sont plus relatives. De janvier à septembre 2018, on observe toutefois une stabilité de ce trafic en Manche comme à Douvres. Le fret recule sur l’ensemble de la façade.

Le marché semble se structurer autour de deux ou trois compagnies qui ont bien investi en capacités et se livrent une concurrence intense entre elles mais doivent aussi lutter contre le fret ferroviaire, dont la part de marché autour de 25 à 30 % augmente significativement chaque année.

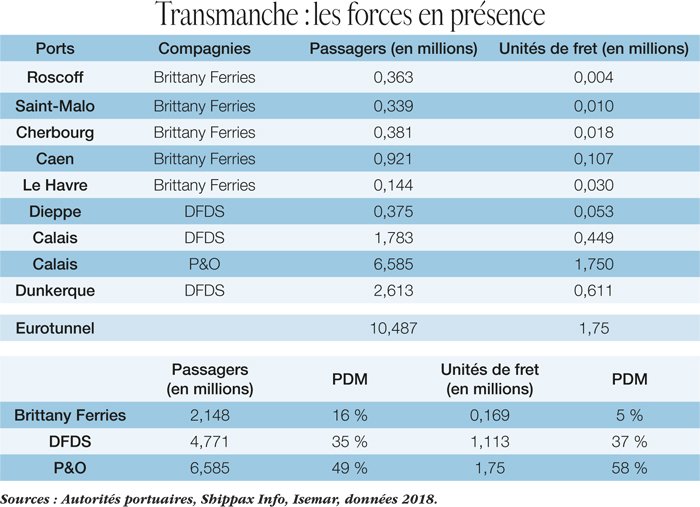

P.T.: Le marché est relativement simple aujourd’hui. Brittany Ferries opère sans concurrence les services de la Manche de Roscoff au Havre (16 % des passagers des ports français, 5 % du fret). DFDS opère sur trois ports comme héritier de Norfolkline racheté à Maersk en 2010, titulaire de la délégation de service public de Transmanche Ferries à Dieppe et héritier du marché de Sealink à Calais après plusieurs péripéties d’acteurs (soit 35 % des passagers maritimes en France, 37 % du fret). Sur Calais, le groupe danois affronte P&O (49 % passagers, 58 % fret) et Eurotunnel. Très grossièrement, les ports des Hauts-de-France et le fer se partagent à égalité le marché « passagers ». Le fret est plus favorable à la mer.

Comment s’articulent les flux selon les ports?

P.T.: Le fret étant dans une logique de transport rapide et le passage le plus court étant celui du détroit, Calais reste la meilleure option à ce jour, d’autant plus qu’il est parfaitement dans l’axe naturel entre l’Ouest de l’Allemagne et le centre de l’Europe. Dunkerque s’est taillé son propre marché en complément. Les ports du Benelux sont mieux positionnés sur l’Europe du Nord (Angleterre, Écosse, Allemagne) et plus axés sur le non-accompagné. Les ports de la Manche sont orientés sur les produits alimentaires des régions atlantiques (Grande-Bretagne, France, Espagne).

Il est difficile d’être prospectif mais quels pourraient être les futurs rapports de force?

P.T.: Le Brexit pose plusieurs questions. La première est liée directement à l’évolution de la conjoncture économique et à celle de la devise anglaise, sous pression depuis 18 mois en raison des incertitudes multiples (dans le cas d’un scénario dit « hard », tous les analystes gagent sur une chute de près de 10 %, NDLR). Le niveau de la livre sterling réduit le pouvoir d’achat international des Britanniques. La parité euro/livre est par ailleurs très défavorable, en termes de recettes, à Brittany Ferries notamment. Les produits britanniques exportés gagneraient en compétitivité, mais se pose alors la question du cadre douanier. La dernière interrogation repose sur la capacité des ports britanniques à gérer une frontière portuaire et l’on sait à quel point c’est complexe. D’où l’idée d’un étalement portuaire pour éviter la thrombose de Douvres. Or, cette situation avantagerait directement les ports belges et néerlandais.

Et concernant les compagnies?

P.T.: Il est évident que Brittany Ferries, qui veut devenir « le » transporteur de l’arc atlantique, devra faire le dos rond et passer le cap grâce à une stratégie dynamique entre l’Espagne et la Grande-Bretagne et en exploitant au mieux le pont maritime français vers l’Irlande. On peut se poser à cet égard la question du devenir de Stena mais il s’agit d’une position sur la niche historique de Rotterdam. Pour P& O, leader sur Calais et société britannique, il n’y a pas forcément de problèmes et deux commandes de maxi-transbordeurs sont prévues à court terme. Pour DFDS, la capacité d’adaptation du leader européen du roulier sera d’ajuster au plus près ses lignes néerlandaises et françaises.