De semaine en semaine, les notes du consultant britannique Drewry doivent agacer à Copenhague, à Genève ou à Marseille, voire à Hambourg ou à Taïwan. Début février, sa note a rappelé que depuis le début de l’année, la tonne de IFO 380 vaut à Rotterdam, entre 100 et 150 $; un niveau comparable à celui des années 2000 à 2003.

Drewry s’est « amusé » à calculer ce que cela pouvait changer dans le coût (aller-retour) au slot sur quelques grandes lignes Est-Ouest, selon trois hypothèses: IFO 360 à 100 $/t; à 300 $/t et à 600 $/t. Selon le schéma adopté par la plupart des compagnies, plus la vitesse d’exploitation baisse, plus le nombre de navires augmente pour conserver un service hebdomadaire sur la desserte Asie/Nord-Europe. Ainsi, à 18 nœuds dans le sens principal et 16 en sortie d’Europe, il faut onze navires.

À 19 nœuds dans les deux sens, 10 navires suffisent; à 22 nœuds dans les deux sens, 9 navires sont nécessaires. Les résultats sont illustrés par le graphe 1: à 600 $/t; le coût passe de 650 $/EVP avec un système à 11 navires à environ 740 $/EVP avec 9 navires. À 300 $/t, le coût au slot est quasi stable entre 550 $/EVP et 570 $/EVP. Par contre à 100 $/t, il devient bien clair qu’il est plus économique d’augmenter la vitesse et de réduire le nombre de navires.

Cependant, Drewry estime qu’il est peu probable que les compagnies changent, maintenant, tout leur système d’exploitation. Plusieurs raisons plaident en faveur du statu quo. Les compagnies, seules ou associées dans des services communs, ont organisé leurs dessertes avec grand soin pour optimiser leurs opérations portuaires sur la base de vitesses d’exploitation basses. Revenir à des vitesses d’avant la crise implique une réorganisation majeure avec des risques d’interruption de service. Les compagnies pourraient être réticentes à effectuer ce genre de changements radicaux, alors que le risque de voir le prix du pétrole remonter ne peut être exclu, compte tenu de l’apparente incapacité des prévisionnistes à anticiper l’avenir proche. Avec l’organisation actuelle basée sur le slow steaming, il y a déjà une surcapacité de l’offre. Elle ne pourrait que s’accroître si plus de navires étaient rendus disponibles, du fait de l’augmentation de la vitesse de service.

« Par ailleurs, poursuit Drewry, avec un prix bas des soutes, nous pouvons anticiper d’autres pratiques susceptibles d’être mises en œuvre par les transporteurs »:

– ajout d’escales supplémentaires dans la même boucle, grâce au faible coût marginal résultant d’une hausse de la vitesse de service;

– amélioration de la fiabilité des horaires que l’on constate déjà, les transporteurs étant prêts à payer le prix d’une accélération pour arriver à l’heure dans les ports concernés;

– le transporteur ou le VSA dont il fait partie peut souhaiter faire d’un délai de transport plus court un argument de vente sur certaines routes importantes.

Drewry insiste: si les changements soudains d’organisation des dessertes sont improbables, les transporteurs doivent être conscients que l’actuelle surcapacité de l’offre sera encore plus importante si des navires sont libérés de leur actuelle affectation par le simple jeu d’une hausse de la vitesse.

Les Panamax ont la peau dure

Les économies d’échelle (c’est-à-dire la baisse du coût complet par slot) permises par les grands porte-conteneurs ont deux origines: baisse de l’investissement au slot ainsi que du coût d’exploitation hors fuel, et réduction de la quantité de combustible consommé, quel que soit le prix de ce dernier. Pour illustrer son propos, Drewry présente une courbe modélisant (graphe 2), entre l’Asie et l’Europe, le coût (aller-retour) au slot selon la taille du porte-conteneurs et le prix des soutes. Il en conclut que pour des tailles comprises entre 8 000 et 18 000 EVP, l’impact du prix des soutes sur les économies d’échelle est « passablement » limitée, de l’ordre de 21 % lorsque le fuel est à 600 $/t , et de 16 % lorsqu’il est à 100 $/t.

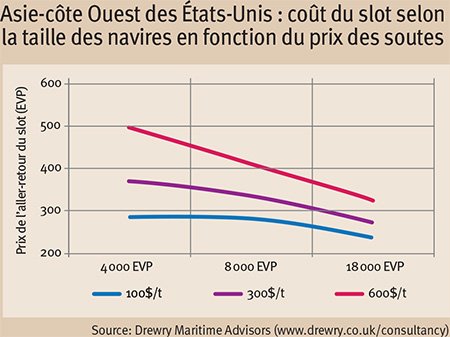

Le consultant s’est livré aux mêmes calculs avec des Panamax de 4 000 à 14 000 EVP tournant entre l’Asie et la côte Ouest des États-Unis (graphe 3). Il en conclut qu’avec des soutes à 600 $/t, passer d’un 4 000 à un 8 000 EVP améliore le coût au slot de 17 %. À 100 $/t, ce gain s’annule. Cette constatation se retrouve dans l’actuel niveau d’affrètement d’un Panamax de 4 000 EVP qui est de 12 500 $/jour. Ce niveau, bien que relativement bas, est plus élevé que les taux planchers enregistrés en 2013-2014, souligne Drewry. Ce qui suggère que le faible coût du fuel devrait donner aux Panamax une nouvelle espérance de vie ,car actuellement, ils peuvent être compétitifs avec des navires deux fois plus grands, sur des marchés qui ne peuvent justifier l’emploi de ces grands porte-conteneurs. Cela risque de fâcher l’autorité du canal de Panama qui s’apprête à inaugurer son nouveau canal.

Pour conclure, le consultant britannique invite les armateurs à y réfléchir à deux fois avant d’envisager toute nouvelle commande, sachant que toute augmentation de vitesse, économiquement possible du fait du faible prix du fuel, réduit les besoins en nouvelles capacités. Les mauvais résultats des compagnies devraient faciliter une réponse appropriée à l’invitation du consultant.