Le « boom » du secteur des conteneurs est maintenant fini et a été remplacé par une phase cyclique de ralentissement de la demande et de surcapacité de l’offre.

Pendant la période de 2002-2007, le trafic conteneurs entre l’Extrême-Orient et l’Europe du Nord avait augmenté en moyenne de 15 % par an, alors que le trafic mondial de conteneurs s’était accru de 12 % par an.

Cette phase avait coïncidé avec le phénomène de globalisation, mais s’est brutalement finie depuis environ l’été 2008 pour la plupart des trades est/ouest et depuis la fin de 2007 pour le marché import américain. Les dernières statistiques de la Far Eastern Freight Conference montrent que le trafic entre l’Extrême Orient et l’Europe du Nord a diminué de 1 % pendant le troisième trimestre. Cela représente le taux de croissance le plus faible depuis l’année 2001.

Les ports américains de Los Angeles et Long Beach, qui reçoivent principalement des importations de l’Extrême-Orient, ont accusé une baisse du trafic conteneur de 8 % au courant du troisième trimestre. Ces chiffres sont pires que ceux de l’année 2001 et sont les plus mauvais depuis environ 1995. Les taux de frêt sur le marché Extrême Orient-Europe du Nord sont en chute libre et les taux d’affrètement des porte-conteneurs ont diminué d’environ 30 % en un an. Les compagnies maritimes vont, au niveau global, probablement perdre des milliards de dollars pendant l’année 2009. Dans ce contexte de crise, quelles sont les tendances et les perspectives du secteur du transport maritime par conteneur?

Nous pouvons citer 6 tendances principales:

• le ralentissement des trades est/ouest;

• l’augmentation disproportionnée des capacités, surtout pour les « super-post-Panamax »;

• l’impact attendu de la crise financière sur les commandes de navires déjà passées;

• l’affaiblissement de l’équilibre entre l’offre et la demande;

• le problème du « cascading » (re-déploiement) des navires est/ouest;

• l’impact du coût des soutes et du ralentissement des navires.

Le ralentissement des trades est/ouest

Ce ralentissement, actuellement caractérisé par une quasi-stagnation de la demande, est le résultat de la baisse des importations de produits de consommation made in Asia par l’Europe et par les États-Unis. Le « boom » des exportations asiatiques est, pour l’instant, interrompu.

Même si les importations par l’Europe et par les États-Unis reprennent leurs tendances vers la hausse en 2009, il est probable que les taux de croissance seront moindres que ceux des années 2002-2007, comme le montre le graphique ci-dessous.

L’augmentation disproportionnée des capacités

Selon l’inventaire actuel des commandes de porte-conteneurs, la flotte mondiale devrait augmenter de 15 % en 2008, 13,5 % en 2009 et 11,6 % en 2010. Les commandes représentent environ 6,8 MEVP, soit 59 % de la flotte actuelle. Il est difficile de concevoir comment cette augmentation disproportionnée des capacités pourra être acceptée par le marché sans conséquences graves.

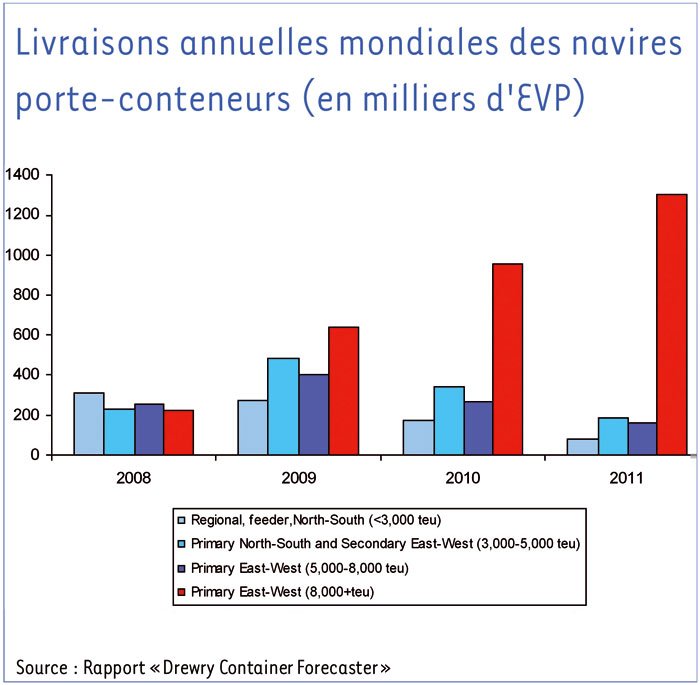

Environ 65 nouveaux navires « super-post-Panamax » de plus de 8 000 EVP devraient être livrés en 2009, suivis par 91 en 2010 et 108 en 2011. Cela traduit une concentration des commandes sur les grands porte-conteneurs de 12 500 EVP (89 navires de cette taille avaient été commandés pendant les deuxième et troisième trimestres de 2007).

Le secteur est passé d’une période de commandes de navires excessive en 2007 à une période de commandes zéro en 2008.

Le graphique suivant montre les perspectives d’augmentation considérables des capacités dans le secteur des grands porte-conteneurs, alors que les navires de petites et moyennes capacités sont sous-représentés dans les carnets de commande.

L’impact attendu de la crise financière sur les commandes de navires déjà passées

Les statistiques mentionnées ci-dessus sont basées sur les commandes de navires auprès des chantiers navals. Mais la crise financière globale, ainsi que les mauvaises perspectives du transport maritime, nous font penser que certaines de ces commandes seront retardées ou annulées faute de financement, faute d’acheteur solvable ou pour cause de faillite du chantier.

Drewry prépare actuellement une analyse plus poussée des possibilités d’annulation de commandes de navires, qui pourraient conduire à un écart moins large entre l’offre et la demande sur le moyen terme.

Il est trop tôt pour quantifier comment la crise financière pourrait limiter l’augmentation disproportionnée de la flotte mondiale actuellement prévue pour 2009 et 2010 (environ 1,7 MEVP pour chaque année). Cependant, ce facteur devrait influencer la durée de la crise du secteur et la date de son redressement.

L’affaiblissement de l’équilibre entre l’offre et la demande

Drewry a depuis longtemps établi deux indices qui mesurent l’équilibre ou le déséquilibre entre l’offre et la demande dans le secteur du transport des conteneurs: un indice « global » et un indice des trafics « est/ouest », Le graphique ci-dessous montre l’évolution passée et prévue de ces deux indices.

Ces prévisions ont été faites en Septembre par Drewry, sans tenir compte de l’impact des annulations ou retards possibles de commandes de navires à cause de la crise financière.

Dans l’état actuel des choses, l’équilibre ou le déséquilibre entre l’offre et la demande en 2008 et 2009 devrait être proche de celui de l’année 2001, une année noire pour le secteur du transport maritime des porte-conteneurs.

Le problème du « cascading » (re-déploiement) des navires est/ouest

Le mécanisme de « cascading » (re-déploiement) des navires est traditionnellement que les grands porte-conteneurs post-Panamax neufs remplacent sur les trades est/ouest les navires de moyenne taille (Panamax), qui partent alors vers les trades nord/sud ou vers les trades à moindres volumes (Inde ou Moyen Orient). À leur tour, ces navires de taille moyenne remplacent des navires plus petits, qui sont alors utilisés sur les trades régionaux ou comme « feeders ».

Néanmoins, à part quelques exceptions sur le trade du transpacifique, les navires de 8 000 à 10 000 EV ne peuvent être utilisés efficacement que sur un trade: celui de l’Extrême Orient-Europe du Nord.

Étant donné le nombre considérable de grands porte-conteneurs post-Panamax commandés, ou iront tous les navires Panamax actuellement utilisés sur les trades est/ouest? Et pourront-ils être redéployés sans causer des surcapacités sur les trades nord/sud ou ceux de l’Inde et du Moyen Orient? Déjà, le trade Extrême Orient/Moyen-Orient a plongé dans une situation de surcapacité.

Mediterranean Shipping Company a récemment utilisé des navires de 5 500 EVP sur le trade Europe-Afrique du Sud. Ce choix surprenant, étant donné le taux de croissance faible de ce trade et ses problèmes de capacité portuaire, est peut-être un signe avant-coureur d’utilisation de navires Panamax superflus dans des situations pas forcément idéales.

L’impact du coût des soutes et du ralentissement des navires

La flambée des coûts des soutes jusqu’à l’été 2008 a eu pour conséquence une augmentation des dépenses de voyage (« voyage costs ») de navire des compagnies maritime et une répercussion de ces coûts au travers des surcharges combustibles facturées aux chargeurs.

Les coûts des soutes représentent plus de 50 % des dépenses de voyage des porte-conteneurs et, pour les chargeurs, les surcharges combustibles sont, pour la première fois, plus élevées que les taux de fret océanique sur le trade Extrême Orient-Europe.(Voir graphique page suivante).

Depuis juillet, les prix du pétrole et les coûts des soutes ont baissé, mais ils ne reviendront pas aux niveaux de 2004-2005. Drewry estime que les coûts des soutes des porte-conteneurs au niveau global ont augmenté de 32 Md$ en 2007 à 53 Md$ en 2008.

Les armateurs ont rapidement réagi au dernier choc pétrolier et ont ralenti leurs navires sur les rotations longues, en particulier sur le trade Extrême Orient-Europe. Entre le troisième trimestre 2007 et le troisième trimestre 2008, le nombre de services entre l’Extrême Orient et Europe du Nord et utilisant 9 navires (à vitesse et donc à consommation moindre) a plus que doublé, alors que le nombre de services utilisant sept ou huit navires (plus rapides) a diminué. Le même processus de « slow steaming » a eu un effet sur les trades entre l’Extrême Orient et la Méditerranée et entre l’Extrême Orient et la côte est des États-Unis.

Cet effet de ralentissement de la vitesse des navires n’a pas été suffisant pour contrebalancer de ralentissement de la demande, mais il n’est pas négligeable.

L’entrée brutale du secteur du transport maritime par conteneur dans une phase de crise est donc inquiétante à plusieurs niveaux: surcapacités, difficultés de re-déploiement) des navires est/ouest, déséquilibre entre l’offre et la demande, coûts très élevés des soutes, incertitudes quant au financement des commandes de navires, déficits et fragilité des compagnies maritimes. La crise semble au moins aussi aiguë qu’en 2001, quant le secteur avait, après coup, été propulse par le boom des exportations chinoises. La croissance future de la demande du transport maritime par conteneur n’est pas contestable, mais pouvons nous compter sur un redressement aussi rapide en 2009-2010 qu’en 2002?