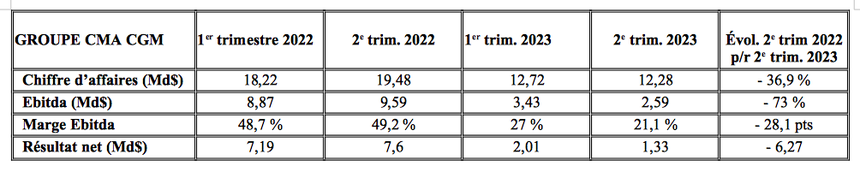

Le chiffre d’affaires de la période avril-juin s’est effrité de 37 % par rapport au deuxième trimestre 2022, à 12,3 Md$ tout de même. L’Ebitda s’est dégradé de 73 % mais s'affiche à 2,59 Md€. La marge d’Ebitda a perdu plus de 21 points mais à 21 %, le cycle d'exploitation dégage toujours de la rentabilité. Le résultat net s’est sérieusement contracté, passant de 6,27 à 1,3 Md€ en un an.

Sans surprise par rapport à ce qui était prévisible et prévu, le groupe CMA CGM voit tous ses indicateurs passer dans le registre sémantique de la décroissance. Comme tous les grands transporteurs maritimes de conteneurs, le troisième armateur mondial de porte-conteneurs est loin d'être en détresse au vu des liquidités accumulées durant les deux extraordinaires années de pandémie : 24,88 Md$ en 2022 et 17,89 Md$ en 2021 (pour le groupe). En 2018, ses profits s'établissaient à 34 M$ et en 2019, il était en perte.

Au 30 juin 2023, les ressources financières nettes ont perdu plus de 1,8 Md$ par rapport au 31 décembre 2022 mais il y a encore 3,8 Md$ dans les caisses. De quoi résister financièrement à un pouvoir de marché passé du côté du chargeur après deux années de taux de fret incroyablement élevés et de bénéfices à des niveaux sans précédent.

Toujours dans la sphère du milliard et supérieurs à 2019

Aussi détériorés soient les indicateurs du deuxième trimestre, ils restent encore dans la sphère des milliards. Les revenus commerciaux du transporteur maritime sont supérieurs de plus de 5 Md$ à ceux du deuxième trimestre 2019 (7,7 Md$), avant la pandémie, et de la même période de 2020 (7 Md€).

Avec 2,59 Md$, certes contre 10 Md$ il y a un an, l’Ebitda reste bien loin des 954 M$ du deuxième trimestre 2019. L’excédent brut d’exploitation de CMA CGM avait franchi pour la première fois la barre du milliard au cours du deuxième trimestre 2020.

Quant au résultat net, le contraste est encore plus saisissant. Le transporteur national est devenu positif sur la période avril-juin 2020 (136 M$). Un an auparavant, il était déficitaire de 109 M$, dont 68 M$ de pertes pour l’activité purement maritime.

Chute moins sévère au deuxième trimestre

Le commerce mondial est entré en contraction à la fin de l'année 2022, notamment en raison de la rationalisation des stocks accumulés et de la conjoncture économique et industrielle aux États-Unis et en Europe. Le tonnage maritime est bien sous pression.

Mais la chute est déjà moins sévère entre le second et le premier trimestre qu’elle ne l’avait été au cours des deux trimestres précédents.

Malgré un rebond de la demande de transport (+ 11, 5 %) par rapport au premier trimestre, la période avril-juin « s’est inscrite dans la continuité avec un environnement de marché dégradé pour le secteur du transport et de la logistique », indique sobrement le communiqué de presse diffusé à l’issue du conseil d’administration le 27 juillet.

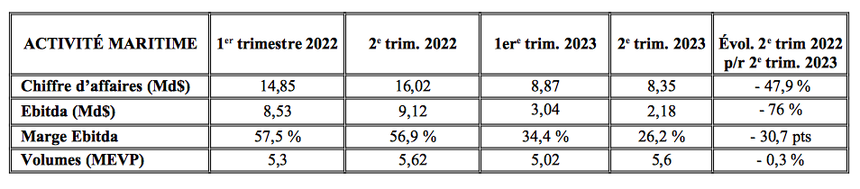

Deux fois moins de recettes dans le maritime

Dans le segment maritime, l’activité a engrangé 8,4 Md$ de recettes entre avril et juin, soit deux fois moins qu’il y a un an mais toujours de trois milliards au-dessus des revenus de 2019 (5,9 Md$) et de 2020 (5,3 Md$).

Le volume transporté (5,6 MEVP) est peu ou prou similaire à il y a un an. De ce point de vue, l’entreprise retrouve son niveau d’avant Covid. Durant l’épidémie, en raison de la congestion, CMA CGM avait vu ses flux chuter en deçà des 4 MEVP par trimestre. Le revenu moyen par EVP (1 491 $) s'est détérioré de 10,3 % par rapport à la même période en 2022.

Pour autant, la dépréciation semble contenue, probable reflet de la part du volume de conteneurs expédié dans le cadre de contrats à terme. La plupart des contrats conclus à des taux élevés expirent au cours du premier semestre 2023.

À quand le déstockage ?

En chute de 76 %, l’Ebitda s’établit à 2,2 Md$ (-76 % par rapport au deuxième trimestre 2022). « Les volumes sont restés soutenus sur les lignes Nord-Sud alors que les lignes transpacifiques et Asie-Europe ont subi le ralentissement de la consommation de biens des ménages et le déstockage des distributeurs », justifie le groupe.

C’est la thèse soutenue par les dirigeants des plus grandes entreprises du marché depuis le début de l’année. La reconstitution des stocks coïnciderait avec les réservations d'avant Noël – traditionnelle haute saison –, ce qui relancerait la demande. Mais ils sont de plus en plus nombreux désormais à reporter ce moment à plus tard.

Des taux de fret en piqué

Durant le deuxième trimestre, les taux de fret ont pourtant poursuivi leur descente en piqué, amorcé après l’été 2022, et sont désormais à des niveaux observés en 2019 et 2020, confinant au voisinage des 1 000 $ suivant les indices étudiés (Freightos, Drewry's World Container Index, SCFI…).

Le CCFI, indice du fret conteneurisé chinois qui suit les taux à long terme, a, lui, opéré la bascule sous les 1 000 $. Le repli sur des normes prépandémiques est désormais généralisé, y compris pour les taux transatlantiques, entre l'Europe et les États-Unis, qui servaient de refuge. Ils auront perdu environ deux tiers de leur valeur par rapport à la nouvelle année 2023.

« Une chute de près de 50 % des prix contractuels en seulement trois mois est tout à fait inhabituelle », a même reconnu Xeneta, dont l’indice est établi à partir des taux de fret communiqués par les grands chargeurs (taux contractuels de fret aérien et maritime).

Les taux contractuels ont en effet perdu 47,2 % de leur valeur au cours des trois derniers mois et 51,7 % depuis le début de l'année 2023.

Étonnamment, les départs à vide, qui permettent d’ajuster l’offre à la demande et ainsi de maintenir des taux de fret à des niveaux de rentabilité, sont à leur plus bas niveau après la pandémie, passant sous la barre des 10 % en juin, contre un pic d'un départ sur quatre au début de l'année 2023.

Diversifier l'exposition

Outre la gestion de la capacité, certains des grands transporteurs de conteneurs ont investi dans la logistique, les terminaux et le fret aérien, pour s’affranchir des cycles du shipping.

CMA CGM, qui affirme réinvestir 90 % des bénéfices dans son développement (soit 21,8 Md$), en fait partie. Le groupe marseillais a signé l'acte définitif d’acquisition de sa dernière – et plus importante –, prise avec Bolloré Logistics, pour un prix de 4,65 Md€.

L'opération, qui scelle la sortie définitive du groupe de Vincent Bolloré du segment logistique après la cession de Bolloré Africa Logistics à MSC en 2022, doit maintenant être approuvée par les autorités réglementaires.

Avec cette opération, l'armateur deviendrait la cinquième société de logistique pour compte de tiers (3PL, Third Party Logistics) au niveau mondial, avec un chiffre d'affaires pro forma de 24 Md$ en 2022.

Les opérations logistiques consolidées du groupe, avec les acquisitions antérieures d'Ingram Micro, Colis Privé et Gefco, représenteraient un volume annuel de plus de 2 Mt de fret maritime et de 0,8 Mt de fret aérien.

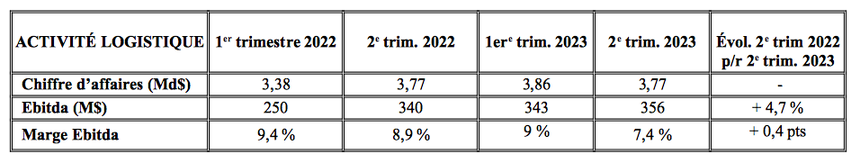

700 M$ avec la logistique

A 3,8 Md$ au deuxième trimestre, le chiffre d’affaires de l’activité logistique de CMA CGM, structurée autour du commissionnaire Ceva Logistics, a plus que doublé par rapport à 2020. L'Ebitda ressort à 356 M$, en hausse de 4,7 % par rapport au deuxième trimestre 2022. Le résultat d’exploitation a engrangé près de 700 M$ depuis le début de l’année.

« La stabilité de l’activité logistique, dans un contexte de baisse des échanges, reflète d’une part le ralentissement des marchés de fret et d’autre part, le renforcement de l’offre de services de bout en bout de la chaîne logistique grâce aux différentes acquisitions depuis le deuxième trimestre 2022 », souligne le communiqué.

Les activités de freight management sont tout autant affectées par un marché en baisse. « La logistique contractuelle se redresse en Europe mais reste globalement impactée par les difficultés sur le segment du e-commerce en particulier aux États-Unis », reconnait CMA CGM.

La logistique de véhicules finis – un pôle que CMA CGM est en train de consolider autour de Gefco et du roulier avec La Méridionale récemment acquise – « connaît une forte croissance portée par des dynamiques de marché favorables en raison de difficultés persistantes sur les chaînes d’approvisionnement et une demande soutenue ».

Pas de salut avec les ports et les avions

Le chiffre d’affaires des « autres activités », selon les termes du groupe qui verse dans cette catégorie ses terminaux portuaires et sa compagnie aérienne, s’est établi à 474 M$ au deuxième trimestre, en baisse de 5,3 % tandis que le résultat d’exploitation est en baisse de 61,9 % (50 M$). Cette sous-performance est liée à « la baisse des volumes dans les terminaux portuaires et à un contexte de marché moins porteur dans le secteur aérien », avance le groupe français, qui a dû affréter une bonne partie de sa flotte (composé de cinq avions d’occasion dont quatre A330-200F tandis que 2 B777F et quatre A350 ont été commandés).

Triple problème

Pas de doute sur ce point, en 2023, le transport maritime par conteneurs laissera derrière lui les extraordinaires années de pandémie.

Les compagnies de transport de conteneurs sont confrontées à un triple problème : les taux de fret sont très faibles – inférieurs au seuil de rentabilité sur certains trafics –, et ne montrent aucun signe d'amélioration. Une masse de nouveaux porte-conteneurs affluent sur le marché (plus de 700 navires devraient être livrés en 2023-24 et plus de 150 en 2025).

Et les contrats de location de navires, que les exploitants ont conclus à des taux historiquement élevés pendant la période de prospérité, n'ont pas encore expiré, certains baux courant jusqu'en 2024 ou 2025.

Déstabilisants pour l’équilibre entre l’offre et la demande, les nouveaux navires sont néanmoins attendus par les armateurs pour les bénéfices attendus en termes d'efficacité énergétique. Selon Aristides Pittas, PDG du loueur de navires Euroseas, ils consommeraient 40 % de fuel en moins que des navires similaires construits il y a dix ans.

Hausse des dépenses d'exploitation

« Le groupe est confiant quant à sa capacité à faire face au cycle grâce à sa stratégie combinant transport et logistique, et à sa solidité financière. Compte tenu du contexte inflationniste, une vigilance accrue est portée à la maitrise des coûts opérationnels », conclue le communiqué de presse de CMA CGM.

Les compagnies maritimes sont en effet confrontées à une hausse des dépenses d'exploitation. Les prix du fuel lourd (brûlé en combinaison avec des scrubbers) ont baissé d'environ 30 % par rapport à l'année précédente au cours du premier semestre 2023. Ceux des carburants à faible teneur en soufre tels que le VLSFO (fuel à moins de 0,1 % de teneur en soufre) ou le MGO (diesel marin) se sont également calmés.

De même, après avoir après été très coûteuse la majeure partie de l'année 2022, la propulsion au GNL est redevenue une alternative intéressante. Les prix du gaz ont fortement chuté pour atteindre 500 $ la tonne, mais l'augmentation de la demande mondiale, avec l'empressement à faire du GNL un substitut au gaz russe, soumet cette énergie à une forte volatilité.

Érosion enrayée ?

Peu de compagnies de transport de conteneurs ont publié leurs résultats définitifs pour le deuxième trimestre, mais les données partielles du secteur suggèrent qu'elles sont parvenues à contenir l’érosion en dépit d’un marché en berne. Ainsi, Evergreen a vu ses revenus baisser de manière significative d'un trimestre à l'autre depuis septembre 2022, mais la situation s’est stabilisée ces trois derniers mois avec une très légère augmentation du chiffre d’affaires de 1 % par rapport au premier trimestre, toujours 43 % plus élevé que pour la même période en 2019.

Mieux, selon des résultats préliminaires, le groupe chinois Cosco a estimé un bénéfice net pour cette même période en hausse de 76 % par rapport au premier trimestre de cette année, à 1,7 Md$.

En revanche, le 12 juillet, la société israélienne ZIM a revu, sérieusement à la baisse, ses prévisions de bénéfices pour l'ensemble de l'année. Nokta prévoit même que le numéro dix mondial affichera une perte nette de 353,7 M$ en 2023, de 324,7 M$ en 2024 et 150,8 M$ en 2025.

Adeline Descamps

CMA CGM, probable numéro deux mondial mais quand ?

Selon le décompte d’Alphaliner, CMA CGM a accueilli dans sa flotte 122 nouveaux navires totalisant une capacité de 1,24 MEVP ces deux dernières années, portant sa flotte à 627 porte-conteneurs et son tonnage à 3,5 MEVP (12,8 % de parts de marché).

Le troisième transporteur mondial de conteneurs détient actuellement le deuxième plus important carnet de commandes après MSC (1,49 MEVP).

« Contrairement à MSC, qui a accéléré l'expansion de sa flotte par le biais de nouvelles constructions et d'un programme d'achat d'occasion absolument massif, CMA CGM a adopté une approche quelque peu différente et s'est également procuré de nombreux navires de taille moyenne par le biais d'un raz-de-marée d'affrètements », indique Alphaliner.

Outre la commande et sa fréquentation du marché S&P (105 porte-conteneurs de seconde main acquis depuis août 2020, soit 427 000 EVP), CMA CGM est de loin l'affréteur le plus actif avec plus de 170 contrats conclus depuis le début de l'année, loin devant Cosco (une quarantaine de contrats), Maersk (33), Hapag-Lloyd (29), MSC et ONE (28 chacun).

Rendez-vous en 2025

La flotte opérée par CMA CGM avait franchi pour la première fois le seuil de 1 MEVP en juillet 2009 et il a fallu cinq ans au transporteur pour franchir le cap des 2 MEVP en juillet 2016, notamment avec le rachat du groupe singapourien NOL, propriétaire d’APL.

La barre des 3 MEVP a ensuite été franchie en janvier 2021. Sur la base d'une projection des livraisons de navires, CMA CGM devrait atteindre une flotte de 4 MEVP à la fin de 2024 ou au début de 2025. Il passera alors de la troisième à la deuxième place mondiale, au détriment de Maersk, délogée pour la deuxième fois en moins de trois ans.

CMA CGM est aussi l’un des plus grands acheteurs de navires aux carburants alternatifs. Avec une capacité de 1,03 MEVP et 82 navires, la compagnie détient le plus grand carnet de commandes de navires propulsés au GNL et au méthanol.

Les 7 500 EVP tous aux carburants alternatifs

« Dans la classe de taille supérieure à 7 500 EVP, sa flotte est désormais entièrement constituée de navires alimentés par le GNL ou le méthanol, le dernier navire à propulsion conventionnelle ayant été réceptionné début de 2022 (CMA CGM Adonis, NDLR) », souligne Alphaliner.

Le méthanol pourrait être exploité en 2025 sur deux séries de navires de 13 000 et 16 000 EVP construits par le groupe chinois de construction navale CSSC et de Hyundai Samho.

Sur les 41 navires (carburants conventionnels) de 3 000 à 7 000 EVP que la compagnie attend, un tiers seront configurés pour une « adaptation facile » aux carburants alternatifs. Les feeders exploités sur le trafic intra-européen seront, quant à eux, tous à double motorisation avec le GNL.

Adeline Descamps