« Les taux ont augmenté dès le deuxième trimestre de l’année lorsque les navires de plus de 8 000 EVP ont commencé à être immobilisés dans les chantiers pendant des périodes de cinq à huit semaines. Au milieu de l’été, la capacité ainsi gelée équivalait à 25 navires de 8 500 EVP. En fin d’année, 90 navires manquaient au marché. En outre, l’équivalent de 130 000 EVP était au mouillage dans l’attente de leur retrofit », pose Alphaliner

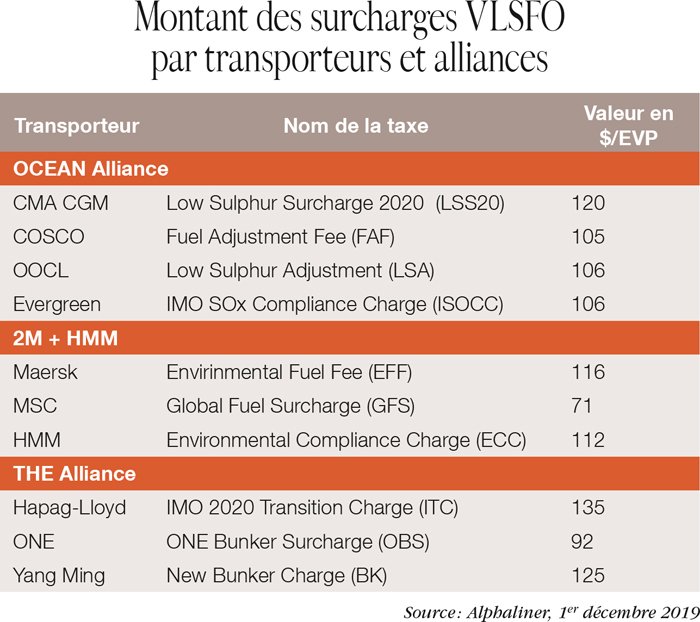

Le resserrement du marché a eu plusieurs effets, déduit l’analyste, dont « le plus visible est l’émergence d’un marché à deux niveaux entre, d’un côté, les navires équipés de scrubbers, moins chers (car ils peuvent continuer à utiliser du HFO) et, de l’autre, ceux qui utiliseront des carburants à faible teneur en soufre, plus chers ». Compte tenu de l’écart de prix de plus de 250 dollars la tonne entre le HFO et le LSFO, les navires économes en carburant deviendront encore plus attrayants pour les affréteurs, a fortiori si les surcharges IMO2020, applicables dès le 1er décembre, ne parviennent pas à éponger la totalité des surcoûts.

Haro sur les gros tonnages

L’analyste gage que la hausse du prix du carburant pour les navires non équipés de scrubbers va conduire les transporteurs à « louer » des navires de plus grande taille car « ceux-ci permettent de mieux absorber le coût du carburant », mais aussi parce que « la réduction de vitesse, option prise pour les navires non équipés de scrubbers, stimulera la demande de navires complémentaires sur les boucles de longue distance. »

Par ailleurs, verrouiller suffisamment longtemps à l’avance le tonnage de substitution paraît « avisé » alors que le nombre de gros navires disponibles à l’affrètement n’est pas extensible malgré l’arrivée prochaine sur le marché des mégamax. « Les transporteurs qui tardent à prendre des décisions peineront à trouver des alternatives », planifie le spécialiste de la ligne régulière, qui a relevé des des affrètements pour un an de 43 250 $/j pour deux navires de 11 000 EVP. Certes, les deux unités en question (pour l’armateur israélien Zim) sont des constructions récentes et bien équipées (1 453 prises frigorifiques), mais leur valeur se situe, quand bien même, au-delà des termes de leur précédent contrat (33 500 et 39 500 $/j).

En dessous de 10 000 EVP, moins de 3 % de la flotte est actuellement équipée de scrubbers. Ce tonnage est susceptible d’être régulièrement disponible sur le marché. « Les taux d’affrètement seront beaucoup plus élevés », notamment parce que les propriétaires vont chercher à récupérer leurs investissements, estiment les courtiers.

Quant aux moins de 2 000 EVP, objet d’un désintérêt croissant, la situation érode encore un peu plus leur profil. C’est la double peine. Parce que les transformations sont trop coûteuses pour être rentables et les défis techniques dissuasifs, « la grande majorité brûlera du fuel à faible teneur en soufre. Cela accroît encore l’avantage concurrentiel des grands navires ».